یکی از موضوعات مورد بحث در بازار بورس که برای سرمایهگذاران فعال در بورس اهمیت بسزایی دارد، عرضه اولیه سهام شرکتها است. تجربه نشان داده که بیش از ۹۰ درصد از عرضه اولیههایی که در بورس انجام شده، سودآور بودهاند. به همین دلیل میتوان عنوان کرد که عرضههای اولیه حکم طلا را دارند. این ویژگی برای فعالان بازار همیشه از جذابیت برخوردار بوده است و معاملهای کمریسک برای سرمایهگذاری در بورس محسوب میشود. در صورتی که شما بدانید عرضه اولیه چیست و چگونه معامله میشود، میتوانید در بازار بورس به کسب سود بپردازید.

ویدئو معرفی عرضه اولیه در بازار بورس

عرضه اولیه چیست؟

عرضه اولیه (Initial Public Offering – IPO) به این معنا است که یک شرکت سهام خود را برای اولین بار در بورس اوراق بهادار عرضه کند. شرکتهای خصوصی، دولتی و حتی شرکتهای تازه تأسیس، برای افزایش رشد و توسعه کسبوکار خود نیازمند سرمایه هستند؛ بنابراین با وارد شدن به بازار بورس و عرضه بخشی از سهام خود به عنوان IPO ، به تأمین سرمایه مورد نیاز خود میپردازند. به این ترتیب این شرکتها سهام خود را برای اولین بار در بازار بورس به فروش میگذارند و طی آن، شرکت از سهامی خاص به سهامی عام تبدیل میشود.

عرضه عمومی اوراق بهادار مزایای متعددی را برای ناشران به ارمغان میآورد که از آن جمله میتوان به موارد زیر اشاره کرد:

- دستیابی شرکتها به سرمایه برای رشد و گسترش فعالیت

- افزایش نقدشوندگی از طریق تقویت تقاضا برای سهام شرکت در بازار

- ارزشگذاری و قیمتگذاری اوراق بهادار توسط بازار و نه نهادهای دولتی و خاص

- دستیابی به اطلاعات مفید با استفاده از تحلیلگران بازار

- اعتماد بیشتر شرکا، تأمینکنندگان و مشتریان

- افزایش وفاداری کارکنان کلیدی و کارایی شرکت

- امکان تنوع بهینه سهامداری به دلیل برخورداری از چارچوب تنظیمی و نظارتی

- بهبود ارزشگذاری شرکت به دلیل افزایش معاملات و رشد آگاهی نسبت به آن

خرید عرضه اولیه با خرید و فروش سهام چه تفاوتی دارد؟

همانطور که بیان شد هنگامی که سهام یک شرکت برای اولین بار در بورس عرضه شود، به روز اول عرضه سهام، اصطلاحاً روز عرضه گفته میشود؛ بنابراین انتشار سهام شرکتها برای اولین بار به عنوان عرضه اولیه شناخته شده است. در IPO عمومی، نام شرکت و نماد سهم، تاریخ روز عرضه، تعداد سهام قابل عرضه، سهمیه خریدار حقیقی و حقوقی، دامنه قیمتی (کف و سقف قیمت) و مدیر عرضه مشخص است؛ اما برای خرید سهام، محدودیتی در نظر گرفته نشده است و تا زمانی که عرضه برای خرید سهام وجود داشته باشد، شخص میتواند آن را با قیمت قابل معامله در بازار بخرد.

سهام شرکتها در IPO، ارزانتر از ارزش واقعی آن است و در بیشتر مواقع عرضههای اولیه که در بورس انجام میشود، سودآور بودهاند. پس طبیعی است که تقاضا برای خرید عرضه های اولیه زیاد باشد و همه فعالان بازار بورس اوراق بهادار تمایل به خرید آن داشته باشند. پس از روز عرضه، سهام وارد بازار میشود و معاملات عادی خود را آغاز میکند. سرمایهگذاران باید پس از تبدیلشدن عرضه اولیه به سهام و به نوعی متعادل شدن قیمت آن، برای خرید این سهام به بررسی همهجانبه عوامل متعدد اثرگذار در سهم بپردازند و با احتیاط و بررسی تحلیلی، اقدام به ثبت سفارش کنند.

چگونه عرضه اولیه بخریم؟

یکی از الزامات فعالیت در بازار بورس، داشتن کد بورسی (کد معاملاتی) است که میتوان با مراجعه به یکی از کارگزاریهای فعال در حوزه بورس، آن را دریافت کرد؛ بنابراین خرید سهام در عرضه اولیه برای همه کسانی که کد بورسی دارند، امکانپذیر است. برای ثبتنام و دریافت کد بورسی میتوانید از طریق لینک زیر اقدام کنید.

برای خرید عرضه اولیه سهام یک شرکت کافی است از زمان و تاریخ عرضه آن مطلع شد. اطلاعرسانی عرضه اولیه از طریق سایتهای بورسی و کانالهای خبری انجام میپذیرد. اکثر کارگزاریها نیز مشتریان خود را از زمان دقیق عرضههای اولیه آگاه میکنند.

نحوه خرید عرضه اولیه آنلاین

۱- پس از دریافت کد بورسی و برای انجام معاملات آنلاین وارد حساب کاربری خود در سایت https://online.agah.com شوید. برای خرید عرضه اولیه باید منتظر پیام ناظر بازار باشید. در حساب کاربری خود و در قسمت سمت چپ صفحه، آیکن زنگ را مشاهده میکنید که پیامهای ناظر و کارگزار و پیامهای شخصی را به شما نمایش میدهد. در زمان IPO در این بخش، زمان عرضه از طریق ناظر اعلام میشود. لازم به ذکر است که ۲ روز پیش از زمان عرضه اولیه، نام سهمی که عرضه میشود داخل یک کادر زرد رنگ و در نوار ابزار بالایی سامانه به نمایش درمیآید.

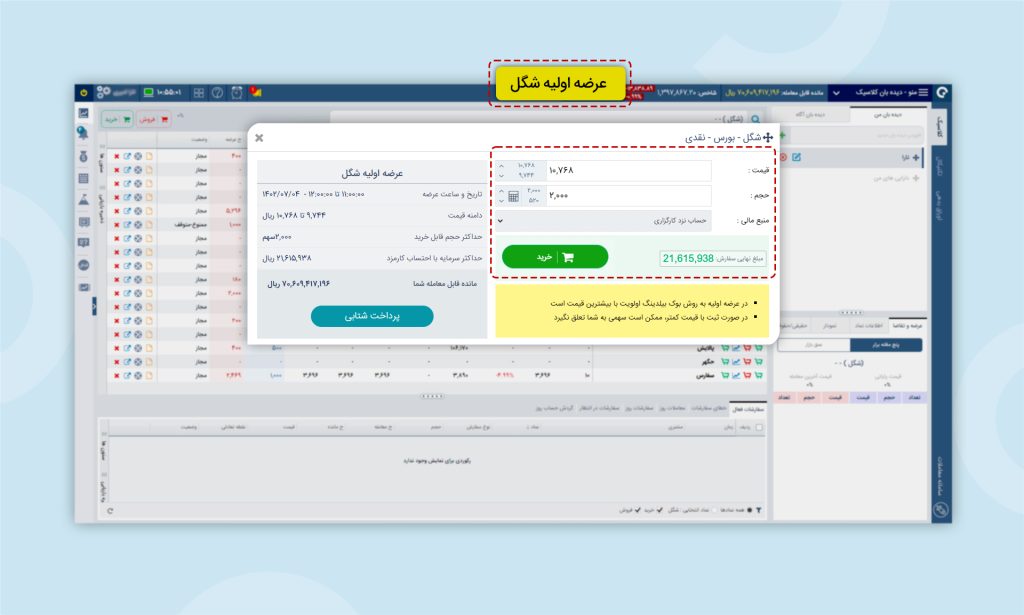

۲- در مرحله بعد باید روی کادر زرد رنگ کلیک کنید. با این کار اطلاعات مربوط به عرضه اولیه مانند تاریخ و ساعت عرضه و قیمت اولیه سهم به شما نمایش داده میشود. سپس میتوانید در زمان و تاریخ مشخص، وارد سامانه معاملاتی خود شوید و مجددا روی کادر زرد رنگ کلیک کنید.

۳- سپس قیمت خرید مورد نظر خودتان را با توجه به محدوده قیمت که در قسمت بالای صفحه مشخص شده است در حد بالاترین قیمت، انتخاب و تعداد سهامی را که میخواهید بخرید، وارد کنید. با فشردن دکمه «خرید»، سفارش برای شما ثبت میشود.

توجه کنید در صورتی که مبلغ کافی در حساب معاملاتی شما موجود نباشد، میتوانید با فشردن دکمه «پرداخت شتابی»، حساب معاملاتی خود را شارژ کنید.

لازم به ذکر است با توجه به اینکه (در زمان عرضه اولیه) معاملهای روی این نماد صورت نگرفته، جداول اطلاعاتی آن خالی است.

نحوه خرید عرضه اولیه آفلاین

خرید آفلاین عرضه اولیه، یکی از امکاناتی است که کارگزاری آگاه برای مشتریان خود فراهم کرده است. در این روش شما میتوانید در یک بازه زمانی مشخص شده پیش از شروع عرضه اولیه، برای سفارشگذاری آن اقدام کنید. با این کار دیگر نیازی به مراجعه به سامانه معاملاتی در بازه زمانی ارائه عرضه اولیه نخواهید داشت. برای خرید آفلاین عرضه اولیه مراحل زیر را طی کنید:

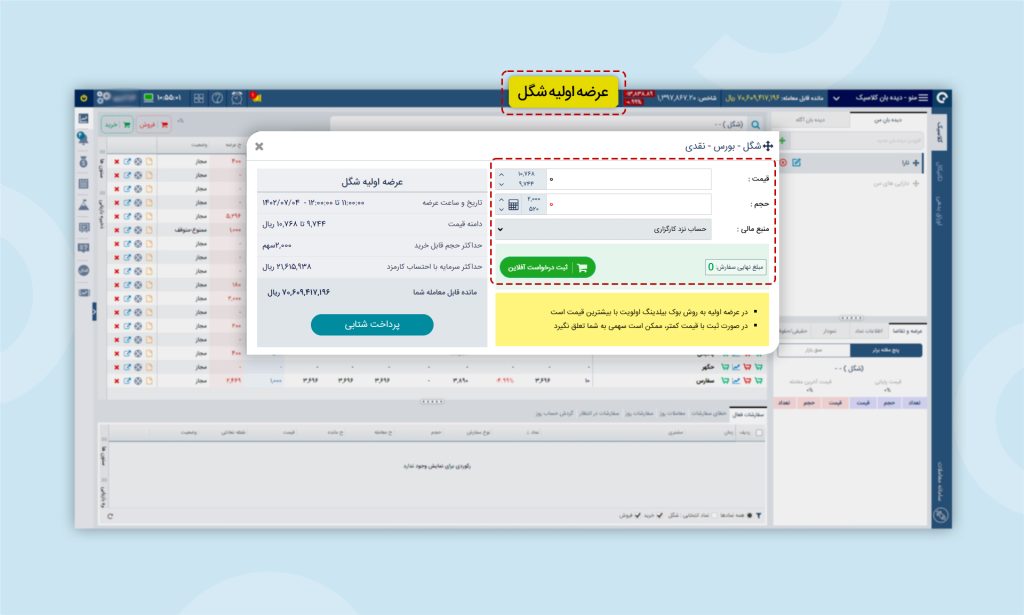

۱- ابتدا وارد سامانه معاملاتی به آدرس https://online.agah.com شوید. سپس روی کادر زرد رنگ بالای صفحه کلیک کنید. در مرحله بعد قیمت و حجم (تعداد سهمی که قصد دارید بخرید) را در بخشهای مربوطه وارد کنید. پس از مشخص کردن منبع مالی (حساب نزد کارگزاری یا حساب وکالتی خود)، روی گزینه «ثبت درخواست آفلاین» کلیک کنید.

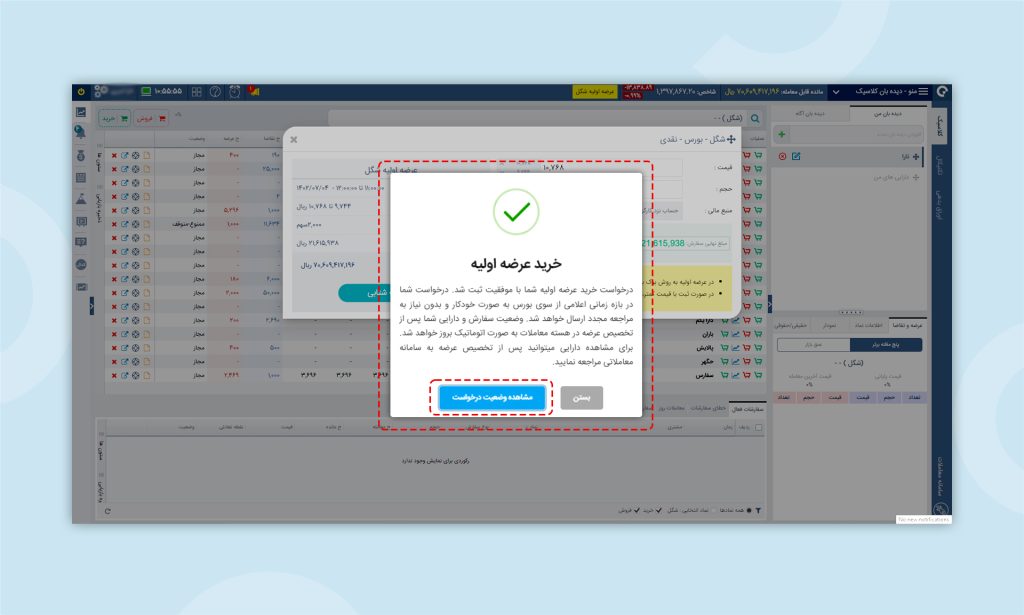

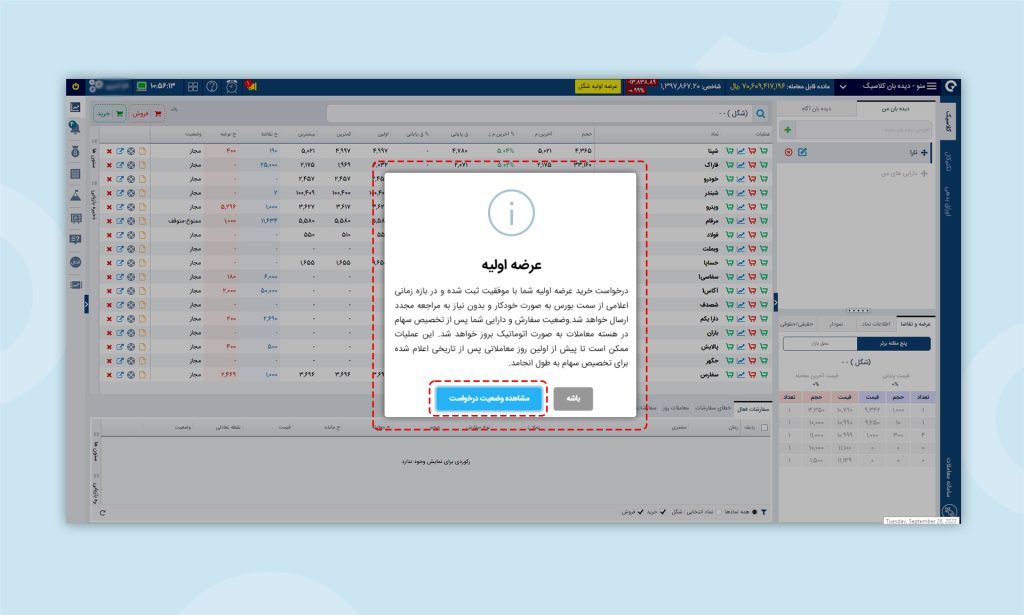

۲- بعد از این کار پیامی با عنوان «خرید عرضه اولیه» روی صفحه، نمایش داده میشود. مشاهده این پیام به این معنا است که سفارش شما در زمان مشخص توسط سامانه معاملاتی آگاه به هسته معاملاتی سازمان بورس ارسال خواهد شد.

۳- در صورت تمایل میتوانید برای اطمینان از ثبت شدن سفارش آفلاین خود، مجددا روی کادر زرد رنگ مذکور کلیک کنید تا پیامی با عنوان «عرضه اولیه» به شما نشان داده شود. سپس روی گزینه «مشاهده وضعیت درخواست» کلیک کنید.

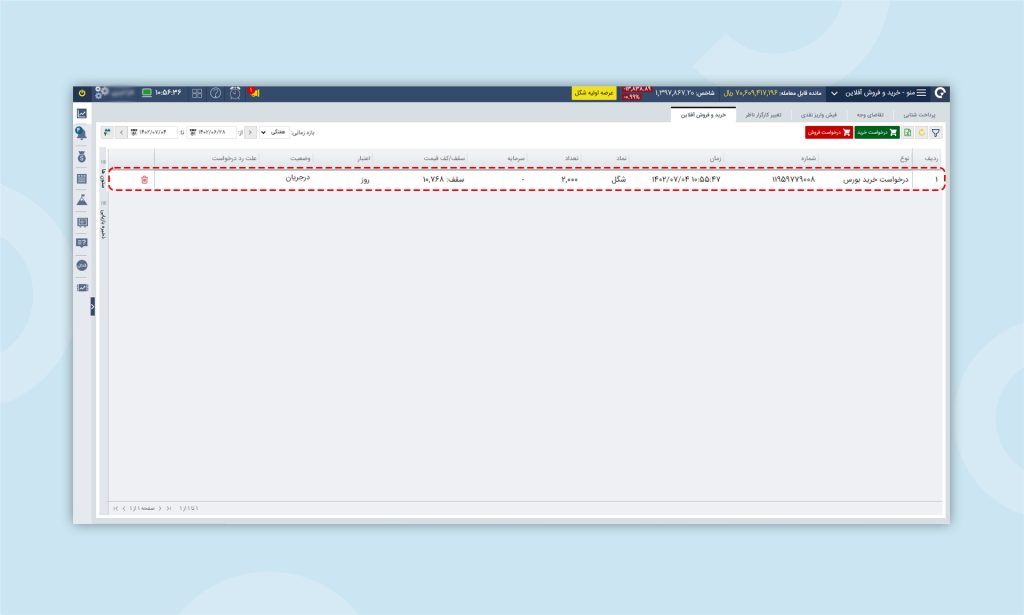

۴- با این کار به صفحه «خرید و فروش آفلاین» هدایت میشوید. در این صفحه باید (طبق تصویر زیر) اطلاعات مربوط به سفارش خود را مشاهده کنید. لازم به ذکر است در صورتی که از خرید خود منصرف شدید، میتوانید تا قبل از شروع زمان عرضه اولیه، به این صفحه مراجعه و با کلیک روی علامت سطل زباله، سفارش خود را حذف کنید.

نحوه خرید عرضه اولیه از اپلیکیشن آساتریدر

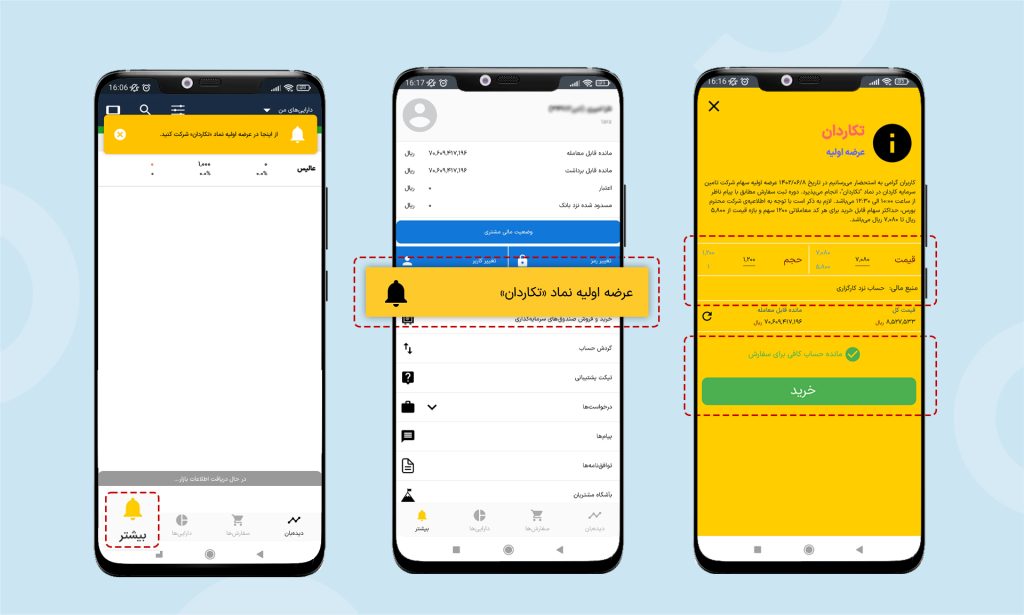

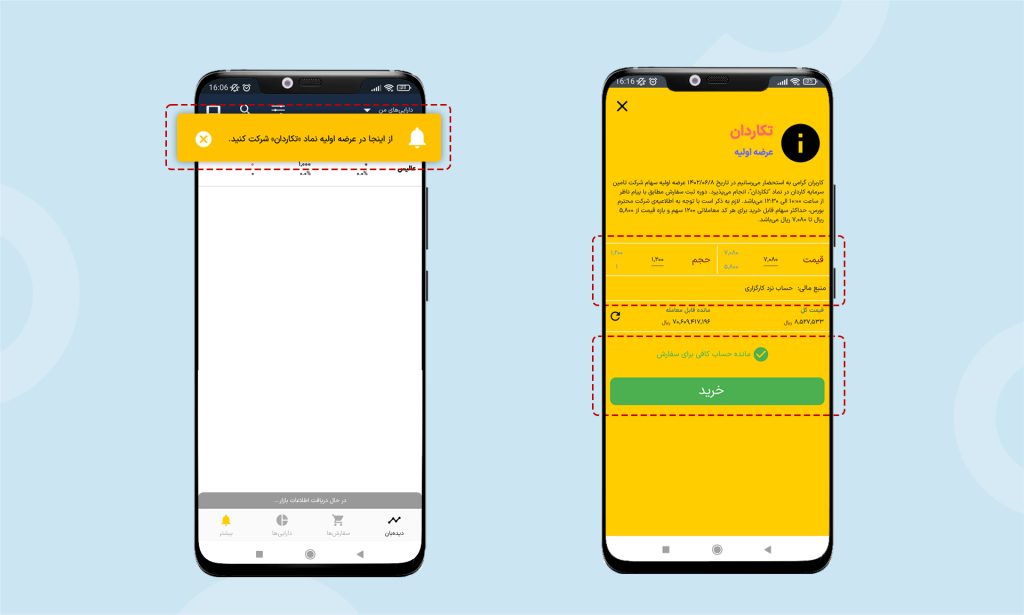

برای خرید عرضه اولیه، از طریق اپلیکیشن موبایل آساتریدر باید ابتدا به اپلیکیشن آساتریدر وارد شوید. سپس در صفحه اول یک پیام زرد رنگ در بالای صفحه (مطابق تصویر) به شما نمایش داده میشود. با لمس کردن این پیام، به صفحه خرید عرضه اولیه وارد میشوید. سپس قیمت و حجم مورد نظر خود را در بخشهای مربوطه درج و دکمه «خرید» را لمس کنید.

همچنین میتوانید با لمس کردن گزینه «بیشتر» در نوار پایینی اپلیکیشن، پیام عرضه اولیه را مشاهده و با لمس آن، به صفحه خرید عرضه اولیه وارد شوید. سپس باقی مراحل را مطابق روش قبلی ادامه دهید.

خرید سهام در عرضه اولیه به روش بوک بیلدینگ

در روش ثبت سفارش عرضه اولیه به شکل بوک بیلدینگ، یک بازه قیمتی برای سفارش در نظر گرفته شده است و به همین دلیل دیگر نیازی به ثبت سریع سفارش نیست. با ایجاد چنین شرایطی، درصد خطا در خرید سهام عرضه اولیه شرکتها تا حد زیادی کاهش پیدا میکند. علاوهبر این، دیگر شاهد کندی سامانههای معاملاتی و هسته معاملات در بازار بورس نیستیم. اختصاص سهم در بوک بیلدینگ بر خلاف روشهای قدیمی، دیگر بر اساس اولویت زمانی ثبت سفارش نیست. گفتنی است که در روش بوک بیلدینگ، تمام افراد سقف قیمتی را برای سفارش خود انتخاب میکنند چرا که احتمال تخصیص سهم در قیمتهای پایینتر به دلیل تقاضای زیاد در عرضه اولیه، بسیار کم است.

نکته۱: در روش بوک بیلدینگ، زمان ارسال سفارش و تخصیص سهم متفاوت است. یعنی تخصیص سهام در روزهای بعد از فرایند ثبت و انجام معامله است که توسط سازمان بورس و اوراق بهادار صورت میگیرد.

نکته۲: معمولا ۴۸ ساعت قبل از عرضه اولیه سهام، خبر آن از طریق درگاههای مختلف منتشر میشود و در روز عرضه اولیه، اطلاعیه توسط ناظر بازار در سایت Tsetmc.com ارسال میشود.

وضعیتهای مختلف تخصیص سهم در روش بوک بیلدینگ:

- تعداد سهام قابل عرضه: ۱۰ میلیون سهم

- حجم سفارشات ثبت شده در سقف: ۲۰ میلیون سهم

- محدودیت هر کد: ۱۰۰۰ سهم (۲۰۰۰۰ کد)

- وضعیت اول: در این فرایند ابتدا یک حجم حداقلی مثلا ۲۰۰ سهم مشخص میشود و به نفر اول تا ۲۰ هزارمین نفر، ۲۰۰ سهم تخصیص میدهند، دوباره ۲۰۰ سهم دیگر و این دور آنقدر ادامه پیدا میکند تا تعداد سهام عرضه شده به اتمام برسد. بنابراین در این مرحله به کسانی که سفارش خرید خود را پایینتر از سقف قیمت، ثبت کرده باشند هیچ سهامی نمیرسد.

- وضعیت دوم (حجم کل سفارشات ثبت شده برابر با تعداد سهام قابل عرضه باشد): در این شرایط براساس اولویت قیمتی از بالاترین تقاضا تا کف قیمت، سهام عرضه اولیه تخصیص داده میشود و قیمت پایانی به همان روش میانگین موزون قیمت تخصیص یافته در بازار عادی، محاسبه میشود.

- وضعیت سوم (حجم کل سفارشات ثبت شده در دامنه قیمت، بیشتر از تعداد قابل عرضه باشد): در این شرایط ابتدا با توجه به اولویت سفارشات براساس قیمت، سهام از بالاترین قیمت به سمت پایینترین قیمت عرضه میشود. سپس اگر در پایینترین قیمت، حجم سفارشات بیش از تعداد سهام باقیمانده باشد، دقیقا به روشی که در وضعیت اول اشاره شد، سهام باقیمانده بین سهامداران تقسیم میشود.

نکته: اغلب اوقات پیشنهاد میشود بالاترین قیمت ارائهشده، انتخاب شود چرا که به علت تقاضای زیاد، حجم قابل عرضه به سفارشهایی با بیشترین قیمت تعلق میگیرد.

در کارگزاری آگاه این امکان وجود دارد که ۲ روز پیش از عرضه اولیه سهام، سرمایهگذاران سفارش خود را به صورت آفلاین ثبت کنند تا در روز عرضه، سفارش خرید سهم برای هسته معاملات بورس ارسال شود. در نهایت اختصاص سهام توسط سازمان بورس و اوراق بهادار به کدهای معاملاتی انجام میگیرد و معمولاً به دلیل تقاضای زیاد، همه افراد به طور مساوی و به تعدادی کمتر از حجم تعیینشده از عرضه بهرهمند میشوند.

۳ راهکار برای ثبت آسان سفارش عرضه اولیه

عموماً در زمان عرضه اولیه به دلیل تعداد زیاد درخواستکنندگان خرید ممکن است سامانههای معاملات آنلاین، درگاههای بانکی متصل به نرمافزارهای معاملاتی یا حتی هسته بورس با شلوغی و کندی مواجه شوند. این کندی ممکن است مانع از ارسال سفارش خرید عرضه اولیه در مهلت تعیینشده، شود یا این فرایند را با سختی و کندی به انجام رساند. همچنین ممکن است به دلیل مشغله کاری یا فراموشی مشتری برای ارسال سفارش، امکان سفارش گذاری به منظور خرید عرضه اولیه سهام وجود نداشته باشد.

حالا سوال این است؛ چگونه از عرضه اولیه جا نمانیم؟ در ادامه چند راهکار برای حل این موضوع بیان میکنیم:

۱.سفارش عرضه اولیه خود را دو روز زودتر در کارگزاری آگاه ثبت کنید!

همان طور که قبلا هم اشاره کردیم، در سامانههای معاملاتی کارگزاری آگاه با استفاده از امکان ثبت درخواست اینترنتی (آفلاین)، میتوانید سفارش عرضه اولیه را ۲ روز زودتر ثبت کنید. این کار مانع از ایجاد شلوغی و کندی در سیستمها شده و باعث میشود توزیع درخواستها در مدتزمان عرضه با فراوانی مناسب صورت گیرد. درنتیجه موجب میشود درخواستدهندگان با اطمینان و راحتی بیشتری اقدام به ارسال سفارش خود برای دریافت عرضه اولیه کنند.

۲.اگر در روز عرضه اولیه کد بورسی خود را دریافت کنم، چگونه راحت و آسان سفارش عرضه اولیه بگذارم؟

اگر کد بورسی شما قبل از تاریخ عرضه اولیه، آماده نشده بود و دقیقاً روز قبل از عرضه کد بورسی ایجاد شد، میتوانید در همان روز عرضه و پیش از فرارسیدن زمان عرضه، حساب معاملاتی خود را شارژ و درخواست سفارش خرید خود را به صورت آفلاین در ساعات اولیه صبح وارد سیستم کنید.

۳.ارسال سفارش آنلاین در ساعات مختلف بازه زمانی سفارش گیری

برای ارسال سفارش خرید عرضه اولیه یک بازه زمانی توسط ناظر بازار اعلام میشود. این بازه معمولاً حداقل ۲ ساعت است (یعنی فرصت کافی برای شارژ حساب و ارسال یک سفارش ساده وجود دارد). اگر میخواهید سفارش خود را به صورت آنلاین و بدون کندی و سختی ارسال کنید، حتماً لازم است در این بازه زمانی سفارش ارسال شود، اما نه دقیقاً در لحظه شروع سفارش گیری!

بهترین زمان فروش عرضه اولیه

یکی از دغدغههای اساسی سرمایه گذاران آگاهی از زمان مناسب فروش عرضه اولیه است. دانستن زمان مناسب برای فروش سهام عرضه اولیه از ارزش بالایی برخوردار است. سهامداران میتوانند از فردای روز عرضه سهام خود را به فروش برسانند؛ اما برای دانستن بهترین زمان برای فروش سهم، باید برخی جوانب را مورد بررسی قرار دهند.

- ارزیابی وضعیت فعلی و آینده شرکت عرضهشده در بازار بورس

- توجه به میزان بزرگی و کوچکی شرکت عرضهشده در بازار بورس

- مطالعه تحلیل بنیادی سهام عرضه اولیه در سایتهای تحلیلگری و کانالهای خبری کارگزاریها

- بررسی رفتار سهامداران عمده در ایام معاملات سهم پس از عرضه اولیه

- بررسی روند فعلی بازار بورس که مانند هر فعالیت اقتصادی دیگر دارای دورههای متفاوتی از رکود، رشد و رونق است

در مورد اینکه چه زمانی بهترین نقطه برای فروش عرضه اولیه است، قطعیتی وجود ندارد و به عوامل مختلفی مانند اهداف و انتظارات از سهم، نیاز به نقدینگی حاصل از عرضه اولیه، آینده شرکت و… بستگی دارد. به طور کلی افزایش یا کاهش قیمت عرضه های اولیه در روزهای پس از عرضه، مانند تمامی سهام موجود در بازار سرمایه به عرضه و تقاضای بازار مربوط است. با این اوصاف بهتر است تا زمانی که صف خرید عرضههای اولیه ادامه دارد، سرمایهگذاران به سهامداری ادامه دهند. در ادامه نیز با توجه به شرایط بازار و شرکت میتوان برای فروش یا نگهداری سهم اقدام کرد.

خرید در روزهای پس از عرضه اولیه

در عرضه اولیه که معمولاً در یک روز مشخص اتفاق میافتد، تعداد سهام عرضهشده به سرمایهگذاران محدود است. از طرفی قیمت سهام شرکتها در عرضه اولیه، ارزانتر از ارزش ذاتی آن است تا برای سرمایهگذاران جذابیت داشته باشد؛ بنابراین تقاضا برای سهم افزایش مییابد و قیمت سهام بعد از IPO، شروع به رشد میکند. در این مرحله با توجه به پایین بودن قیمت سهام نسبت به ارزش ذاتی آن، سرمایهگذاران تمایل دارند در روز بعد از عرضه به تعداد دلخواه سهم بخرند. این تمایل به خرید سهم باعث میشود تقاضای بسیار زیادی (صف خرید) از ابتدای روز معاملاتی برای خرید سهم تشکیل شود؛ اما چگونه میتوان روز پس از عرضه، اقدام به خرید سهام کرد؟

با توجه به توضیحاتی که ارائه شد، سرمایهگذاران برای خرید سهم در روز بعد از عرضه اولیه، باید رأس ساعت ۸:۳۰ سفارش خود را وارد سامانه معاملاتی کنند تا در اولویتهای اول صف خرید قرار بگیرند. البته از آن جایی که در روز بعد از عرضه اولیه کسی تمایل به فروش سهام خود ندارد، حجم عرضهها پایین و تقریباً بهجز تعدادی محدود، کسی قادر به خرید سهم نیست.

چند روش برای عرضه عمومی وجود دارد؟

مطالعات زیادی در این حوزه صورت گرفته است که عمدتا در زمینه قیمتگذاری و تخصیص این گونه سهام برای اولین عرضه روی تابلو معاملات و ارزیابی نحوه قیمتگذاری و استقبال سهامداران جدید است. در دنیا روشهای مختلفی برای قیمتگذاری وجود دارد که شرکتها بر اساس قوانین و رویههای موجود در هر کشور، میتوانند برای عرضه اولیه سهام خود از آن استفاده کنند.

در ادامه سه روش مرسوم و پرکاربرد در قیمتگذاری و نحوه ارائه عرضه اولیه را بررسی خواهیم کرد:

- عرضه اولیه به روش ثبت دفتری (Book Building)

- عرضه اولیه به روش حراج (Auction)

- عرضه اولیه به روش قیمت ثابت (Fixed Price Offering)

- عرضه عمومی به روش ترکیبی

- عرضه عمومی به سرمایهگذاران حرفهای

۱. عرضه اولیه به روش ثبت دفتری

در این روش قیمت سهام شرکت طی فرآیندی از طریق بازاریابی، جمعآوری سفارشات خرید و قیمتهای پیشنهادی و برآورد میزان تقاضا، مشخص میشود. مزایایی مانند امکان کنترل و انعطافپذیری بیشتر، هزینه کمتر در عرضههای با حجم بالا، امکان تعیین بهای بالاتر توسط ناشر، ایجاد هماهنگی در تعداد سرمایهگذاران آگاه و ناآگاه و جلوگیری از سواری مجانی سبب شده تا روش ثبت دفتری کاربرد بیشتری نسبت به سایر روشها داشته باشد.

مراحل عرضه اولیه در روش ثبت دفتری

مراحل عرضه در روش ثبت دفتری به ترتیب زیر است:

- انتخاب شرکت تامین سرمایه: شرکت تامین سرمایه وظیفه مشاوره و انجام امور مربوط به عرضه را به عهده خواهد داشت.

- تعیین قیمت پایه و محدوده مجاز قیمتی: بر اساس بررسیهای ابتدایی و برای جمعآوری سفارشها، قیمتی به عنوان قیمت پایه با یک محدوده قیمت مجاز تعیین میشود.

- فعالیتهای تبلیغاتی: پس از تعیین قیمت پایه، به منظور معرفی سهم و بازاریابی آن حدود دو تا سه هفته فعالیتهای تبلیغاتی صورت میگیرد. در این مدت سرمایهگذاران نهادی سفارشهای خرید خود را (شامل حجم و قیمت پیشنهادی) برای شرکت تامین سرمایه ارسال میکنند.

- ثبت سفارشها و رسم منحنی تقاضا: تمام سفارشهای دریافتی، جمعآوری و در دفتر ثبت میشوند. پس از آن با اطلاعات به دست آمده، منحنی تقاضا برای سهام رسم شده و قیمت عرضه تعیین میشود.

به بیان سادهتر در روش ثبت دفتری، کارگزاران متعهد پذیره نویسی، تبلیغات مربوط به این سهم را انجام میدهند و قبل از تعیین قیمت عرضه، سفارشها را از سرمایهگذاران دریافت میکنند. کار عرضه عمومی اوراق بهادار این شرکت با تقاضای افراد سرمایهگذار برای عمومی شدن آغاز میشود که معمولا این فرایند را ناشر به همراه پذیرهنویس اصلی خود (یک شرکت تامین سرمایه) تهیه و تدوین میکند. البته پذیرهنویس (همان شرکت تامین سرمایه) از یک مشاور حقوقی و یک حسابرس برای کسب اطمینان از حسابهای شرکت که با استانداردهای حسابداری مطابقت داشته باشد، استفاده میکند. در این بین نیز معمولا از یک شرکت تبلیغاتی کمک گرفته میشود تا بتوانند سهام مورد نظر را به درجه مناسبی از توزیع عمومی برسانند. در این فرایند روابط تعریف شدهای (که از قبل به صورت قوانین پذیرفته شده است) بین پذیرهنویس، حسابرس و مشاور حقوقی وجود دارد که تمامی آنها بین کمیسیونهای مختلف سازمان بورس و اوراق بهادار مورد بررسی قرار میگیرند. اگر عرضه عمومی اولیه اوراق بهادار به اندازهای بزرگ باشد که یک شرکت تامین سرمایه نتواند آن را به تنهایی انجام دهد، پذیرهنویس اصلی به همراه سایر پذیرهنویسان یک اتحادیه را تشکیل میدهند تا هم ریسک پذیرهنویس را کاهش دهند و هم کمک کنند که سهام، بین سرمایهگذاران بیشتری توزیع شود.

با ثبت امیدنامه اولیه توسط کمیسیون بورس اوراق بهادار، پذیرهنویس قیمت را تعیین میکند. سپس اتحادیه پذیرهنویسان و مدیریت شرکت وارد تبلیغات میشوند و تصویری برای سرمایهگذاران مستعد میسازند. در واقع توانایی گروه مدیریتی شرکت با این تبلیغات و تصویرسازی برای جلب نظر سرمایهگذاران، یکی از دلایل مهم موفق بودن عرضه خواهد بود. بعد از این تبلیغات و امیدواری ناشر مبنی بر تقاضای کافی برای سهام، تنظیم امیدنامه نهایی توسط ناشر آغاز میشود.

تصمیم برای قیمت عرضه و نحوه تخصیص سهام (سهمیهبندی یا فروش آزاد) توسط ناشر گرفته شده و دو روز بعد از تهیه امیدنامه نهایی، عرضه عمومی آغاز میشود که معمولا این کار پس از پایان ساعت معاملات بازار انجام خواهد شد. سپس اتحادیه، وجوه پذیرهنویسی را به حساب بانکی شرکت منتقل میکند.

آنچه در روش ثبت دفتری حائز اهمیت است، تعیین قیمت براساس اطلاعات جمعآوری شده است و نه چارچوبی از پیش تعیین شده. یعنی در این روش، سرمایهگذاران نهادی، نقش اصلی را در تعیین قیمت عرضه ایفا میکنند. جالب است بدانید در کشورهایی مانند آمریکا، کانادا، آرژانتین، فرانسه، آلمان و ژاپن غالبا از این روش استفاده میشود.

۲. عرضه اولیه به روش حراج (مزایده)

همانطور که از نام حراج مشخص است در هنگام فروش به این روش، دارایی به فردی تعلق میگیرد که بیشترین پیشنهاد خرید را داده است. در هنگام عرضه اوراق بهادار به این روش، از همین قانون با مقررات مشخص در حوزه بورس اوراق بهادار استفاده میکنند. روش مزایده معمولا برای عرضه اوراق دولتی و همچنین اوراق خصوصیسازیهایی که مجبور هستند تغییر ماهیت مالکیتی سهام بدهند، استفاده میشود و در عرضه عمومی اولیه شرکتها کمتر مورد استفاده قرار میگیرد؛ زیرا عموماً بر این باورند که روش ثبت دفتری برای این شرکتها که برای نخستین بار عرضه عمومی میشوند، کارایی بیشتری دارد. عرضه عمومی به شیوه حراج، خود دارای روشهای متعددی است که نحوه ارائه درخواست سفارش و هدف از مشارکت در آن متفاوت است. از آن جمله میتوان به روش حراج انگلیسی، حراج هلندی و حراج با سفارش مهر و موم شده اشاره کرد.

در روش حراج میتوان عرضه عمومی به روش مزایده اینترنتی یا عرضه عمومی به روش حراج همزمان را مثال زد. در روش مزایده اینترنتی ابتدا یک قیمت بالا به عنوان مزایده اعلام میشود و معمولا قیمت تا حدی پایین میآید (ممکن است پایین نیاید) که سرمایهگذار به خرید در تعداد معین تمایل پیدا کرده باشد. این روش به صورت اینترنتی برگزار میشود. این در حالی است که در عرضه عمومی به روش حراج همزمان، مراحل کار به روش و مراحل ثبت دفتری شبیه است. در این جا ناشر با همکاری مشاور حقوقی، پذیرهنویس و حسابرس که در تنظیم امیدنامه اولیه نقش به سزایی دارند، یک گروه با وظایف مشخص مربوط به عرضه اولیه سهام تشکیل میدهد و بعد از آن، امیدنامه اولیه را تهیه میکند. همانند روش قبل وقتی امیدنامه اولیه توسط کمیسیون بورس اوراق بهادار و انجمن کارگزاران تایید شد، آن گروه تشکیل شده تبلیغات را آغاز میکند. در واقع مراحل «بررسی صلاحیت عرضه»، «آغاز حراج»، «اتمام حراج»، «قیمتگذاری» و «تخصیص» را طی میکند. در این روش معمولا درخواستهای خرید میتواند بیشتر یا کمتر از قیمت تعیین شده در امیدنامه اولیه و بیانیه ثبت، و همچنین بیش از یک درخواست سفارش داده شود.

۳. عرضه عمومی به روش قیمت ثابت

در این روش همان ابتدا شرکت تامین سرمایه با هماهنگی ناشر، قیمت عرضه را مشخص میکند. این قیمت در پیشنویس امیدنامه ذکر و بین دو هفته تا دو ماه قبل از تاریخ عرضه اعلام میشود که سرمایهگذاران با همان قیمت مشخص و ثابت، درخواست سفارش خود را اعلام میکنند. این روش یکی از روشهای قدیمی عرضه به حساب میآید به نحوی که قبل از روی کار آمدن روش ثبت دفتری، اغلب کشورها از آن استفاده میکردند. همچنان نیز در بسیاری از کشورها به صورت ترکیبی با روشهای دیگر مورد استفاده قرار میگیرد. در واقع قیمت در این روش قبل از جمعآوری درخواست خرید از سوی سرمایهگذاران مشخص میشود و به این ترتیب سرمایهگذاران از قبل قیمت را میدانند و بر اساس آن در مدت زمان مشخص شده که در امیدنامه بیان شده است درخواست خود را به شرکت تامین سرمایه اعلام میکنند. پس از جمعآوری درخواستها، با هماهنگی ناشر واگذاری سهام به سرمایهگذاران انجام میشود. اگر میزان تقاضا از میزان عرضه بیشتر باشد ممکن است به صورت تصادفی سهمیهبندی یا به نسبتهای مشخص بین درخواستکنندگان تقسیم شود تا کل سهام مورد نظر به عموم واگذار شود.

علاوه بر روشهایی که به آن پرداخته شد، در برخی کشورها از روشهای ترکیبی نظیر حراج-عرضه عمومی به روش قیمت ثابت، عرضه عمومی به روش گشایش یا عرضه عمومی به روش ثبت سفارش (روش مرسوم در ایران) نیز استفاده میشود.

۴. عرضه عمومی به روش ترکیبی

در روش ترکیبی، فرایند عرضه اولیه طی دو مرحله انجام میشود. در مرحله اول بخش زیادی از سهام شرکت مورد نظر (معمولا حداقل ۷۰ درصد از سهام) به صندوقهای سرمایهگذاری عرضه میشود. شرکت صندوقها در مرحله نخست عرضه اولیه، باعث میشود قیمت سهم کشف شود. در مرحله دوم، قیمتی که در مرحله اول کشف شده است به عنوان مبنای عرضه به سرمایهگذاران حقیقی اعلام میشود. به این ترتیب، سهامداران حقیقی میتوانند برای خرید عرضه اولیه با قیمت مبنا اقدام کنند.

۵. عرضه عمومی به سرمایه گذاران حرفه ای

در این روش، سهام شرکت پذیرفتهشده در بورس تنها به سرمایهگذاران حرفهای عرضه میشود. سرمایهگذاران حرفهای میتوانند اشخاص حقیقی یا حقوقی باشند اما در هر دو حالت باید واجد شرایط خاصی باشند تا به عنوان سرمایهگذار حرفهای شناخته شوند. شما میتوانید برای کسب اطلاعات بیشتر در این خصوص به مطلب شروط احراز عنوان سرمایه گذار حرفه ای مراجعه کنید.

لیست عرضه های اولیه اخیر

اطلاعات مربوط به عرضه های اولیه اخیر در جدول زیر نمایش داده شده است.

|

ردیف |

نام شرکت |

نماد |

تاریخ عرضه اولیه |

قیمت مبنا (ریال) |

|

۱ |

شرکت صبا فولاد خلیج فارس |

فصبا |

چهارشنبه ۲۸ تیر ۱۴۰۲ |

۳۲.۸۲۹ |

|

۲ |

توسعه صنایع و معادن کوثر |

کتوسعه |

دوشنبه ۵ تیر ۱۴۰۲ |

۲۴.۲۰۷ |

|

۳ |

تامین سرمایه کاردان |

تکاردان |

چهارشنبه ۸ شهریور ۱۴۰۲ |

۶.۴۴۰ |

|

۴ |

مولد نیروگاهی تجارت فارس |

بمولد |

چهارشبه ۲۵ مرداد ۱۴۰۲ |

۶.۴۵۴ |

|

۵ |

نیان الکترونیک |

نیان |

چهارشنبه ۳۱ خرداد ۱۴۰۲ |

۷۷.۲۱۶ |

|

۶ |

گروه مالی داتام |

داتام |

چهارشنبه ۰۶ دی ۱۴۰۲ |

۱.۴۰۹ |

|

۷ |

شرکت نخریسی و نساجی خسروی خراسان |

نخریس |

دوشنبه ۱۱ دی ۱۴۰۲ |

۶۰.۸۹۳ |

|

۸ |

شرکت پارس فنر |

فنر |

سه شنبه ۱۰ بهمن ۱۴۰۲ |

۷.۸۸۱ |

|

۹ |

شرکت آنتی بیوتیک سازی ایران |

بیوتیک |

چهارشنبه ۱۸ بهمن ۱۴۰۲ |

۱۸.۳۴۰ |

|

۱۰ |

شرکت نشاسته و گلوکز آردینه |

آردینه |

چهارشنبه ۲۵ بهمن ۱۴۰۲ |

۵۸.۹۵۹ |

قوانین مربوط به عرضههای اولیه

همانطور که گفته شد عرضه عمومی اولیه، اولین فروش سهام عادی یک شرکت به سرمایهگذاران از طریق بازار سرمایه و پذیرهنویسی عمومی بدون سابقه قبلی قیمتگذاری است. باید به این نکته توجه کرد، این عرضه که به منظور بهرهبرداری از منافع و امتیازات موجود شکل میگیرد، مشمول مقررات سازمان بورس و اوراق بهادار است و بعد از آن مشمول الزاماتی برای گزارشدهی خواهد بود. هر سال نیز حجم انبوهی از وجوه سرمایهگذاران از طریق بورس در عرضههای اولیه جذب میشود و در اختیار شرکتهای مستعد قرار میگیرد.

عمده قوانین و ضوابط اصلی مربوط به عرضههای اولیه در ایران به شرح زیر است:

- عرضه اولیه منوط به پذیرش و درج سهام براساس دستورالعمل پذیرش و افشای کامل اطلاعات مطابق با دستورالعمل افشای اطلاعات شرکتهای ثبت شده نزد سازمان بورس و سایر مقررات مربوط به بورس است.

- سهام عرضه شده در عرضه اولیه ناشران دولتی مطابق مقررات مربوط به عرضههـای دولتـی و برای سایر ناشران حداقل ۱۰ درصد از سهام شرکت است. به هر ترتیب سهام باید بـه گونـهای عرضـه شود که طی زمان تعیین شده توسط هیات پذیرش (حـداکثر شـش مـاه پـس از درج نـام شـرکت) سهام شناور آزاد شرکت، حد نصابهای تعیین شده در دستورالعمل پذیرش را احراز کند (تغییر در میزان عرضه اولیه سهام ناشران، با تصـویب هیـات پـذیرش، امکـانپـذیر خواهد بود و مسئول ایفای تعهدات موضوع ایـن امر بر عهده سهامداران مدیریتی و ناشر پذیرفته شده است).

- تمام عرضههای اولیه سهام در ایران با روش ثبت سفارش انجام میشود مگر این که هیات پذیرش بنا به پیشنهاد بورس، روش دیگری را برای IPO تعیین کند.

- محدودیت دامنـه نوسـان قیمـت روزانـه از اولـین روز کـاری بعـد از IPO، روی نمـاد معاملاتی ناشر پذیرفته شده اعمال خواهد شد.

- کارگزاران پس از انتشار اطلاعیه عرضه اولیه سهام توسط بورس نسبت به اخذ سفارش خرید از متقاضیان اقدام خواهند کرد. تمام سفارشهای اخذ شده برای عرضه اولیه، باید به قیمت محدود باشند.

- بورس میتواند برای خرید هر مشتری، هر کارگزار یا هر ایستگاه معاملاتی، سقف مشخصـی تعیین و در اطلاعیه عرضه اولیه اعلام کند (بورس میتواند محدودیتهای موضوع این ماده را طی جلسه معاملاتی تغییر دهد، مشروط به آن که قبل از اعمـال، موضـوع را از طریـق سـامانه معـاملاتی بـه اطـلاع کارگزاران برساند. همچنین اعمال تغییرات، حذف یا اصلاح سفارشها مطابق با شـرایط ایـن بند بـه دسـتور بورس توسط کارگزاران باید انجام شود و رعایت نکردن سقفها و دستورات بورس در این خصـوص، تخلـف کارگزار بوده و موضوع برای رسیدگی به مرجع رسیدگی به تخلفات ارجاع خواهد شد. در عین حال بورس میتواند سفارشهایی که موجب نقض سقفهـا یا دستورات بورس شده است را شخصا اصلاح یا حذف کند. در این موارد، تمام مسئولیتهای احتمالی ناشی از اصلاح یا حـذف سـفارش بـر عهـده کـارگزار مربوطه است).

قوانین و ضوابط مربوط به عرضه اولیه (به روش معمول و فعلی در بازار ایران)

- در عرضه اولیه به روش ثبت سفارش، مدیر عرضه باید حداقل ۷ روز کاری قبل از آغـاز ثبت سفارش، گزارشی حداقل شامل مشخصات مدیر عرضه، تاریخ ثبت سفارش، کـف قیمـت و دامنه قیمت در ثبت سفارش، تعداد سهام قابـل عرضـه و حسـب مـورد سـقف تعهـد خریـد، اعضـای گـروه متعهدین و تعهدات ایشان را مطابق فرم بورس پـس از تاییـد ناشـر پذیرفتـه شـده، سـهامداران عمـده عرضهکننده و مدیر عرضه به بورس ارسال کند. بورس پس از موافقت با عرضه اولیه، این اطلاعـات را در اطلاعیه عرضه اولیه قید و حداقل ۲ روز کاری قبل از ثبت سفارش، منتشر میکند (دامنه قیمت نمیتواند بیشتر از ۲۰ درصد کف قیمت پیشنهادی باشد).

- سقف تعهد خرید حداکثر ۵۰ درصد سهام قابل عرضه است و در هر IPO به پیشنهاد مدیر عرضه، توسط بورس تعیین میشود. به هر ترتیب سقف تعهد خرید باید به گونهای تعیین شود که در صورت انجام تعهد خرید، معامله انجام شده کمتر از نصابهای معاملات عمده باشد.

- در روش ثبت سفارش، عرضه اولیه موفق، عرضهای است که طی آن حداقل بـه میزان مابه التفاوت سهام قابل عرضه و سقف تعهد خرید، توسط اشخاصی غیـر از مـدیر عرضـه و گـروه متعهدین، سهم خریداری شود (در صورتی که با توجه به سفارشهای ثبت شده، امکان عرضه موفـق وجـود نداشـته باشد، دامنه قیمت پیشنهادی در پایـان دوره ثبـت سـفارش، بـرای یـک بـار قابـل بازنگری است؛ مشروط به آن که کف قیمت جدیـد حـداکثر ده درصـد کمتـر از کـف قیمت اولیه باشد. درخواست بازنگری توسط مدیر عرضه به بورس ارائه خواهد شد. همچنین در صورت عرضه اولیه ناموفق، چنانچه مدیر عرضه درخواست بازنگری دامنه قیمـت را نداشته باشد، میتواند با موافقت بورس، عرضه اولیه را بـه زمـان دیگـری موکـول کند که عرضه مجـدد منـوط بـه طـی مراحـل بند اول ایـن دسـتورالعمل خواهد بود).

- مدیر عرضه به تنهایی یا به همراه گروه متعهدین باید تعهد دهد که سـهام خریداری نشـده در عرضه اولیه را تا سقف تعهد خرید از سهام قابل عرضه خریداری کند. در هر حال، مسئولیت اجرای تعهد خرید سهام بر عهده مدیر عرضه خواهد بود (مدیر عرضه و گروه متعهدین باید به تشخیص بورس سرمایه کافی را برای ایفای تعهد خرید داشته باشند. حقوق، وظایف و سقف تعهد خرید هر یک از اعضای گروه متعهدین در خصـوص تعهد موضوع این قسمت در قرارداد فیمابین که به تاییـد بـورس مـیرسد، مشخص میشود).

- کارگزاران موظفند، سـفارشهای دریافتی از مشتریان را براساس اولویت زمانی دریافـت سفارش در دوره ثبت سفارش، وارد سامانه معاملات کنند (واحد پایه سفارش، حداقل و حداکثر حجم هر سفارش و زمان ورود سـفارشها در دوره ثبت سفارش برای هر عرضه اولیه توسط بورس تعیین و قبـل از شـروع دوره ثبت سفارش از طریق سایت رسـمی بـورس و سـامانه معاملاتی بـه اطـلاع عمـوم خواهد رسید. سفارشهای خرید باید با کد معاملاتی مشتری ثبت شود و ثبت سفارشهـا بـا کـد گروهی مجاز نیست. سفارشهای ثبت شده در دوره ثبت سفارش قابل اصلاح یا حـذف هستند و پس از پایان این دوره، ورود، حذف یا اصلاح سفارشها مجاز نیست).

- دوره ثبت سفارش حداکثر یک روز کاری است و ساعت شروع و پایان آن توسط بورس تعیین و اعلام میشود. در صورت بازنگری در دامنه قیمت، دوره ثبت سفارش بـرای یک روز کاری دیگر تمدید میشود. در این حالت، سفارشهای ثبت شده در دوره ثبت سفارش قبلی حذف و سفارشگیری مجدد در دامنه قیمتی جدید انجام میشود.

- طی دوره ثبت سفارش، اطلاعات مربوط به سفارشهـای ثبت شده شامل حجـم و قیمت سفارشها و متقاضیان خرید منتشر نمیشود و کارگزاران، مدیر عرضه و فروشنده نیز به اطلاعات مزبور دسترسی ندارند. در پایان دوره ثبت سفارش صرفا اطلاعات حجم و قیمت سفارشهـای ثبـت شـده در اختیار مدیر عرضه قرار میگیرد (اجرای این کار منوط به فراهم شدن شرایط فنی با اعلام بورس خواهد بود).

در پایان دوره ثبت سفارش، عرضه سهام با یک قیمت و به شرح زیر انجام میشود:

- در صورتی که حجم کل سفارشهای ثبت شده با قیمتی معادل سقف دامنه تعیین شده بیش از کل سهام قابل عرضه باشد، قیمت عرضه معادل قیمت سـقف خواهد بود و تخصـیص سهام براساس رویه تسهیم به نسبت انجام میشود.

- در صورتی که حجم کل سفارشهای ثبت شده در دامنـه قیمـت، مسـاوی یا بیشتر از تعداد کل سهام قابل عرضه باشد، قیمت عرضه، قیمت واحدی اسـت که بـا آن قیمـت کل سهام قابل عرضه معامله شود.

- در صورتی که حجم کل سفارشهای ثبت شده کمتر از تعداد کل سهام قابل عرضه ولی به گونهای باشد که پس از اعمال تمام یا بخشی از تعهد خرید، کل سـهام قابـل عرضـه معامله شود، قیمت عرضه معادل قیمت کف خواهد بود. در این حالت مدیر عرضه ملزم به ایفای تعهد خرید است و به این منظور، او باید سفارش خریدی را با قیمت کف و به میزان مابه التفاوت سفارشهای وارد شده و سفارشهای قابل عرضه ارائه کند.

- در صورتی که حجم کل سفارشهای ثبت شده به گونهای باشد که با اعمال تعهد خرید نیز کل سهام قابل عرضه معامله نشود، عرضه انجام نمیشود (در محاسبه حجم کل سفارشات ثبت شده، تعداد سفارشـات ثبـت شـده توسط مدیر عرضه و گروه متعهدین لحاظ نمیشود).

- روابط مدیر عرضه، سهامداران عمده عرضه کننـده و ناشـر پذیرفتـه شـده و حـدود وظـایف و مسئولیتهای هریک، همچنین حقالزحمه مـدیر عرضـه در چـارچوب سـقفهـای مصـوب سـازمان در قرارداد فیمابین که به تأیید بورس میرسد تعیین میشود.

قوانین و ضوابط مربوط به عرضه اولیه به روش گشایش

- در صورتی که به تشخیص هیات پذیرش، سهام شناور آزاد شرکت و تعداد سهامداران آن، بزرگتر یا مساوی حد نصابهای بازار و تابلوی مربوطه سهام، موضوع دستورالعمل پذیرش باشد، عرضه اولیه به روش گشایش، بدون دامنه نوسان قیمت و به ترتیبی که در ماده ۲۲ دستورالعمل نحوه انجام معاملات در بورس اوراق بهادار تهران آمده است، انجام میشود. قیمت پایانی سهم در روز عرضه اولیه، میانگین موزون معاملات روزانه سهم در آن روز خواهد بود (اطلاعیه این نوع عرضه اولیه، حداقل ۲ روز کاری قبل از عرضه، توسط بورس منتشر میشود. مدیرعامل بورس میتواند کشف قیمت سهم را به معامله حجم مشخصی از سهام ناشر مشروط کند و در صورت انجام نشدن معامله در حجم مشخص شده، معاملات را تأیید نکرده و عرضه را به جلسه دیگری موکول کند. همچنین در عرضه اولیه به روش فوق، باید بخش معینی از سهام شرکت که توسط بورس تعیین میشود، قابل معامله باشد).

- بورس میتواند محدودیتهایی به شرح ذیل در زمان عرضه اولیه به روش گشایش اعمال کند. در صورت اعمال هر یک از این محدودیتها، بورس ملزم است موضوع را به طور مقتضی، قبل از گشایش نماد به منظور دریافت سفارش اطلاعرسانی کند:

- ممنوعیت فروش مجدد سهام خریداری شده در همان جلسه معاملاتی توسط مشتریان

- محدودیت خرید در IPO توسط سهامداران مدیریتی

رعایت نشدن این محدودیتها، تخلف کارگزار بوده و موضوع، برای رسیدگی به مرجع رسیدگی به تخلفات ارجاع خواهد شد. در عین حال بورس میتواند سفارشهایی که موجب رعایت نشدن این محدودیتها شده است را شخصا اصلاح یا حذف کند. در این موارد، تمام مسئولیتهای احتمالی ناشی از اصلاح یا حذف سفارش بر عهده کارگزار مربوطه است و بورس مسئولیتی ندارد.

قوانین و ضوابط مربوط به عرضه اولیه به روش حراج

قبل از عرضه اولیه به روش حراج، بورس اقدام به تعیین موارد زیر میکند:

- حداقل تعداد سهام برای عرضه در روز عرضه اولیه

- حداقل تعداد سهام که عرضه کننده باید به صورت تدریجی پس از عرضه اولیه، عرضه کند و مهلت زمانی آن

- محدودیت خرید هر ایستگاه معاملاتی یا هر کد مالکیت (ضوابط تعیین محدودیتها توسط هیئت مدیره بورس تصویب میشود)

تصمیمات بورس در خصوص موارد موضوع این ماده، باید حداقل ۲ روز کاری قبل از عرضه توسط بورس اطلاعرسانی شود و همچنین تغییر در مفاد بند ۳ منوط به اطلاعرسانی آن توسط بورس تا قبل از گشایش نماد معاملاتی برای عرضه اولیه، امکانپذیر است.

- کارگزار فروشنده میتواند پس از گذشت حداقل ۱۰ دقیقه از زمان گشایش نماد، اقدام به عرضه سهام کند. وی باید عرضه سهام را به گونهای انجام دهد که تا پایان جلسه رسمی معاملاتی، عرضه انجام شود (کاهش مدت این موضوع در شرایط خاص به تشخیص مدیرعامل بورس و موافقت سازمان، امکانپذیر است).

- در صورتی که کمتر از ۵۰ درصد از سهام آگهی شده برای عرضه اولیه به روش حراج در روز IPO به فروش برسد، بورس مکلف است تمام معاملات را باطل و عرضه اولیه را به روز دیگری موکول کند.

- کارگزاران برای خرید میتوانند از کد خرید گروهی استفاده کنند و پس از آن با توجه به قیمت درخواست خریدها، اولویت زمانی درخواست خریدها و منطقه جغرافیایی که درخواست خرید در آن از متقاضی اخذ شده است، نسبت به تخصیص سهام اقدام کند و حتیالامکان به همه متقاضیانی که درخواست خرید کتبی ارائه دادهاند، اعم از حقیقی و حقوقی، سهمیهای را تخصیص دهند. در هر صورت مسئولیت تخصیص عادلانه سهام بین مشتریان هر کارگزاری در عرضه اولیه به عهده وی خواهد بود.

- سهامی که در روز IPO به فروش نمیرسد یا معامله آن باطل میشود باید طبق نظر مدیرعامل بورس در روزهای آتی عرضه شود.

- در روز عرضه اولیه، صرفا سهامدارانی میتوانند سهام خود را عرضه کنند که در زمره سهامداران متعهد عرضه قرار داشته باشند.

سوالات متداول عرضه اولیه

عرضه اولیه چیست؟

عرضه اولیه (Initial Public Offering – IPO) به این معنا است که یک شرکت سهام خود را برای اولین بار در بورس اوراق بهادار عرضه کند.

چگونه عرضه اولیه بخریم؟

یکی از الزامات فعالیت در بازار بورس، داشتن کد بورسی (کد معاملاتی) است که میتوان با مراجعه به یکی از کارگزاریهای فعال در حوزه بورس، آن را دریافت کرد؛ بنابراین خرید سهام در عرضه اولیه برای همه کسانی که کد بورسی دارند، امکانپذیر است.

آیا میتوان از طریق چند کارگزاری به صورت همزمان، عرضه اولیه خرید؟

این سوال دغدغه بسیاری از فعالان بازار بورس است. با توجه به اینکه سازمان بورس از روش بوک بیلدینگ در عرضه های اولیه استفاده میکند، خرید سهم با چند کارگزاری امکانپذیر نیست؛ چرا که هر سرمایهگذار با کد بورسی مختص خود، فقط یکبار میتواند سفارش ثبت کند و امکان خرید عرضه اولیه با یک کد بورسی از چند کارگزاری وجود ندارد.بنابراین همانطور که اشاره کردیم چنانچه سرمایهگذاران قصد خرید سهم بیشتری داشته باشند، میتوانند در روز بعد از عرضه، اقدام به ثبت سفارش کنند یا این که پس از به تعادل رسیدن سهم در بازار، سهام مورد نظر را بخرند.

نحوه خرید عرضه به صورت آنلاین صورت میگیرد یا آفلاین؟

خرید عرضه هم به صورت آنلاین و هم به صورت آفلاین انجام میشود که هر کدام شرایط خاص خود را دارند. خرید آنلاین باید در زمان تعیین شده توسط بورس و با قیمت و حجم تعیین شده در پیام ناظر بازار انجام شود. برای خرید به صورت آفلاین نیز باید در زمان مناسب نسبت به درج درخواست اینترنتی در سامانه معاملاتی اقدام کرد.

سهمیه کارگزاریها به چه صورتی و به چه افرادی تعلق میگیرد؟

با توجه به روشهایی که قبلا اشاره کردیم، خرید صرفا توسط کارگزاران دارای مجوز فعالیت در بورس صورت میگیرد که در این خصوص توجه به موارد زیر ضروری است:

- تمامی درخواستهای خرید اخذ شده توسط کارگزاران برای عرضه اولیه، باید به قیمت محدود باشد.

- از تعداد سهام قابل عرضه در روز IPO، تعداد مشخصی از سهم (که توسط ناظر اعلام میشود) برای عرضه به ایستگاههای کاری معمولی کارگزاران در فرآیند کشف قیمت در نظر گرفته میشود که در این فرآیند کارگزاران در جریان کشف قیمت سهام شرکت مذکور، ضروری است دسترسی مشتریان برخط (آنلاین تریدرها) را مسدود کنند. سپس بعد از فرآیند کشف قیمت توسط ایستگاههای کاری کارگزاران و اعلام ناظر بازار طی پیام ناظر، دسترسی معاملهگران بر خط (آنلاین) توسط کارگزاران را فعال کنند.

سهمیه در نظر گرفتهشده برای هر معاملهگر برخط (آنلاین) هم در آینده توسط ناظر اعلام میشود و بعد از آن، افراد میتوانند خرید خود را در ساعتی که اعلام میشود به صورت آنلاین انجام دهند. معمولا میزان تقاضا بیشتر از خرید میشود و افراد زیادی موفق به خرید نمیشوند. باید بدانید که شکست شما در خرید عرضه اولیه ارتباطی با سامانه معاملات آنلاین و کارگزاری شما ندارد؛ مگر این که سامانه معاملاتی یک شرکت کارگزاری در زمان عرضه مشکل پیدا کند و هیچ یک از مشتریان آن کارگزار موفق به خرید نشوند. با این حال اگر مشاهده کردید که بخشی از مشتریان موفق به خرید IPO از سامانه معاملاتی یک کارگزاری شدهاند و شما موفق نشدهاید از همان کارگزاری عرضه را دریافت کنید، قاعدتا شما جزو افراد مازاد تقاضا هستید و این لزوماً ارتباطی با سامانه معاملات آن کارگزاری یا برخی برداشتهای نادرست ندارد.

چگونه سفارش درست خرید آنلاین ارسال کنیم؟

سهمیه در نظر گرفته شده برای هر یک از کارگزاران به همراه تمامی شعب توسط ناظر اعلام میشود و خرید بیش از سهمیه مجاز منجر به ابطال کل خرید کارگزاری میشود. سهمیه هر کارگزاری به همراه تمامی شعب از طریق کد خرید گروهی خریداری میشود که طبق قوانین ذکر شده در بالا و شرایط ممکن، بین مشتریان تقسیم خواهد شد. در واقع درخواستهای خرید آفلاین مشتریان در صورت تشخیص کارگزاری و ضوابط قانونی برای آنها از سهمیه تعلق گرفته انجام میشود.

سخن آخر

میتوان گفت یکی از مهمترین مزایای عرضه اولیه، تأمین سرمایه برای راهاندازی یک کسبوکار جدید یا توسعه و رشد یک کسبوکار قدیمی است. عرضه اولیه به دلیل ارزشگذاری سهم با قیمتی کمتر از ارزش واقعی آن، باعث ایجاد تقاضای زیادی برای خرید از جانب سرمایهگذاران میشود. تقاضای زیاد برای خرید، قیمت پایین سهم و همچنین محدود بودن تعداد سهام قابل عرضه، در اکثر موارد باعث سودآور بودن و کمریسک بودن عرضه اولیه میشود. همچنین از آن جایی که تعداد سهام قابل عرضه، دامنه قیمتی (کف و سقف قیمت) و تاریخ شروع در این عرضه از قبل مشخص میشود، سرمایهگذاران کافی است در روز موعد وارد سامانه معاملاتی شوند و اقدام به ثبت سفارش با تعداد و قیمت از پیش تعیینشده کنند. لازم به ذکر است که یک سرمایهگذار با یک کد بورسی تنها از یک کارگزاری میتواند عرضه اولیه خریداری کند. در رابطه با بهترین زمان فروش IPO هم قطعیتی وجود ندارد و مستلزم بررسی عوامل مؤثر در بازار است.

جامع و کامل بود.

آموزنده و عالی مثل همیشه

ایده خوبی بود خیالمون از ارز اولیه راحت شد

واقعا عالي بود.

مثل هميشه توضيحات کافي و وافي بود.

دستمريزاد.

عرضه اولیه خوبه

بشرطی که چند تا کد بورسی داشته باشین

مثلا از همه خانواده

دقیقا