آشنایی با صندوق های سرمایه گذاری در بورس

- تاریخ درج ۲۲ آذر ۱۳۹۴

- تاریخ ویرایش ۱۸ فروردین ۱۴۰۳

- ۳۰۸ نظر

- ۲۵۶۲۹۱ مشاهده

صندوق های سرمایه گذاری یکی از روشهای سرمایهگذاری غیر مستقیم در بورس هستند؛ روشی که در آن مدیریت دارایی خود را به دست افراد حرفهای و متخصص میسپارید. این صندوقها انواع گوناگون و ویژگیهای مختلفی دارند و نحوه سرمایهگذاری در آنها با هم متفاوت است. در این مقاله هر چیزی را که لازم است درباره صندوق های سرمایه گذاری بدانید، برای شما بیان خواهیم کرد. با ما همراه باشید

ویدئو بررسی صندوق های سرمایه گذاری در بورس

صندوق سرمایه گذاری چیست؟

صندوق سرمایه گذاری نهادی مالی است که در قالب یک شرکت و با دریافت مجوز از سازمان بورس و اوراق بهادار به فعالیت میپردازد. صندوق های سرمایه گذاری معمولا توسط بانکها و شرکتهای کارگزاری تاسیس میشوند و از نظر قابلیت اطمینان با این نهادها برابری میکنند. در یک تعریف کلی، متولیان صندوقها، سرمایههای خرد و کلان افراد را جمعآوری و در داراییهای مختلف مثل سهام شرکتهای بورسی، سپردههای بانکی و… سرمایهگذاری میکنند. هر کدام از صندوقها با توجه به نوع سرمایهگذاری خود، ریسک و بازدهی متفاوتی را شامل میشوند اما این ریسک و بازدهی ارتباطی با قابل اطمینان بودن صندوق ندارد. به عبارت دیگر، قابل اطمینان بودن صندوق های سرمایه گذاری، از طریق نظارت سازمان بورس و اوراق بهادار تامین میشود. تمام صندوقها موظف هستند گزارشهای عملکرد هفتگی، ماهانه، سهماهه و… را منتشر کنند. این گزارشها علاوه بر این که توسط کارشناسان سازمان بورس مورد بررسی قرار میگیرد، برای تمام افراد قابل دسترسی است. برای بررسی گزارش عملکرد صندوقها میتوانید به دو سایت تحت نظارت سازمان بورس، یعنی seo.ir و fipiran.com مراجعه کنید.

انواع صندوق سرمایه گذاری در بورس

یکی از روشهای طبقهبندی صندوق های سرمایه گذاری، تقسیمبندی بر اساس ترکیب دارایی صندوق است. دارایی صندوق میتواند از موارد مختلفی مثل سهام شرکتهای بورسی، اوراق مشارکت دولتی، سپردههای بانکی و… تشکیل شود.

۱. تقسیمبندی بر اساس ترکیب دارایی صندوق:

صندوقها بر اساس میزان سرمایهگذاری در داراییهای مذکور به سه دسته اصلی: در سهام، درآمد ثابت و مختلط تقسیم میشوند.

۱– صندوق سرمایه گذاری در سهام

صندوق های سرمایه گذاری در سهام بر اساس قانون باید حداقل ۷۰ درصد از دارایی خود را به خرید سهام و حق تقدم سهام تخصیص دهند. معمولا سوددهی این صندوقها بالاتر و طبیعتاً میزان ریسک آنها نیز بیشتر است. این صندوقها برای افرادی که ریسکپذیری بیشتری دارند، گزینه مناسبتری هستند. دو نکته مهم در مورد این صندوقها وجود دارد:

- صندوق های سرمایه گذاری در سهام، سود دورهای ندارند و تنها در صورت فروش واحدها (ابطال واحدها)، سود شناسایی میشود.

- در دوران رونق بازار بورس، به واسطه افزایش قیمت سهام، ارزش و بازدهی صندوق های سرمایه گذاری در سهام به شدت بالا میرود.

صندوقهای سرمایه گذاری در سهام کارگزاری آگاه به شرح زیر هستند:

- صندوق مشترک آگاه

- زمرد

- هستیبخش آگاه (آگاس)

- صندوق بخشی پتروشیمی آگاه (پتروآگاه)

- صندوق بخشی خودرویی آگاه (اتوآگاه)

صندوقهای اهرمی نوعی صندوق سهامی محسوب میشوند چرا که از نظر ترکیب دارایی مشابه صندوقهای سهامی هستند؛ با این تفاوت که ریسک و بازدهی بالاتری دارند. صندوق اهرمی «شتاب» آگاه با کمک اهرم مالی خود تلاش میکند بازدهی قابل قبولی را برای سرمایهگذاران به ارمغان بیاورد.

۲– صندوق سرمایه گذاری با درآمد ثابت

این صندوقها موظفاند حداقل ۷۵% از سرمایه خود را به اوراق با درآمد ثابت مثل سپردههای بانکی، اوراق مشارکت و… اختصاص دهند و به همین دلیل ریسک پایینتری نسبت به انواع دیگر دارند. نحوه پرداخت سود در این صندوقها به دو صورت است:

- به صورت ماهانه یا در دورههای سهماهه بین سرمایهگذاران تقسیم میشود.

- واریز سود مستقیما انجام نمیشود. ارزش واحدها بر اساس ارزش صندوق بهصورت روزانه محاسبه میشود و برای شناسایی سود، لازم است واحدها را بفروشید.

صندوقهای سرمایه گذاری درآمد ثابت کارگزاری آگاه به شرح زیر هستند:

- صندوق همای آگاه

- صندوق یاقوت آگاه

- صندوق مروارید آگاه

۳– صندوق سرمایه گذاری مختلط

این صندوقها از نظر بازدهی و میزان ریسک، بین دو موردی که قبلا گفتیم قرار میگیرند و بر اساس قانون، موظف هستند داراییهای خود را با نسبت ۴۰ تا ۶۰ درصد در بازار سهام و ۴۰ تا ۶۰ درصد در اوراق با درآمد ثابت مانند سپردههای بانکی، اوراق مشارکت و… سرمایهگذاری کنند. این نوع صندوقها نیز سود دورهای پرداخت نمیکنند. صندوق سرمایهگذاری یکم نیکوکاری آگاه از نوع مختلط است. با توجه به توضیحات بالا میتوان تقسیمبندی بر اساس ترکیب دارایی را نشاندهنده میزان سود و ریسک صندوق دانست.

۴- صندوق املاک و مستغلات

صندوقهای املاک و مستغلات (Real Estate Investment Trust) که به اختصار REIT هم نامیده میشوند، نوعی صندوق مشترک هستند که در بستر بورس و با تاکید و تمرکز بر املاک فعالیت میکنند. ساز و کار این صندوقها باعث میشود که افراد حتی با داراییهای خرد هم بتوانند در پروژههای بزرگ سرمایهگذاری کنند و از سود بازار ملک بهرهمند شوند. ترکیب دارایی صندوق املاک و مستغلات به این شرح است:

حداقل ۷۰ درصد:

- خرید و فروش و تملک داراییهای غیر منقول

- اجاره دادن داراییهای تحت تملک یا اجاره کردن با هدف اجاره دادن

- سرمایهگذاری در واحدهای صندوقهای املاک و مستغلات و صندوقهای زمین و ساختمان

- سرمایهگذاری در سهام شرکتهای گروه انبوهسازی و املاک و مستغلات پذیرفته شده در بورس

تا سقف ۳۰ درصد:

- اوراق رهنی

- واحدهای صندوقهای سرمایهگذاری در اوراق بهادار یا صندوقهای درامد ثابت

- سرمایهگذاری در اوراق درامد ثابت یا گواهی سپرده بانکی

- دریافت تسهیلات

۵- صندوق سرمایه گذاری کالایی

این صندوقها مبتنی بر یک دارایی پایه هستند و در نتیجه ارزش آنها هم به ارزش کالای پایه خود وابسته است. بهترین مثال برای این صندوق، صندوق کالایی طلا است. صندوقهای کالایی طلا بیشتر از ۷۰ درصد از پرتفوی خود را به داراییهای نظیر گواهی سپرده سکه، گواهی سپرده شمش طلا، سلف سکه و… اختصاص میدهند. به همین دلیل بازدهی این صندوقها با توجه به نرخ اونس جهانی تغییر میکند. صندوق طلای زرین با نماد «مثقال» تنها صندوق کالایی مبتنی بر طلا در کارگزاری آگاه است.

۲. تقسیمبندی بر اساس روش انجام معاملات (روش خرید و فروش)

روش دیگر برای طبقهبندی صندوق های سرمایه گذاری، تقسیمبندی بر اساس روش انجام معاملات است. در این روش صندوقهای سرمایه گذاری به دو گروه زیر تقسیم میشوند:

۱– صندوق قابل معامله در بورس یا ETF

۲– صندوق مبتنی بر صدور و ابطال

مثلا واحدهای یک صندوق در سهام میتواند در بازار بورس معامله شود که به آن ETF یا صندوق قابل معامله میگوییم اما اگر لازم باشد که واحدهای صندوق را از طریق مراجعه به کارگزاری تهیه کنیم، آن را با عنوان صندوق مبتنی بر صدور و ابطال میشناسیم. برای خرید واحدهای صندوق ETF باید کد بورسی و کد معاملاتی داشته باشید. لازمه این کار، ثبت نام در سجام و کارگزاری و احراز هویت برای هر دوی این موارد است. کارگزاری آگاه امکان ثبت نام همزمان و رایگان سجام و کارگزاری را برای شما فراهم کرده است. مراحل احراز هویت را نیز میتوانید از طریق اپلیکیشن آساتریدر آگاه به سادگی انجام دهید. پس از دریافت کد بورسی و کد معاملاتی، کافی است که وارد سامانه معاملاتی کارگزاری شوید و نماد صندوق (مثلا آگاس یا همای) را در نوار جستجو تایپ کنید. سپس صندوق را انتخاب و تعداد واحدهای مد نظر را برای خرید یا فروش در کادر مربوطه بنویسید. برای خرید واحدهای صندوق های سرمایه گذاری مبتنی بر صدور و ابطال، لازم است ابتدا به سایت صندوق مورد نظر مراجعه کنید. در مورد بعضی از صندوقها امکان صدور به صورت غیر حضوری وجود دارد و در مورد بعضی دیگر، لازم است برای نخستین بار به کارگزاری مربوطه مراجعه و متن قرارداد را به امضا برسانید. سپس یک دسترسی آنلاین برای انجام خرید و فروش واحدها در اختیار شما قرار میگیرد و میتوانید از طریق وب سایت صندوق اقدام کنید.

بازدهی صندوقهای سرمایه گذاری

بازدهی صندوقهای سرمایهگذاری با استفاده از ارزش خالص دارایی یا NAV ارزیابی و سپس واحدهای آن قیمتگذاری میشوند. ارزش خالص دارایی، قیمتی است که سرمایهگذار برای خرید یک واحد سرمایهگذاری صندوق، پرداخت می-کند. NAV حاصل تقسیم ارزش مجموعه سرمایهگذاری در صندوق بر تعداد سهام موجود در آن است که در پایان هر روز معاملاتی و با توجه به تغییرات قیمت سهام اوراق بهادار و سودهای نقدی تعلق گرفته به آن، محاسبه میشود. در ادامه به مقایسه بازدهی انواع صندوق های سرمایه گذاری (بر اساس نوع دارایی آنها) خواهیم پرداخت.

۱– صندوق در سهام:

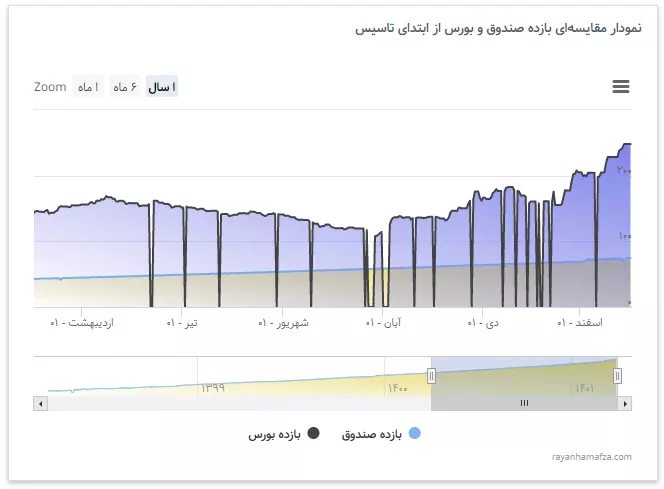

طبق امیدنامه، معمولا بین ۷۰ تا ۹۰ درصد از دارایی این نوع صندوقها در سهام شرکتهای بورسی و مابقی در دارایی نقد (سپرده اوراق) سرمایهگذاری میشود. بر اساس استراتژی مدیر صندوق، دارایی بخش سهام بین سهمهای پرریسک، کمریسک، سهام بلندمدت و کوتاهمدت تقسیم میشود. صندوق های سرمایه گذاری در سهام، ریسک تقریبا بالا و بازدهی بسیار خوبی دارند. همچنین از نظر قابل اطمینان بودن، با توجه به نظارت مستقیم سازمان بورس و انتشار گزارشات عملکرد، امکان انجام تخلف در آنها وجود ندارد. تصویر زیر بازدهی صندوق در سهام مشترک آگاه را از ابتدای سال ۱۴۰۱ نشان میدهد.

بازدهی صندوق در سهام مشترک آگاه را از ابتدای سال ۱۴۰۱

۲– صندوق درآمد ثابت:

این صندوقها همانطور که از نام آنها پیدا است، درآمد ماهانه تقریبا ثابتی را برای سرمایهگذاران فراهم میکنند و این موضوع قابلیت اطمینان را تا حد زیادی در افراد افزایش میدهد. بخش عمده دارایی صندوق، در ابزارهای درآمد ثابت از قبیل: سپردهگذاری در بانک، خرید اوراق مشارکت و اسناد خزانه و بین ۵ تا ۱۰ درصد آن در سهام شرکتهای بورسی سرمایهگذاری میشود. این صندوقها ریسک بسیار کم و البته سود کمی را برای سرمایهگذاران فراهم میکنند. دریافت سود در این صندوقها به دو صورت: «واریز ماهانه» و «افزایش قیمت یونیت» است. برای افرادی که به سختی به صندوق های سرمایه گذاری اطمینان میکنند، صندوق درآمد ثابت با واریز سود ماهانه، گزینه مناسبی است. تصویر زیر مربوط به بازدهی صندوق درآمد ثابت یاقوت از ابتدای سال ۱۴۰۱ است.

بازدهی صندوق درآمد ثابت یاقوت از ابتدای سال ۱۴۰۱

۳– صندوق مختلط:

سرمایه این صندوق با نسبتهای تقریبا مساوی در داراییهای صندوق در سهام (بازار بورس) و صندوق درآمد ثابت (ابزار درآمد ثابت) سرمایهگذاری میشود. بنابراین بازدهی و ریسک صندوق های سرمایه گذاری مختلط، چیزی مابین دو صندوق دیگر است. صندوق های سرمایه گذاری مختلط هم مانند دو صندوق قبلی با مجوز سازمان بورس به فعالیت میپردازند و قابل اطمینان هستند. در تصویر زیر بازدهی صندوق مختلط یکم نیکوکاری را از ابتدای سال ۱۴۰۱ مشاهده میکنید.

بازدهی صندوق مختلط یکم نیکوکاری را از ابتدای سال ۱۴۰۱

مزایای صندوق های سرمایه گذاری

برخی از مهمترین مزایای صندوق های سرمایه گذاری در بورس به شرح زیر هستند:

۱– قابلیت اطمینان صندوقها:

فعالیت صندوق های سرمایه گذاری تنها با دریافت مجوز از سازمان بورس و اوراق بهادار ممکن است. این سازمان نظارت دقیقی بر عملکرد صندوقها دارد و گزارشهای آنها را با جزئیات منتشر میکند. سازمان بورس و اوراق بهادار یکی از سختگیرترین نهادهای ناظر است و مواردی که از طرف آن تایید و منتشر میشوند از قابلیت اطمینان ۱۰۰ درصدی برخوردار هستند.

۲– نقدشوندگی بالا:

یکی از مزایای صندوق های سرمایه گذاری، نقدشوندگی بالای آنها است. خصوصا صندوقهای در سهام که واحدهای آنها را میتوان به راحتی در بازار بورس معامله کرد، از بهترین گزینههای سرمایه گذاری در بورس برای افرادی که ممکن است هر لحظه به سرمایه خود نیاز داشته باشند، به حساب میآید. تصور کنید شما دارایی باارزشی مانند ملک یا زمین دارید، چقدر زمان میبرد که بتوانید این دارایی را نقد کنید؟ شاید موضوع درباره بازار خودرو و طلا کمی بهتر باشد. این بازارها نقدشوندگی بهتری نسبت به ملک و زمین دارند اما همانطور که میدانید بازار بورس بالاترین نقدشوندگی را دارد و سرمایهگذاران بورسی اطمینان دارند که در هر زمانی میتوانند به سرمایه خود به صورت نقد دسترسی داشته باشند.

۳– مدیریت حرفهای صندوقها:

سومین مزیت صندوق های سرمایه گذاری، مدیریت حرفهای صندوقها توسط کارشناسان بورسی است. تصور کنید که شما به عنوان یک سهامدار وارد بازار بورس میشوید، اگرچه مشکل نقدشوندگی ندارید، اما از آن جایی که از دانش بورسی کافی برخوردار نیستید، ریسک زیادی متوجه سرمایه شما خواهد بود. پس چگونه میتوان هم از نقدشوندگی و سوددهی بالای بازار بورس منتفع شد و هم ریسک سرمایهگذاری در آن را مدیریت کرد؟ پاسخ صندوق های سرمایه گذاری است. صندوق های سرمایه گذاری از آن جهت قابل اطمینان هستند که در کنار ایجاد تنوع در نوع صندوقها با توجه به میزان ریسکپذیری افراد، دانش و آگاهی خود را در انجام سرمایهگذاریها به کار میگیرند. به عبارت دیگر شاید شما صندوقی از نوع «در سهام» که ریسک بالاتری دارد را انتخاب کنید اما از طرف دیگر اطمینان دارید که مدیر صندوق فردی خبره است و توانایی پیشبینی آینده بازار و مدیریت سبد سهام را بهترین شکل ممکن دارد.

موارد دیگری که میتوان به عنوان مزایای صندوق های سرمایه گذاری به آنها اشاره کرد به شرح زیر هستند:

- امکان بررسی بازدهی آنها طی سالها فعالیت

- امکان ورود با سرمایه کم به صندوقها

- ارائه اساسنامه و امیدنامهای که تمام قوانین را در ابتدای کار توضیح میدهند و هیچ مورد مشخص نشدهای باقی نمیگذارند

- ارائه ترکیب داراییها در گزارش عملکرد

مفاهیم صندوق های سرمایه گذاری

صندوقهای سرمایهگذاری با توجه به ترکیب داراییها و شیوه انجام معاملات به انواع مختلفی تقسیم میشوند. پیش از پرداختن به انواع صندوق های سرمایه گذاری لازم است با شماری از اصطلاحات و مفاهیم رایج در این حوزه آشنا شوید. در این صورت راحتتر تفاوت بین صندوقها را درک میکنید.

۱– واحد سرمایهگذاری (Unit)

صندوق های سرمایه گذاری پس از جمعآوری سرمایههای خرد و کلان، موظفاند مجموع دارایی خود را به واحدهای مساوی تقسیم کنند. مثلا اگر صندوق x دارایی معادل ۱ میلیارد تومان داشته باشد، این دارایی به صورت مساوی بین ۱۰ هزار واحد و هر کدام به ارزش ۱۰۰ هزار تومان تقسیم میشود. به واحدهای صندوق اصطلاحا یونیت (Unit) هم میگویند.

تعداد واحدها * ارزش هر واحد = مجموع دارایی صندوق

۱۰.۰۰۰ * ۱۰۰.۰۰۰ = ۱.۰۰۰.۰۰۰.۰۰۰

۲– صدور و ابطال

در معاملات سهام از کلمه خرید و فروش برای نوع معامله استفاده میشود اما در معاملات صندوق های سرمایه گذاری از واژه صدور (در زمان خرید) و ابطال (در زمان فروش) استفاده میکنیم.

۳– پذیرهنویسی صندوق

قبل از شروع کار یک صندوق، سرمایهگذارانی که تمایل به خرید واحدهای آن را دارند، با تکمیل فرم پذیره نویسی و ارائه آن (به همراه سایر مدارک مورد نیاز) به مدیر صندوق، میتوانند اقدام به سرمایهگذاری از طریق پذیرهنویسی در صندوق مورد نظر کنند.

۴– ارزش خالص دارایی (NAV)

به ارزش کل داراییهای یک صندوق پس از کسر بدهیهای آن اصطلاحا ارزش خالص دارایی ها یا NAV گفته میشود. NAV صندوق های سرمایه گذاری به روش زیر محاسبه میشود:

تعداد واحدهای منتشر شده ÷ (بدهیها – داراییها)

۵– ضامن نقدشوندگی

ضامن نقدشوندگی همانطور که از نام آن پیدا است، تضمینکننده نقدشوندگی واحدهای سرمایهگذاری صندوق است. البته ضامن نقدشوندگی یک رکن اختیاری در صندوق های سرمایه گذاری است که در بعضی صندوق های سهامی مشاهده نمیشود. همچنین در بعضی از صندوقها (در سهام یا با درآمد ثابت)، ضمانت دیگری به منظور پرداخت اصل سرمایه، حداقل سود برای دوره مشخص یا سود دورهای وجود دارد.

انواع سود صندوق های سرمایه گذاری

صندوقهای سرمایهگذاری به سه روش به سرمایهگذاران خود سود میدهند:

- سود حاصل از خرید و فروش اوراق بهادار

- دریافت سود نقدی از اوراق بهادار (مثل سهام یا سودهای علیالحساب اوراق مشارکت)

- افزایش ارزش روز اوراق بهادار مثلا گرانتر شدن سهام در بورس

پرداخت یا عدم پرداخت سود و همچنین زمان و چگونگی آن در صندوق های سرمایه گذاری، با توجه به مندرجات امیدنامه و اساسنامه آنها صورت میگیرد. همچنین صندوقها این امکان را به سرمایهگذاران میدهند که به جای دریافت سود نقدی، آن را دوباره در خود صندوق سرمایهگذاری کنند.

نحوه انتخاب بهترین صندوقهای سرمایهگذاری

تقریبا همه چیز را درباره صندوق های سرمایه گذاری گفتیم. حال احتمالا مهمترین سوالی که مطرح میشود این است که چگونه بهترین صندوق سرمایه گذاری در بورس را انتخاب کنیم؟ عوامل مختلفی میتوانند به فعالان بورس برای انتخاب بهترین صندوق سرمایه گذاری این بازار کمک کنند. در نظر گرفتن این عوامل به همراه شخصیت مالی و اهدافتان از حضور در بازار سرمایه مانند میزان ریسکپذیری میتوانند راهنمای خوبی برای انتخاب بهترین صندوق بازار باشند. بنابراین برای انتخاب صندوق مناسب، به موارد زیر دقت کنید:

۱– اعتبار و شهرت صندوق سرمایهگذاری

عمده تصمیمات مهم در صندوقهای سرمایهگذاری بر دوش مدیر صندوق است و وی نقش پر رنگی در نحوه عملکرد صندوق در بازار دارد. یک مدیر خوب معمولا داراییهای صندوق را به شکلی مناسب در سبد سرمایهگذاری به کار میگیرد به نوعی که تنوع و ترکیب داراییهای آن با بازدهی خوب و حداقل ریسک همراه باشد. مجموع این عملکردها و کسب کارنامه درخشان از صندوق موردنظر، باعث شهرت و اعتبار بیشتر آن میان سرمایهگذاران بورس میشود.

۲– ارزیابی سوابق صندوق سرمایهگذاری

بررسی سوابق و عملکرد صندوقها هم برای انتخاب بهترین صندوق سرمایه گذاری بورسی مهم است. مثلا با بررسی نمودارهای عملکرد هر صندوق میتوان به بررسی شیب نمودار پرداخت. اگر صندوق دارای شیبی متعادل با نوسانات کنترلشده باشد، انتخاب آن عقلانی خواهد بود. مدت زمان فعالیت صندوق سرمایهگذاری نیز مهم است. اگر قصد سرمایهگذاری میانمدت و بلندمدت دارید، بهتر است به سراغ صندوقهایی بروید که حدود ۴ تا ۵ سال فعالیت داشتهاند و بررسی روند کاری آنها مشخص است.

۳– مقایسه صندوقهای سرمایهگذاری

بعد از این که متوجه شدید با توجه به سرمایهای که در اختیار دارید و خصوصیات اخلاقی و نیازهایتان، کدام صندوق سرمایهگذاری برای شما مفیدتر است، باید به وبسایت صندوق مورد نظرتان مراجعه کنید. در وبسایت هر صندوق سرمایهگذاری، (اسامی تمام صندوقهای سرمایهگذاری در وبسایت سازمان بورس و اوراق بهادار وجود دارد) اطلاعاتی درباره قیمت صدور یا مبلغ لازم برای خریدن یک واحد سرمایهگذاری، قیمت ابطال یا قیمت فروش واحد، مدیران صندوق و… وجود دارد. وبسایت شرکت فناوری بورس تهران و همچنین سایت فیپیران به نشانی www.fipiran.com هم اطلاعات کاملی درباره صندوقهای مختلف ارائه میدهند. با مراجعه به این وبسایتها میتوانید عملکرد تمامی گزینهها را بررسی و پربازده ترین صندوق سرمایه گذاری را شناسایی کنید.

بنابراین با قطعیت نمیتوان درباره این که بهترین صندوق سرمایه گذاری بورسی چیست نظر داد. چرا که اهداف فعالان بازار سرمایه و رویکرد آنها به این بازار کاملا متفاوت است. برای نمونه سرمایهگذاری که تنها به دلیل نداشتن زمان کافی یا دانش لازم برای کسب اطلاعات بورسی به سراغ سرمایهگذاری در صندوقها میرود، احتمالا صندوق سرمایهگذاری در سهام را انتخاب میکند یا فردی که به ریسک کردن علاقه ندارد و به دنبال سود ثابت است، صندوقهای سرمایهگذاری درآمد ثابت را انتخاب خواهد کرد. بنابراین با بررسی نیاز، میزان بودجه هر فرد برای سرمایهگذاری و علایق شخصی باید به بهترین گزینه از میان صندوقها برای سرمایهگذاری رسید.

انواع سرمایه گذاری در صندوقهای مبتنی بر صدور و ابطال

همان طور که در قبل ذکر شد، برای سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال، دو روش حضوری و غیر حضوری وجود دارد. مراحل روش غیر حضوری را در وب سایت صندوقها میتوانید مشاهده کنید. در ادامه مروری بر روش حضوری صدور و ابطال واحدهای صندوق سرمایهگذاری خواهیم داشت.

۱– صدور:

- مراجعه به یکی از شعب کارگزاری آگاه

- ارائه مدارک هویتی (اصل شناسنامه و کارت ملی) / معرفینامه یا وکالتنامه رسمی

- تکمیل فرم درخواست صدور واحد سرمایه گذاری

- واریز وجه به حساب بانکی صندوق و ارائه فیش

- دریافت رسید واریز وجه

- صدور واحد سرمایهگذاری بر اساس قیمت صدور روز کاری بعد از ثبت درخواست

۲– ابطال:

اگر متقاضی تصمیم به ابطال تمام یا بخشی از واحدهای سرمایهگذاری خود را داشته باشد، میتواند طبق مراحل زیر پیش برود:

- مراجعه به سایت صندوق

- ثبت درخواست ابطال

- ابطال واحد بر اساس قیمت ابطال روز کاری بعد

- واریز وجه به حساب اعلامی سرمایهگذار طی ۳ الی ۷ روز کاری

لازم به ذکر است که قیمت ابطال هر واحد سرمایهگذاری، بر مبنای قیمت ابطال روز بعد از ارائه درخواست ابطال، محاسبه میشود. یعنی اگر شما امروز درخواست ابطال واحدهای سرمایهگذاری خود را به بخش پذیرش صندوق اعلام کنید، واحدهای شما به قیمت فردا محاسبه خواهد شد. یکی از هزینههای موجود در صندوقها که متوجه سرمایهگذار است، هزینه ابطال است. هزینه ابطال شامل هزینه ثابت و متغیر است. هزینه ثابت برای ابطال هر گواهی سرمایهگذاری ٢٠,٠٠٠ ریال است. اما هزینه متغیر ابطال طبق جدول زیر و بر اساس فاصله زمانی میان تاریخ صدور و تاریخ ابطال محاسبه میشود.

سخن آخر

صندوقها بهترین گزینه سرمایهگذاری برای افرادی که از دانش و زمان کافی برای فعالیت در بورس برخوردار نیستند، به حساب میآیند. تنوع در میزان سود و ریسک، امکان سرمایهگذاری با مبالغ کم و تایید سازمان بورس، باعث میشود که افراد بتوانند به آرامش خیال و بسته به اولویتهای خود، یک یا چند صندوق را انتخاب کنند. همچنین عدم نیاز به مراجعه حضوری و انجام معاملات صندوقهای ETF در بورس و همچنین انجام معاملات صندوقهای مبتنی بر صدور و ابطال از طریق اپلیکیشن آساتریدر آگاه، یکی ویژگیهای متمایز صندوقهاست که محبوبیت آنها را دو چندان کرده است. برای آشنایی بیشتر و کسب اطلاعات لازم درباره سرمایه گذاری در صندوقها میتوانید با وبسایت تخصصی مدیریت دارایی آگاه مراجعه کنید.

سوالات متداول

سرمایه گذاری در صندوق ها چه مزایایی دارد؟

نقدشوندگی بالا، بهرهمندی از مدیریت حرفهای و امکان سرمایهگذاری با سرمایه کم، تنها بخشی از مزایای صندوق های سرمایه گذاری هستند.

چگونه میتوان در صندوق های آگاه سرمایه گذاری کرد؟

برای سرمایهگذاری در صندوقهای صدور و ابطالی آگاه میتوانید به سایت اختصاصی هر صندوق یا یکی از شعب کارگزاری مراجعه کنید. همچنین در صورت تمایل برای سرمایهگذاری در صندوقهای ETF از سامانه معاملاتی خود استفاده کنید.

به هر حال نقد شوندگی تو بورس سریعتر از صندوقه. به همین خاطر من بورس را ترجیح میدم.

با سلام و تشکر بابت توضیحات بسیار مفید. فقط در صورت امکان در مورد روش های مقایسه عملکرد صندوق ها نیز مطلبی ارائه شود.

سلام

به امیدخدا در مطلب دیگری به مقایسه عملکرد صندوقها و نکات تخصصیتر در این نوع سرمایهگذاری میپردازیم که امیدواریم مورد قبولتون واقع بشه.

صندوق های تحت مدیریت کارگزاری آگاه را معرفی بفرمایید و لطفا مقایسه کنید برای هر سطح از ریسک پذیری کدام یک بهتر هستند

سلام

در پایان مطلب صندوقهای تحت مدیریت کارگزاری آگاه در اختیارتون قرار گرفته است. با کلیک روی هر صندوق به سایت مربوطه دسترسی پیدا میکنید.

برای سطوح مختلف ریسک پذیری، همونطوری که در مطلب اشاره شده ریسک صندوقها با توجه به نوع اوراق بهاداری است که در آن سرمایهگذاری میکنتد، برای همین صندوقهایی که در سهام سرمایهگذاری میکنند ریسک بیشتری دارند. صندوقها با درآمد ثابت، با حداقل ریسک هستند.

به نظر سرمایه گذاری در صندوق ها برای افراد کم رسیک متناسب تر است

بسیار عالی

ممنون

عالیه از اطلاعات کاربردی شما متشکرم

ممنون آموزنده بود.