مطمئناً برای همه افراد فعال در بازار سرمایه یک معامله گر موفق شدن، آرزویی همیشگی و آرمانی است. اینکه پول شما از طریق سرمایه گذاری هایی که انجام میدهید برای شما کسب درآمد کند، بسیار جذاب است؛ اما بازار بورس مانند هر نوع سرمایه گذاری دیگر همانطور که از ظرفیتهایی برای رشد برخوردار است، امکان شکست هم دارد. بهاینترتیب با توجه به شرایط حاکم بر بازار سرمایه، معامله گران آن را به دو دسته اصلی تقسیم میکنند؛ معامله گر خوب و معامله گر بد.

در این مقاله به ارائه راهکارهایی برای تبدیلشدن به یک معامله گر خوب میپردازیم و در خلال آن به تفاوتهای میان این دو معاملهگر اشاره میکنیم.

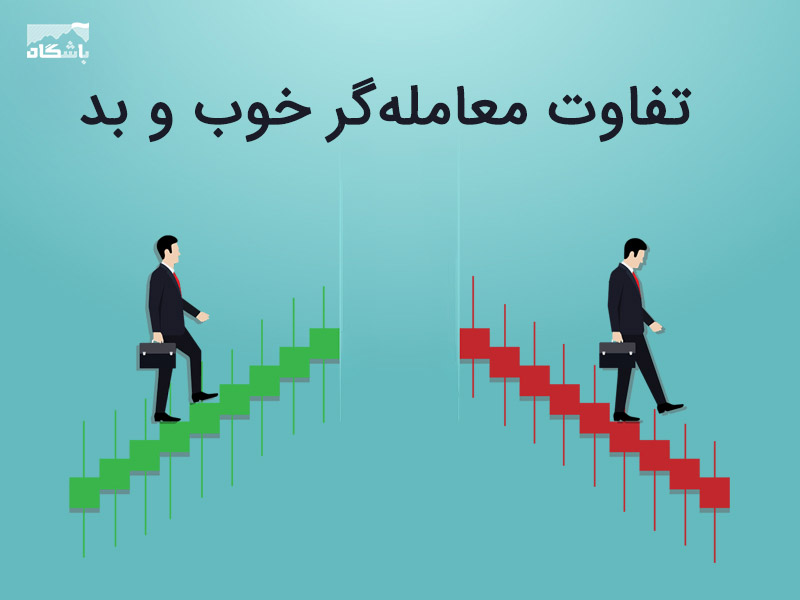

تفاوت معامله گر خوب و بد چیست؟

اگر نمودار یک سهم را به دو معاملهگر نشان دهیم، ممکن است یکی پتانسیل زیادی را برای خرید ببیند و دیگری به همان اندازه پتانسیل بالقوه فروش را پیشبینی کند. حتی اگر هر دو معامله گر در یک خانواده بزرگ شده باشند، آموزشهای کاملاً یکسانی دیده باشند، سیستم معاملاتی و قوانین یکسانی را در سرمایهگذاریهای خود به کار ببرند، درنهایت نتیجه متفاوتی کسب خواهند کرد! دلیل اصلی این امر، ویژگیهای شخصیتی و روانشناختی معاملاتی متفاوت هر فرد است که موجب میشود هر معامله گر به شیوه متفاوتی فکر کند و تصمیم بگیرد. یکی از این دو فرد ممکن است بیشازاندازه حریص یا ترسو باشد و سود بهدستآمده خود را کم کند یا اینکه اجازه دهد ضررها بیشتر شوند. این در حالی است که ممکن است فرد دیگر تعهد محکمی به پیروی از استراتژی خود داشته باشد و درنتیجه سود بیشتری ببرد. اینکه یک شخص چگونه فکر میکند، نقش مهمی در شیوه معاملاتی وی و نتیجه حاصل از آن دارد. بر این اساس میتوان دو مدل از معامله گران را از یکدیگر تفکیک کرده و به تعریف هر یک پرداخت:

- معامله گر خوب: کسی است که بهروشهای آموختهشده و مورداستفاده قبل احترام گذاشته و به آن پایبند باشد.

- معامله گر بد: کسی است که قدرت کنترل احساسات خود را نداشته و به خود اجازه خرید و فروش بیپروا میدهد.

ویژگی های یک معامله گر خوب

در این بخش به ۵ ویژگی که یک معامله گر خوب و موفق باید داشته باشد می پردازیم:

۱- استراتژی معاملاتی شخصی

استراتژی معاملاتی، یک سری قوانین نوشته شده است که ورود به سرمایه گذاری، خروج از آن و معیارهای مدیریت سرمایه را مشخص کرده؛ بنابراین آموزش حرف اول را میزند. فراگیری مهارتهای مختلف ازجمله تحلیل تکنیکال، تحلیل بنیادی، مهارتهای فردی و بررسی دیدگاههای فعالان تجربی بازار، به کسب نتیجه خوب از بازار بورس کمک بسزایی میکند. یک معاملهگر خوب علاوه بر فراگیری مهارتهای موردنیاز، بهروزرسانی اطلاعات را اولویت قرار داده و آموزش را بهطور مستمر دنبال میکند. به طورکلی استراتژی معاملاتی باید شخصی باشد چراکه بازار گاهی بیثبات میشود و برخی از معامله گران استراتژیهای پرخطری پیادهسازی میکنند که میتواند برای شما گزینه مناسبی نباشد؛ بنابراین هنگام کپیبرداری از استراتژی معاملاتی معامله گران دیگر، لازم است پایه و اساس آن سنجیده شود و از جنبه مدیرت ریسک هم موردبررسی قرار گیرد. همچنین، تغییر دائم استراتژی معاملاتی و عدم ثبات در آن بسیار اشتباه است. معامله گر خوب یک روال و طرز فکر خاص را دنبال میکند.

۲- مدیریت سرمایه

عدم توجه به قوانین مدیریت سرمایه، مشکل بسیاری از معامله گران است و همواره باید به این نکته توجه کرد که بهاندازه توان، ریسک کرد. مدیریت ریسک برای تبدیلشدن فرد به یک معاملهگر خوب و طول عمر کاری وی بسیار حائز اهمیت است. در مدیریت سرمایه علاوه بر میزان مناسب حجم معاملات و بهکارگیری حد زیان، توجه به این سه نکته اساسی ضروری است: کاهش ریسک؛ از بین بردن ریسک؛ حفظ سود کسبشده. برای مثال، افرادی هستند كه در يك معامله خاص وارد سود بسيار بالايي شدهاند؛ اما درنهایت علیرغم قرار داشتن در یک سود بالا، معامله خود را باتحمل زیان بستهاند. درواقع به دلیل عدم رعایت یکی از مؤلفههای مدیریت سرمایه یعنی حفظ سود کسبشده با چنین زیانی مواجه شدهاند که در علم روانشناسی به آن «اجتناب از زیان» گفته میشود.

۳- روانشناسی معامله گری

توانایی روانشناختی، بیتردید مهمترین عاملی است که برای تبدیلشدن به یک معاملهگر خوب و موفق باید آن را پرورش دهید. روانشناسی یعنی مطالعه فرآیندهای ذهنی و رفتاری در شرایط مختلف. این فرآیندها در بافت معاملات و بازار، عواملی از قبیل افکار، احساسات، انگیزهها، ترس، طمع، غرور، خودبزرگبینی و امیدواری را در برمیگیرند. اگر قادر نباشید که بر احساسات درونی خود کنترل داشته باشید هرگز نمیتوانید آموختهها و تجربیات خود در بازار را بکار ببرید. افراد زیادی هستند که علیرغم کسب دانایی کافی و مناسب معاملهگری در بازار سرمایه، نمیتوانند آموختههای خود را در بازار واقعی بکار گیرند. مشکل این دسته از افراد عدم کنترل درونی است، درحالیکه این مهم نقش بسزایی در بهبود کارایی معاملاتی افراد ایفاء میکند. بدون شک عواطف و احساسات در این کسبوکار میتواند یکی از تفاوتهای کلیدی بین معامله گران موفق و اخراجی باشد.

۴- نظم و صبر

دو مهارت نظم و صبر در فرآیند تبدیلشدن به یک معاملهگر خوب و داشتن معاملات مستمر و موفق اهمیت بسزایی دارند. نظم باید خودساخته و خودخواسته باشد و اعتمادبهنفس را از معامله گر طلب کند. به این منظور برای تبدیلشدن به یک معامله گر خوب باید همیشه در حال یادگیری بود و مهارتهای تصمیم گیر خود را تا جایی که به یک ویژگی درونی تبدیل گردد پرورش داد. معاملهگر منظم و صبور کار خود را با رغبت انجام میدهد و مسئولیت کارهای خود را میپذیرد. به تمام جزئیات دقت کرده و از هر فرصتی برای بهتر شدن بهره میگیرد. او با شکست دلسرد نشده و آن را جزئی از زندگی میداند. برنده شدن در دنیای معاملات بهرهمندی از بهترین فرصتهای معاملاتی نیست، بلکه برنده شدن شما بسته به چگونه بازی کردن کارتهایی دارد که اکنون در اختیار دارید.

۵- معامله گری؛ یک کسب و کار

چنانچه به معاملهگری بهعنوان یک تفریح نگاه کنید، درآمد آن هم مثل تفریح خواهد بود. حرفه معامله گری چه پارهوقت و چه تماموقت، یک کسبوکار جدی است و بایستی با جدیت آن را دنبال کرد. معامله گران موفق همواره معاملهگری را یک شغل و کسبوکار میدانند، استراتژیهای مشخصی برای مدیریت زمان و سرمایه دارند و درعینحال اراده قوی برای کنترل رفتار خود دارند. این یک واقعیت است که معامله گر میتواند بدون داشتن رئیس و همکار، هر طور که دوست دارد، زمان کاری خود را تعریف کند، اما بایستی ساعات کاری منظم و از قبل تعریفشدهای داشته باشد. زمانی که کار کردن با تفریح تفاوتی نداشته باشد، اخراج شدن از حرفه معامله گری هم قابلدرک نخواهد بود. کسب مهارت، تجربه و ثبات از پیشنیازهای اساسی برای معامله گر تماموقت است.

بیشتر بخوانید: بورس چیست

تفاوت سرمایهگذاری با معاملهگری

افراد معمولا با دو هدف متفاوت وارد بازارهای مالی میشوند: یکی سرمایهگذاری و دیگری معاملهگری. این دو روش اهداف، استراتژیها و بازههای زمانی متفاوتی دارند:

۱- اهداف

هدف اصلی سرمایهگذاری، انباشت ثروت و حفظ سرمایه است. سرمایهگذاران اغلب به دنبال کسب سود بلندمدت از طریق افزایش دارایی، سود سهام یا پرداخت بهره هستند. به همین دلیل، نوسانات قیمتی خیلی برای سرمایهگذاران اهمیت ندارد.

از طرف دیگر، هدف اصلی معاملهگری، کسب سود در کمترین زمان از طریق خرید و فروش داراییها است. معاملهگران ممکن است از استراتژیهای مختلفی از جمله تحلیل تکنیکال استفاده کنند. از آن جایی که معاملهگران سود خود را از تفاوت قیمت خرید و فروش به دست میآورند، نوسان قیمتی برایشان اهمیت زیادی دارد.

۲- بازه زمانی

بزرگترین تفاوت بین معاملهگری و سرمایهگذاری، در مدت زمان حفظ سرمایه است. سرمایهگذاری معمولا شامل بازه زمانی طولانیتری است که ممکن است سالها طول بکشد، زیرا هدف از این کار رسیدن به سود تدریجی در طول زمان است.

معاملات شامل بازه زمانی کوتاهتری هستند که از چند دقیقه تا چند روز یا هفته متغیر است؛ زیرا هدف معاملهگران کسب سود از نوسانات کوتاهمدت قیمت در بازارهای مالی است.

۳- استراتژی

سرمایهگذاران معمولا استراتژیهای آهستهتر و منفعلانهتری دارند و بر تحلیل بنیادی داراییها تمرکز میکنند. این افراد معمولا ثابتقدم هستند و با تفکر بیشتری تصمیم میگیرند. آنها زمان زیادی را صرف تفکر برای تصمیمگیری میکنند تا از اشتباهات احتمالی جلوگیری شود. همچنین، ریسک کمتری را متحمل میشوند زیرا برای مدت طولانیتری سرمایهگذاری میکنند.

معاملهگران اغلب استراتژیهای فعالتری دارند و دائما بر شرایط بازار نظارت میکنند زیرا معاملات را بر اساس حرکات کوتاهمدت بازار یا الگوهای خاص انجام میدهند. آنها معمولا طی چنددقیقه یا حداکثر چندروز تصمیم به خرید یا فروش میگیرند. همچنین، معاملهگران افراد ریسکپذیرتری هستند.

سخن آخر

بنابر موارد ذکرشده، معاملهگر خوب شدن و داشتن معاملات موفق و مستمر در هر بازاری نیاز به تلاش فراوان دارد. قدم اول در این زمینه آموزش و کسب مهارت است. داشتن یک استراتژی مشخص و پایبند بودن به آن از ضروریات معاملهگری است و از این شاخه به آن شاخه شدن نتیجهای جز ضرر به همراه نخواهد داشت. در بازار سرمایه، داشتن نظم و صبر در کنار مدیریت سرمایه و ریسک، برای معامله گر خوب شدن و طول عمر یک معاملهگر بسیار حائز اهمیت است. عواطف و احساسات در معاملهگری نقش بسیار حساسی را بر عهده دارد؛ بنابراین توانایی کنترل احساسات و تسلط بر ذهن مهمترین شاخص یک معامله گر خوب است.

سوالات متداول

۱- معاملهگر کیست؟

معاملهگر کسی است که به خرید و فروش داراییهای مالی با هدف کسب سود از تغییرات کوتاهمدت قیمت میپردازد.

۲- تفاوت معاملهگر خوب و بد چیست؟

معاملهگر خوب کسی است که به اصولی مانند استراتژی معاملات شخصی، دانش روانشناسی معاملهگری، مدیریت سرمایه و نظم و صبر تسلط دارد. معاملهگر بد نیز کسی است که نمیتواند احساسات خود را کنترل کند و بیپروا دست به خرید و فروش میزند.

اول به خودم و بعد به همه دوستان فعال در بورس توصیه میکنم مطالب عنوان شده در این مبحث رو جدی بگیرند ، برای خودمون (با توجه به شخصیت و بینشی که داریم ) استراتژی داشته باشیم و هر روز به دنبال کسب دانش فهم بورس بریم .این خیلی نتیجه بخش خواهد بود

واسه اولین بار درخواست ۵ میلیون اعتبار یکماه دادم،کارمزد هم کم شد،واسه شنبه میخواستم، از طرف کارگزاری رد شد،کلی هم سهام تو حسابم داشتم،علت چی بوده؟؟

سلام دوست عزیز

شرایط لازم برای دریافت اعتبار از بآشگاه کارگزاری آگاه:

نیاز است که شما در کارگزاری آگاه قرارداد اعتباری به صورت حضوری را امضا کرده باشید. کارگزاری آگاه باید ناظر اوراق بهاداری باشد که بهعنوان تضمین از طرف مشتری نزد کارگزار قراردادهشدهاست . امکان تغییر ناظر به کارگزاری دیگر برای آن دسته از اوراق بهاداری که به عنوان تضمین نزد کارگزاری آگاه است، وجود ندارد و اصطلاحا سهام نزد کارگزاری آگاه فریز میشود. مشتری ملزم است حداقل ارزش تضمینی معادل میزان اعتبار درخواستی، نزد کارگزاری آگاه داشته باشد. ارزش تضمین برابر است با ۵۵ درصد دارایی سهام. برای رصد وضعیت بسته (پذیرش یا رد آن)،لغو، تمدید یا علت رد بسته اعتباری می توانید در تب گزارش به گزارش اعتبارات مراجعه کرده و از وضعیت بستههای اعتباری خود مطلع شده و در صورت نیاز پیگیری نمایند.

خیلی عالی- به شخصه در بسیاری از موارد به خاطر عدم خروج به موقع که به دلیل حرص زیاد بوده متضرر شدم

ممنون بابت زحمتی که میکشید و مطالب کاربردی که به رایگان نشر می دید

جالب بود. اگر با دقت مظالعه بشه میتونه خیلی مفید باشه