بورس یکی از مهمترین بسترهای موجود برای سرمایهگذاری و حفظ ارزش پول در برابر تورم است. با این حال، نوسانات بورس و ریسک بالای سرمایهگذاری در آن مانع بسیاری از افراد برای فعالیت در این بازار شده است. یکی از راههای بهرهمندی از مزایای بازار بورس و پرهیز از ریسکهای آن، معامله اوراق اختیار فروش تبعی است. در ادامه این مطلب با اوراق اختیار فروش تبعی و ویژگیهای آن آشنا میشویم.

اوراق اختیار فروش تبعی چیست؟

اوراق اختیار فروش تبعی در دسته ابزارهای مشتقه بورس قرار میگیرد. این اوراق ابزاری نسبتا جدید در این بازار است که با استفاده از آن میتوان سهام را در برابر نوسانات و هیجانات منفی بورس، بیمه کرد. در واقع اوراق اختیار فروش تبعی ابزاری است که به وسیله آن منتشرکننده اوراق، اختیار فروش تعداد مشخصی از سهم پایه را در زمان سررسید تعیین شده با قیمت مشخص به خریدار اوراق میدهد. به این معنا که خریدار حتی در صورت کاهش قیمت سهم، میتواند سهام مورد نظر را در تاریخ سررسید با قیمت مشخص شده در اوراق، به منتشرکننده آن بفروشد و از این طریق ریسک فعالیت در بورس را تا حد زیادی کاهش دهد. بنابراین اگر نرخ واحد سهم مورد نظر در تاریخ مقرر آتی کاهش یابد، سهامدار با استفاده از قرارداد اختیار فروش تبعی میتواند اصل سرمایه خود را دریافت کند. اگر نرخ هر واحد سهم در تاریخ اعمال، افزایش داشته باشد هم سهامدار میتواند بدون استفاده از اختیار فروش تبعی به سود خود دست پیدا کند. این موضوع برای سهامداران نوعی حاشیه امن ایجاد میکند که با خیال راحت به سرمایهگذاری در بورس بپردازند. اوراق اختیار فروش تبعی در بازارهای جهانی با دو روش اروپایی و آمریکایی قابل اعمال هستند. در روش اروپایی، اوراق اختیار فروش در تاریخ سررسید اعمال میشوند و در شیوه آمریکایی، سرمایهگذار در هر تاریخی تا سررسید میتواند برای اعمال اوراق اقدام کند. در ایران از شیوه اروپایی استفاده میشود و تنها در تاریخ سررسید میتوان برای اعمال اوراق اقدام کرد.

آشنایی با اصطلاحات اطلاعیه اوراق فروش تبعی

- سهم پایه: به سهمی گفته میشود که اوراق اختیار فروش تبعی بر اساس آن تنظیم شده است.

- قیمت اعمال: قیمتی که عرضهکننده در تاریخ اعمال، متعهد به تسویه آن خواهد بود.

- تاریخ اعمال: به تاریخی گفته میشود که برای اعمال اوراق اختیار فروش تبعی در نظر گرفته میشود.

- دوره معاملاتی: به فاصله بین اولین روز معاملاتی و آخرین روز معاملاتی اوراق اختیار فروش تبعی، دوره معاملاتی گفته میشود.

- سقف خرید: به حداکثر تعداد اوراق اختیار فروش تبعی گفته میشود که اشخاص حقیقی یا حقوقی قادر به خرید آن هستند.

- کل حجم عرضه: به تعداد اوراقی گفته میشود که هر روز توسط عرضهکننده اوراق منتشر میشود.

- قیمت عرضه اوراق تبعی: منظور قیمتی است که توسط ناشر اوراق در بازار فروخته میشود. این قیمت در هر روز بر مبنای یک فرمول مشخص محاسبه میشود.

مزایای استفاده از اوراق اختیار فروش تبعی

استفاده از این اوراق در بازار سرمایه، مزایایی را برای سرمایهگذاران به همراه خواهد داشت، از جمله:

- استفاده از اوراق اختیار فروش تبعی، منجر به کاهش ریسک سرمایهگذاری و پوشش ارزش سهام سهامداران میشود.

- اگر ارزش سهام شرکت در راستای هیجانات منفی در بازار کاهش پیدا کند، اوراق اختیار فروش تبعی شرایط امنی را برای سرمایهگذاران ایجاد میکند.

- با وجود اوراق اختیار فروش تبعی در بازار بورس، تقاضا برای خرید سهام و اعتماد سرمایهگذاران بیشتر میشود.

- در شرایط کمتر شدن تعداد سهام از تعداد اوراق اختیار فروش تبعی، اوراق اضافه در پایان روز در صورت درخواست سهامدار برای فروش سهام پایه، باطل میشوند.

معایب استفاده از اختیار فروش تبعی

استفاده از این اوراق در بازار سرمایه، معایبی را نیز برای سرمایهگذاران به همراه خواهد داشت، از جمله:

- عدم وجود بازار ثانویه

- مالکیت سهامدار بر سهام پایه در زمان خرید اوراق

- اعمال سقف خرید برای سهامدار

- اتمام تعهد عرضهکننده اوراق اختیار فروش تبعی بعد از تاریخ اعمال

- امکان ایجاد هیجانات مثبت قبل از تاریخ اعمال یا جلوگیری از اطلاعیههای منفی برای عدم کاهش قیمت سهم

نحوه اعمال اوراق اختیار فروش تبعی چگونه است؟

برای اعمال اوراق اختیار فروش تبعی، میتوانید از یک روز کاری قبل از سررسید، مطابق با دستورالعمل معاملات این اوراق، درخواست خود را ثبت کنید. اطلاعیه این اوراق، حداقل یک روز قبل از عرضه اوراق اختیار فروش تبعی در بازار، منتشر میشود که در آن اطلاعات مختلفی شامل دارایی پایه، عرضهکننده، کارگزار عرضهکننده، کل حجم عرضه، دامنه نوسان، محدودیتهای معاملاتی، سررسید و … ذکر میشود.

توجه داشته باشید که پیش از خرید این اوراق باید ﺣﺪﺍﻗﻞ ﺑﻪ ﺗﻌﺪﺍﺩ ﺍﻭﺭﺍﻕ اختیار فروش تبعی، سهم پایه آن را خریده باشید. برای اعمال اوراق اختیار فروش تبعی باید حداکثر تا ساعت ۱۴ روز سررسید، درخواست خود را از از پنل معاملاتی آنلاین خود ثبت کنید. همان طور که پیش از این هم اشاره کردیم، تاریخ سررسید اوراق اختیار فروش تبعی اهمیت زیادی دارد و اعمال آنها تنها در تاریخ سررسید اوراق امکانپذیر خواهد بود. نکته مهم دیگر این که پس از ثبت درخواست اعمال این اوراق در پنل معاملاتی آنلاین کارگزاری، دیگر امکان لغو درخواست وجود ندارد.

نکات مهم در مورد ثبت درخواست اعمال اوراق اختیار فروش تبعی

- ثبت درخواست تسویه از یک روز کاری قبل از تاریخ سررسید، تا ساعت ۱۴ روز سررسید امکانپذیر است.

- تنها در صورتی که دارایی پایه در سبد دارایی شما وجود دارد، درخواست تسویه اوراق را ثبت کنید. تنها اوراق اختیار فروش تبعی سهامدارانی که سهام پایه را تا انتهای روز سررسید نگهداری کرده باشند، قابل اعمال خواهد بود.

- ثبت درخواست باید تنها از طریق کارگزار ناظر اوراق اختیار فروش تبعی صورت پذیرد. کارگزار ناظر این اوراق در هر نماد، همان کارگزار ناظر مشتری در سهام پایه نماد مذکور است. در صورتی که سهام پایه مشتری دارای کارگزار ناظر نباشد، امکان ثبت درخواست اعمال وجود ندارد و مشتری باید نسبت به تعیین کارگزار ناظر برای سهام پایه خود اقدام کند.

- از یک هفته مانده به سررسید اوراق تبعی، مشتری نباید کارگزار ناظر سهام پایهای که قصد اعمال آن را دارد، تغییر دهد.

- در صورت عدم ثبت درخواست تسویه در تاریخ سررسید، اوراق تبعی منقضی میشود و بعد از تاریخ سررسید، این اوراق قابلیت اعمال ندارند.

- گزینههای قابل انتخاب برای نوع تسویه، «فیزیکی» و «اول نقدی بعد فیزیکی» هستند. دارنده اوراق تبعی میتواند هر دو نوع تسویه ممکن را برای بخشی از دارایی خود در اوراق تبعی انتخاب کند. تسویه فیزیکی به معنای فروش سهام پایه به قیمت اعمال است. تسویه نقدی به معنای دریافت مابهالتفاوت قیمت اعمال و قیمت دارایی پایه در سررسید است و سهام پایه از مالکیت فرد خارج نخواهد شد. تکمیل فرایند تسویه نقدی مشروط به توافق عرضهکننده و دارنده اوراق تبعی است. در صورتی که دارنده اوراق تبعی نوع تسویه را «اول نقدی بعد فیزیکی» و عرضهکننده نیز اولویت تسویه خود را «اول نقدی بعد فیزیکی» انتخاب کند، تسویه به شکل نقدی انجام خواهد شد. در صورت عدم وجود توافق بر تسویه نقدی، تسویه به شکل فیزیکی انجام میشود.

- درخواست تسویه اوراق بهتر است در حالتی که قیمت دارایی پایه در سررسید کمتر از قیمت اعمال است، انجام شود. البته بدیهی است محدودیتی در ثبت درخواست تسویه فیزیکی برای دارندگان این اوراق وجود ندارد. انجام تسویه نقدی در تسویه «اول نقدی بعد فیزیکی» فقط در صورت پایینتر بودن قیمت پایانی سهام پایه در سررسید، از قیمت اعمال انجام خواهد شد.

- با انتخاب اعمال «حداکثری – فیزیکی»، تمامی اوراق تبعی معتبر شخص به شکل فیزیکی تسویه خواهد شد. با انتخاب اعمال «حداکثری- اول نقدی بعد فیزیکی»، تمامی اوراق تبعی معتبر شخص در صورت امکان تسویه نقدی به شکل نقدی و در غیر این صورت به شکل فیزیکی تسویه خواهد شد.

- مازاد تعداد اوراق اختیار فروش تبعی بیش از تعداد سهام پایه یا بیش از سقف قابل خرید، توسط هر کد معاملاتی اعلامشده در اطلاعیه عرضه، قابل اعمال نخواهد بود و باطل میشود.

نحوه اعمال اوراق اختیار فروش تبعی در سامانه آنلاین آگاه

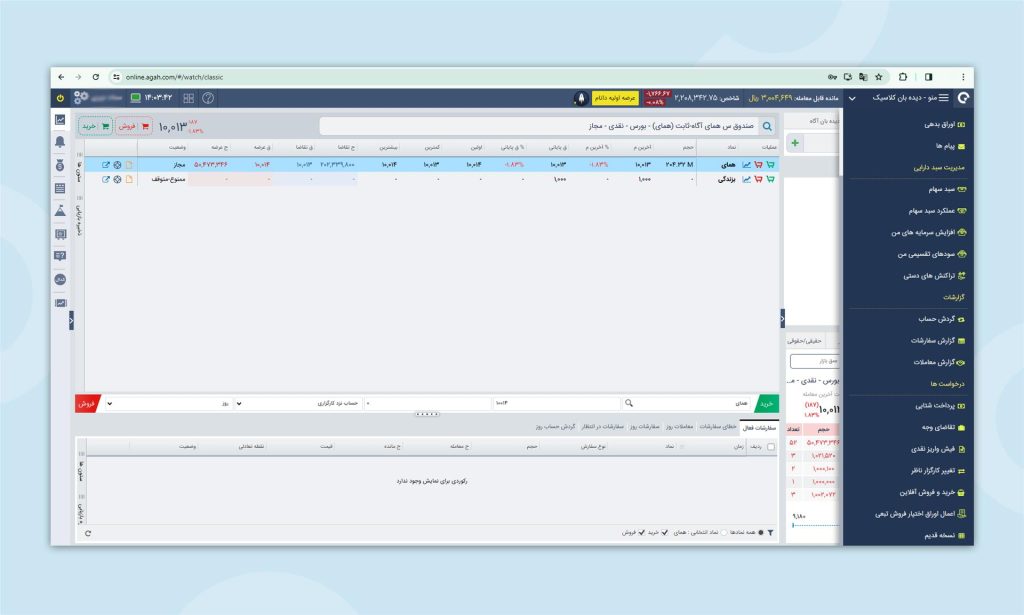

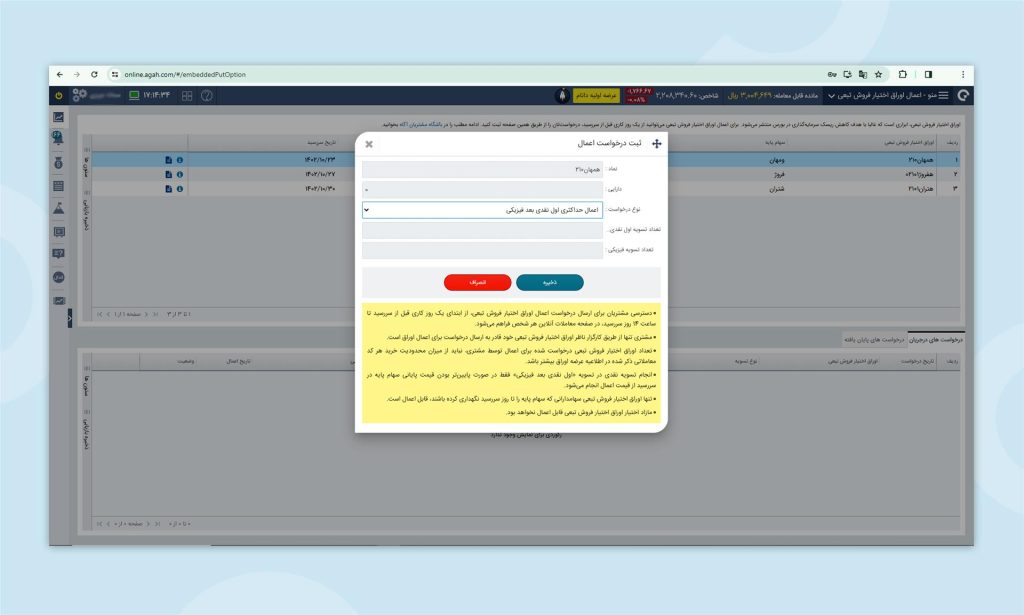

شما میتوانید به راحتی و از طریق سامانه آنلاین آگاه درخواست خود را برای اعمال اوراق اختیار فروش تبعی ثبت کنید. بازه ثبت درخواست از یک روز کاری قبل سررسید تا ساعت ۱۴ روز سررسید خواهد بود. برای درخواست اعمال، بعد از ورود به پنل کاربری خود در سامانه آنلاین آگاه طبق تصویر زیر، از منوی سمت راست بخش درخواستها، گزینه «اعمال اوراق اختیار فروش تبعی» را انتخاب کنید.

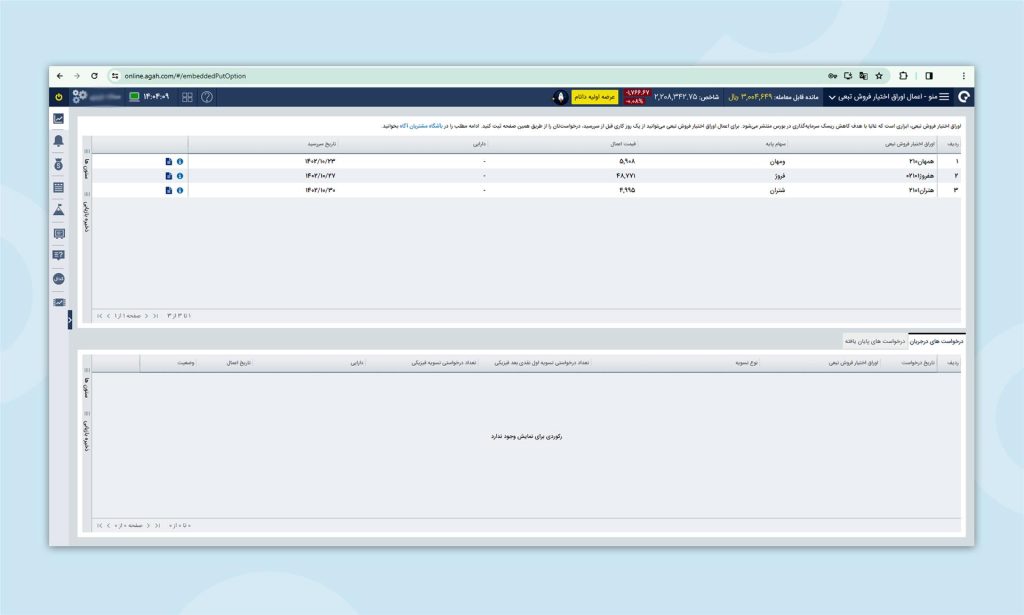

با انتخاب گزینه اعمال اوراق اختیار فروش تبعی، با صفحه زیر مواجه خواهید شد که به دو بخش تقسیم شده است، بخش بالایی صفحه پروفایل اوراق اختیار فروش تبعی است که هنوز سررسید نشدهاند. بخش پایین صفحه نیز مربوط به درخواستهای اعمال شده توسط شما است.

در صورتی که کارگزار ناظر دارایی پایه شما کارگزاری آگاه است و دارایی قابل اعمال برای شما توسط بورس اعلام شده باشد، از ۳ روز کاری قبل از سررسید، در ستون دارایی، تعداد قابل اعمال برای شما نمایش داده میشود.

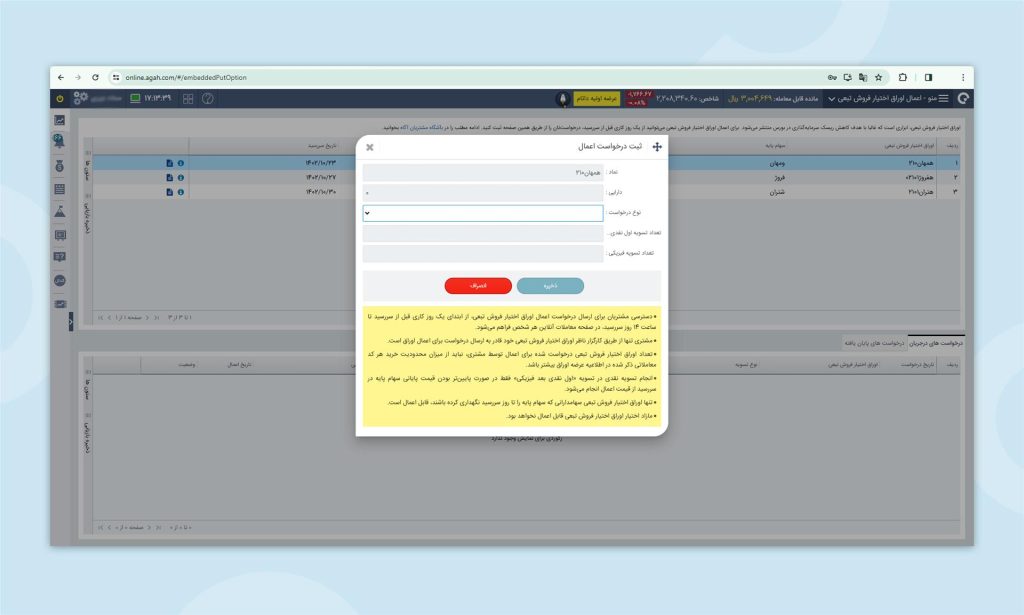

برای ثبت درخواست اعمال اوراق اختیار فروش تبعی، در بخش پروفایل از قسمت سمت چپ صفحه روی آیکون «درخواست اعمال» کلیک کنید تا پنجره زیر باز شود.

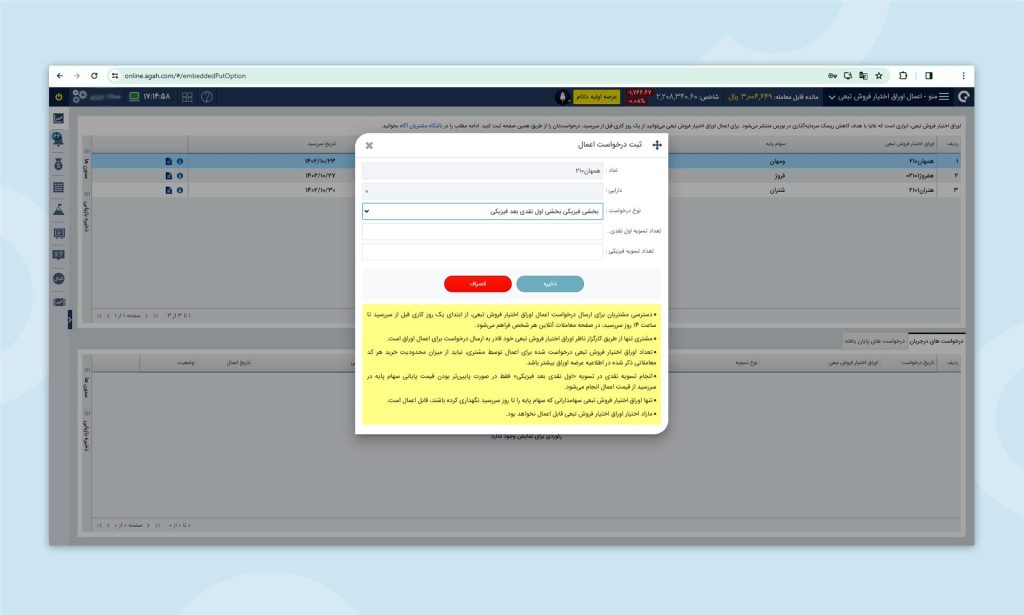

در این بخش در قسمت نوع درخواست، چند گزینه برای انتخاب وجود دارد. اگر گزینه «اعمال حداکثری فیزیکی» را انتخاب کنید، دیگر نیازی به پر کردن مقادیر عددی ترجیحی نیست.

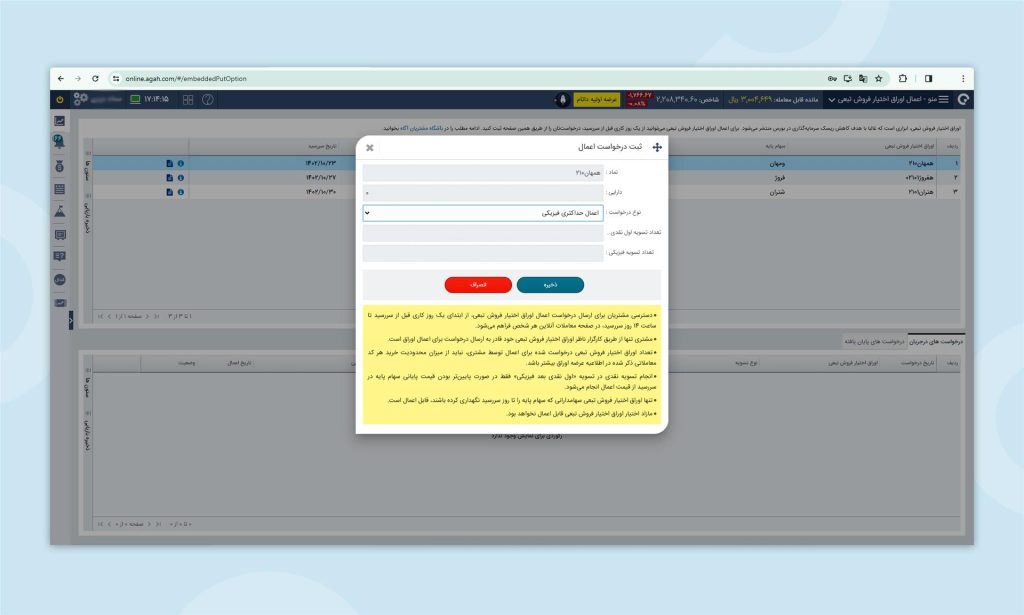

حالت دیگر انتخاب گزینه «اعمال حداکثری اول نقدی بعد فیزیکی» است که باز هم مقادیر عددی برای شما غیرفعال هستند.

با انتخاب حالت سوم یعنی گزینه «بخش فیزیکی بخشی اول نقدی بعد فیزیکی»، باید در فیلدهای مشخصشده تعداد دارایی مورد نظر خود را برای اعمال وارد کنید.

در آخر با انتخاب گزینه «ذخیره» درخواست شما ثبت خواهد شد و میتوانید آن را در بخش پایینی صفحه که مربوط به درخواستها است، ببینید. درخواست شما تا ساعت ۱۴ روز سررسید قابل ویرایش و حذف است. در صورت اعمال اوراق اختیار فروش تبعی درخواست شما به بخش درخواستهای پایانیافته منتقل خواهد شد. تعداد تسویهشده نقدی و فیزیکی بعد از اعمال در این قسمت به شما نمایش داده میشود.

تسویه اوراق اختیار فروش تبعی

تسویه اوراق اختیار فروش تبعی به دو شکل تسویه نقدی و فیزیکی انجام میشود. یعنی فرد برای درخواست اعمال این اوراق، میتواند یکی از دو نوع روش اعمال فیزیکی و نقدی را درخواست کند. در روش تسویه نقدی اوراق اختیار فروش تبعی، ﻭﺟﻪ ﻣﻌﺎﺩﻝ با تفاوت ﻗﯿﻤﺖ اعمال و قیمت پایانی سهام پایه ﺩﺭ زمان ﺳﺮﺭﺳﯿﺪ، ﺩﺭ ﺻﻮﺭﺗﯽ ﮐﻪ ﻗﯿﻤﺖ ﺑﺎﺯﺍﺭ ﮐﻤﺘﺮ ﺍﺯ ﻗﯿﻤﺖ ﺍﻋﻤﺎﻝ ﺑﺎﺷﺪ، به دارنده اوراق از سوی عرضهکننده پرداخت خواهد شد. بنابراین تسویه نقدی تنها در صورتی انجام میشود که در زمان سررسید اوراق، قیمت بازار از قیمت اعمال آنها کمتر باشد. در تسویه فیزیکی سهام به همان قیمت اعمال اوراق خریداری میشود و وجه حاصل از فروش از سوی عرضه کننده به خریدار اوراق پرداخت خواهد شد. در واقع تسویه فیزیکی به معنای فروش سهام پایه با قیمت اعمال به عرضهکننده است. توجه داشته باشید، تسویه فیزیکی در صورت بالاتر بودن قیمت پایانی سهام پایه در سررسید از قیمت اعمال هم قابل انجام است.

مثالی از قرارداد اختیار فروش تبعی

برای فهم راحتتر اوراق اختیار فروش تبعی، از یک مثال استفاده میکنیم. یک شخص بابت ۵۰۰ هزار سهم شرکت فملی که قیمت هر واحد آن در حال حاضر ۳۲۰۰ تومان است، اختیار فروشی را به قیمت اعمال ۳۵۰۰ تومان در چهار ماه آینده خریداری کرده است. در این شرایط ۳ حالت ممکن است اتفاق بیفتد.

حالت اول: کاهش قیمت سهام در تاریخ اعمال

فرض کنید که قیمت سهام فملی در بازار به ۲۸۰۰ کاهش پیدا کرده باشد. سرمایهگذار تصمیم میگیرد که اختیار فروش خود را اعمال کند. در این حالت، عرضهکننده موظف است سهام را در تاریخ سررسید به قیمت ۳۵۰۰ تومان بخرد. در این حالت، سرمایهگذار با بیمه کردن سهام خود نه تنها ضرر نکرده است، بلکه بابت هر برگه سهم مبلغی در حدود ۳۰۰ تومان سود به دست آورده است. در حقیقت، سهامی را با قیمت ۳۲۰۰ تومان خریده و با قیمت ۳۵۰۰ تومان به فروش رسانده است.

حالت دوم: افزایش قیمت سهام در تاریخ اعمال

در نظر بگیرید که قیمت سهام فملی در بازار به ۳۶۰۰ تومان رسیده باشد. در این وضعیت شخص سرمایه گذار اوراق اختیار فروش خود را اعمال نخواهد کرد چرا که قیمت بازار از قیمت اعمال اوراق در حالت دوم بیشتر است. در این وضعیت سرمایه گذار اوراق اختیار فروش تبعی خود را به دلیل بیشتر بودن قیمت بازار از قیمت اعمال اوراق، اعمال نمیکند.

حالت سوم: ثابت ماندن قیمت سهام در تاریخ اعمال

در حالت آخر ممکن است قیمت سهام در بازار با قیمت اعمال برابر باشد. در این وضعیت سرمایهگذار سود و زیانی نخواهد کرد. در هر سه حالت، باید مبلغ ۵۰ هزار تومان هزینه خرید اوراق را در محاسبه سود و زیان لحاظ کنیم که البته تاثیر قابل توجهی ندارد. ذکر این نکته نیز لازم است که سرمایهگذار باید به مقدار اوراق اختیار فروش تبعی، سهام پایه در پرتفوی خود داشته باشد. برای هر کد بورسی یک محدودیت خرید اوراق در نظر گرفته میشود که در اطلاعیه فروش اعلام خواهد شد. همچنین سهام پایه باید تا زمان سررسید اوراق در پرتفوی سرمایهگذار بماند و امکان فروش آن وجود ندارد.

چند نکته درباره اعمال اوراق اختیار فروش تبعی

- خرید هر برگه از اوراق اختیار فروش ﺗﺒﻌﯽ، ﻣﻌﺎﺩﻝ داشتن ﺣﻖ ﻓﺮﻭﺵ ﯾﮏ ﺑﺮﮔﻪ ﺳﻬﻢ ﭘﺎﯾﻪ ﺩﺭ ﺳﺮﺭﺳﯿﺪ با ﻗﯿﻤﺖ ﺍﻋﻤﺎﻝ ﻣﺸﺨﺺ است. ﺗﺎﺭﯾﺦ ﺳﺮﺭﺳﯿﺪ ﻭ ﻗﯿﻤﺖ ﺍﻋﻤﺎﻝ ﺩﺭ ﭘﯿﺎﻡ ﻧﺎﻇﺮ ﻫﺮ ﻧﻤﺎﺩ ﻭ ﺍﻃﻼﻋﯿﻪ ﻋﺮﺿﻪ اوراق، ﺍﻋﻼﻡ ﺷﺪﻩ ﺍﺳﺖ.

- خریدار اوراق اختیار فروش تبعی ﺑﺎﯾﺪ ﺳﻬﻢ ﭘﺎﯾﻪ ﺍﻭﺭﺍﻕ ﺭﺍ ﺣﺪﺍﻗﻞ ﺑﻪ ﺗﻌﺪﺍﺩ ﺍﻭﺭﺍﻕ ﺧﺮﯾﺪﺍﺭﯼﺷﺪﻩ ﺍﺯ ﻗﺒﻞ، ﺗﺤﺖ ﻣﺎﻟﮑﯿﺖ ﺩﺍﺷﺘﻪ باشد ﯾﺎ ﻫﻤﺎﻥ ﺭﻭﺯ برای ﺧﺮﯾﺪ ﺳﻬﻢ ﭘﺎﯾﻪ اقدام کند.

- ﻧﮕﻬﺪﺍﺭﯼ ﺳﻬﻢ ﭘﺎﯾﻪ ﺑﻪ ﺗﻌﺪﺍﺩ ﺍﻭﺭﺍﻕ اختیار فروش ﺗﺒﻌﯽ ﺧﺮﯾﺪﺍﺭﯼﺷﺪﻩ ﺗﺎ ﺯﻣﺎﻥ ﺳﺮﺭﺳﯿﺪ ﺍﻭﺭﺍﻕ ﺍﻟﺰﺍﻣﯽ ﺍﺳﺖ. ﺩﺭ ﺻﻮﺭﺕ ﻓﺮﻭﺵ ﺳﻬﻢ ﭘﺎﯾﻪ ﺍﺯ ﺯﻣﺎﻥ ﺧﺮﯾﺪ ﺗﺎ ﺳﺮﺭﺳﯿﺪ، ﺍﻭﺭﺍق اختیار فروش تبعی ﻧﯿﺰ ﺍﺭﺯﺷﯽ ندارند ﻭ ﻗﺎﺑﻞ ﺍﻋﻤﺎﻝ نیستند.

- ﺣﺪﺍﮐﺜﺮ ﺗﻌﺪﺍﺩ ﺍﻭﺭﺍﻕ اختیار فروش ﺗﺒﻌﯽ ﻗﺎﺑﻞ ﺧﺮﯾﺪ ﺑﺮﺍﯼ ﻫﺮ ﻓﺮﺩ، ﺩﺭ ﭘﯿﺎﻡ ﻧﺎﻇﺮ ﻧﻤﺎﺩ ﻣﺮﺑﻮﻃﻪ ﻧﻤﺎﯾﺶ ﺩﺍﺩﻩ ﺷﺪﻩ ﺍﺳﺖ. ﺧﺮﯾﺪ ﺍﻭﺭﺍﻕ ﺑﯿﺶ ﺍﺯ ﻣﯿﺰﺍﻥ ﺫﮐﺮﺷﺪﻩ ﺗﺎﯾﯿﺪ نمیشود ﻭ ﻋﺮﺿﻪﮐﻨﻨﺪﻩ ﺗﻌﻬﺪﯼ برای ﺍﻋﻤﺎﻝ ﻣﺎﺯﺍﺩ ﺍﻭﺭﺍﻕ ﺩﺭ ﺳﺮﺭﺳﯿﺪ ﻧﺪﺍﺭﺩ.

ﺍﻭﺭﺍﻕ ﺍﺧﺘﯿﺎﺭ ﻓﺮﻭﺵ ﺗﺒﻌﯽ ﻣﻌﺎﻣﻼﺕ ﺛﺎﻧﻮﯾﻪ ﻧﺪﺍرند ﻭ ﻗﺎﺑﻞ ﻓﺮﻭﺵ ﻧﯿستند. ﺩﺭ هنگام ﺳﺮﺭﺳﯿﺪ، صاحبان ﺍﻭﺭﺍﻕ ﺑﺎﯾﺪ ﺩﺭﺑﺎره ﺍﺳﺘﻔﺎﺩﻩ ﺍﺯ ﺣﻖ ﻓﺮﻭﺵ ﺳﻬﻢ ﭘﺎﯾﻪ ﺑﻪ ﻗﯿﻤﺖ ﺍﻋﻤﺎﻝ (ﺍﻋﻤﺎﻝ کردن ﺍﻭﺭﺍﻕ اختیار فروش ﺗﺒﻌﯽ) ﯾﺎ ﺍﺳﺘﻔﺎﺩﻩ نکردن ﺍﺯ ﺍﯾﻦ ﺣﻖ ﺗﺼﻤﯿﻢﮔﯿﺮﯼ کنند. ﺩﺭ ﺻﻮﺭﺕ ﺗﺼﻤﯿﻢ ﺑﻪ ﺍﻋﻤﺎﻝ، ﻓﺮﺩ ﺑﺎﯾﺪ ﮐﺎﺭﮔﺰﺍﺭ خود را مطلع کند.

کلام آخر

در این مطلب به اوراق اختیار فروش تبعی و نحوه اعمال آن پرداختیم. این اوراق یکی از مهمترین ابزارهای کاهش ریسک سرمایه گذاری در بورس به شمار میروند. اوراق اختیار فروش تبعی، سهام شما را در برابر نوسانات و هیجانات منفی بازار بیمه میکند. در تاریخ اعمال این اوراق اگر قیمت سهم پایینتر از نرخ توافقی باشد، زیان شخص خریدار جبران میشود. برای اعمال این اوراق، میتوانید از یک روز کاری قبل از سررسید درخواست خود را برای اعمال اوراق اختیار فروش تبعی ثبت کنید.

سوالات متداول

۱- منظور از اوراق اختیار فروش تبعی چیست؟

اوراق اختیار فروش تبعی ابزاری است که به وسیله آن منتشرکننده اوراق، اختیار فروش تعداد مشخصی از سهم پایه را در زمان سررسید تعیین شده با قیمت مشخص به خریدار اوراق میدهد.

۲- برای اعمال اوراق اختیار فروش تبعی چه کار باید کرد؟

برای اعمال اوراق اختیار فروش تبعی، میتوانید از یک روز کاری قبل از سررسید، مطابق با دستورالعمل معاملات این اوراق، درخواست خود را ثبت کنید. اطلاعیه این اوراق، حداقل یک روز قبل از عرضه اوراق اختیار فروش تبعی در بازار، منتشر میشود که در آن اطلاعات مختلفی مربوط به اوراق ذکر میشود.

اوراق اختیار فروش تبعی یا اوراق بیمه قبلا هم وجود داشته که در مواقع لزوم منتشر می شده اند، در بیان ساده منظور بیمه کردن نماد خریداری شده تا بازه زمانی معین است. قیمتی به عنوان پایه ضمانت مشخص میشه که اگر پس از اتمام مدت ضمانت و در سررسید قیمت آن زمان نماد کمتر از قیمت پایه بود، خود دولت مابه تفاوت را می دهد.

البته نمی شود گفت که این اوراق سود دهی را تضمین کند فقط جلوی ضرر را میگیرد. این اوراق خالی از فایده نیست. همین امتشار باعث ورود سهامداران به این نمادها میشه

سلام

اوراق اختیار فروش به نظر به نوعی ایجاد دلگرمی و حتی می شود گفت تضمین برای دارندگان سهام شرکت هاست.

رسالت اصلی بورس ایجاد بستری مناسب و رقابتی برای عرصهی تولید و شکوفایی صنعت و بخشهای متعدد تولیدی میباشد که سهام دار با سرمایه گذاری خود باعث رونق این مشاغل و صنعت میباشد ولی متاسفانه در کشور ما بر عکس دنیا وجوه دریافتی از سهام داران در بنگاههای مالی و اوراق بازی و رانت بازی مصرف میشو و کمتر از یک سوم آن صرف تولید ملی میشود. به امید اتحاد ملی همه اعم از سرمایه داران و سرمایه گذاران برای رشد و اعتلای میهن عزیزمان ایران سربلند.

با سلام این اوراق برای هر سهم مبلغ خاصی دارند یا اینکه قیمت پایه تعریف شده ای برای تمامی سهم ها وجود دارد

سلام :

تا وقتی بورس ما دستوری و کنترل شده هست بازنده سرمایه گذار هست وقتی به راحتی در عرض چند روز تقریبا یک سوم سرمایه مردم پرید خب نتیجه معلوم هست اصل بورس جهت جمع اوری سرمایه های خرد و سرگردان و تجمیع کردن در راستای تولید هست نه سفته بازی و رانتی کردن سهام .

برای نمونه چند سهم که رانتی هست را مثال می زنم اول سهم انرژی هر وقتی بورس روند سقوط داره می بندند و هر وقت روند صعودی می شه باز می کنند و این سهم ۸۰درصد در اختیای افراد خاص هست فقط ۲۰ درصد دست عموم .

با این بورس اخرش عوام مردم هستند که در شرایط احساسی وارد و بحرانی خارج می شوند.