افزایش سرمایه شرکتهای سهامی و نحوه محاسبه مقدار سهام هر سرمایهگذار پس از آن، یکی از مفاهیم مهمی است که سرمایهگذاران در بازار سرمایه با آن سر و کار دارند. حتما شما هم دیدهاید که نماد شرکتی در سامانه کدال و اطلاعیههای ناظر بازار، برای افزایش سرمایه متوقف و سپس بازگشایی شده است. در این شرایط سوالات زیادی برای سرمایهگذاران ایجاد میشود. به همین دلیل در ادامه تمامی نکات مربوط به افزایش سرمایه شرکت ها در بازار سرمایه را بررسی میکنیم. با ما همراه باشید.

ویدئو بررسی چگونگی افزایش سرمایه در بازار بورس

افزایش سرمایه چیست؟

افزایش سرمایه در شرکتهای سهامی عبارت است از افزایش اسمی میزان سرمایه ثبت شده شرکت. به عبارت بهتر، افزایش سرمایه یعنی افزایش تعداد سهام منتشرشده توسط شرکتهای سهامی.

دلایل افزایش سرمایه شرکتها

- تامین منابع مالی جدید برای گسترش فعالیتهای شرکت

- اصلاح ساختار سرمایه شرکت

مراحل تصمیمگیری برای افزایش سرمایه به این شکل است که ابتدا هیئت مدیره درباره افزایش سرمایه شرکت تصمیمگیری میکنند و این تصمیم را به عنوان یک پیشنهاد در جلسه مجمع عمومی فوقالعاده به رایگیری میگذارند. نکتهای که در افزایش سرمایه شرکت ها اهمیت دارد، محل تامین این مبلغ است.

انواع روشهای افزایش سرمایه

افزایش سرمایه شرکت ها از منابع متفاوتی تامین میشود، بنابراین روشهای مختلفی دارد. اگر بخواهیم انواع افزایش سرمایه را بر این اساس (روش تامین مالی) بررسی کنیم به ۴ روش زیر خواهیم رسید:

- افزایش سرمایه از محل سود انباشته (سودهای پرداختنشده سالهای قبل)

- افزایش سرمایه از محل تجدید ارزیابی داراییهای شرکت

- افزایش سرمایه از محل آورده نقدی و محل مطالبات حال شده

- افزایش سرمایه از محل صرف سهام با سلب حق تقدم

۱- افزایش سرمایه از محل سود انباشته (سودهای پرداخت نشده سالهای قبل)

بخشی از سود سالانه شرکتها در حساب سود انباشته آنها ذخیره میشود. این مقدار از سود در زمان مناسب به عنوان افزایش سرمایه با انتشار سهام جدید به حساب سرمایه شرکت منتقل میشود. این اوراق جدید به نسبت دارایی سهامداران قبلی بین آنها تقسیم میشود. به عبارت بهتر، سودهایی که در سالهای گذشته بین سهامداران تقسیم نشده است، برای جبران و احیاء مخارج مورد نیاز برای سرمایهگذاریهای جدید و سایر عملیات شرکت به کار گرفته میشود و عملا جریان نقدینگی جدیدی به شرکت وارد نمیشود.

همان طور که مشخص است در این حالت، سهامداران پولی برای خرید اوراق جدید تزریق نمیکنند، به همین دلیل اصطلاحا به سهام تعلق گرفته به سهامداران «سهام جایزه» میگویند. این سهام جایزه به همه سهامداران تعلق دارد و سهامداران بدون نیاز به پرداخت هیچگونه وجهی، مالک سهام جایزه میشوند به نحوی که میزان مالکیت سهامداران پس از این نوع افزایش سرمایه تغییری نخواهد کرد.

۲- افزایش سرمایه از محل تجدید ارزیابیهای شرکت

هر شرکت در بازههای زمانی مختلف برای خرید داراییهای مشخصی اقدام میکند. این داراییها میتوانند از جنس ابزارآلات صنعتی، ماشینآلات، انواع خودرو سبک و سنگین، زمین، تجهیزات و… باشند. در این حالت، قیمت خرید این داراییها در ترازنامه شرکت ثبت میشود.

قیمت روز این داراییها تحت تاثیر عواملی مانند، نرخ تورم، نوسانات ارز، اصطکاک وسایل و… تغییر میکند. شرکتها میتوانند از محل افزایش قیمت روز این داراییها، سرمایه خود را افزایش دهند. این شرایط، افزایش سرمایه از محل تجدید ارزیابی داراییهای شرکت نام دارد.

به عنوان مثال، یک شرکت ممکن است در سال ۱۳۸۵ یک قطعه زمین به ارزش ۱۰۰ میلیون تومان را خریده باشد. اگر این زمین همچنان جزو متعلقات شرکت باشد باید مجددا ارزیابی و قیمت روز آن مشخص شود. این قیمت جدید، تغییرت زیادی را در ترازنامه شرکت ایجاد خواهد کرد و باعث افزایش سرمایه شرکت میشود.

۳- افزایش سرمایه از محل آورده نقدی و مطالبات حال شده

همان طور که در بخش افزایش سرمایه از محل سود انباشته گفتیم اگر شرکت مذکور، اندوخته یا سود انباشتهای داشته باشد میتواند اقدام به افزایش سرمایه کند. حال اگر شرکت، اندوخته یا سود انباشتهای نداشته باشد یا نخواهد از این محل برای افزایش سرمایه استفاده کند؛ میتواند از محل آورده نقدی سهامداران اقدام به افزایش سرمایه کند. در این حالت شرکت از سهامداران درخواست میکند که مبلغ جدیدی را برای افزایش دادن سرمایه به شرکت بیاورند و با این کار، حق بهرهمندی از حق تقدم را برای خود حفظ کنند.

شرکت با تصویب مجمع عمومی فوقالعاده تصمیم میگیرد از محل آورده نقدی، اقدام به افزایش سرمایه کند. بنابراین با توجه به این که افزایش سرمایه از این روش، مستلزم تامین منابع جدید از سوی سهامداران فعلی شرکت است، شرکت حق استفاده و حضور در این افزایش سرمایه را ابتدا به سهامداران میدهد. به این صورت که اوراقی تحت عنوان حق تقدم سهام در اختیار سهامداران فعلی قرار میگیرد. سهامدار در مدتزمان مجاز برای معاملات این اوراق میتواند یکی از دو اقدام زیر را انجام دهد:

الف_ پرداخت قیمت سهام

در این روش سهامداران به ازای هر سهم باید مبلغی را به شرکت پرداخت کنند. این مبلغ ممکن است به اندازه ارزش اسمی هر سهم (که در ایران برابر است با ۱۰۰۰ ریال)، یا بیشتر از ارزش اسمی باشد و تا محدوده قیمت روز هر سهم تعیین شود. همان طور که گفتیم، معمولا در ایران از سهامداران درخواست میشود که به ازای هر سهم، ۱۰۰تومان (ارزش اسمی) به حساب شرکت واریز کنند. در صورتی که این عدد بیشتر از این مبلغ باشد، تحت عنوان صرف سهام در قسمت حقوق صاحبان سهام در سمت چپ ترازنامه شرکت نشان داده میشود.

طبق قانون تجارت، حساب صرف سهام را نمیتوان به عنوان سود بین سهامداران شرکت توزیع کرد. به عنوان مثال، چنان چه از سهامداران خواسته شود که به جای ارزش اسمی هر سهم، مبلغ ۱۲۰ تومان برای هر سهم واریز کنند، ۲۰ تومانی که مازاد بر ارزش اسمی از سهامدار دریافت میشود، به عنوان صرف سهام در نظر گرفته خواهد شد.

ب- فروش حق تقدم

به جز پرداخت مبلغ اسمی هر سهم، سهامدار قبلی میتواند نسبت به فروش این اوراق )در مدت زمانی که برای آن تعیین میشود( اقدام کند. اگر سهامداران به هر علتی تمایل نداشته باشند که از حق تقدمهای خود استفاده کنند، میتوانند این اوراق را به سرمایهگذاران دیگر بفروشند؛ این نقل و انتقال از طریق شرکتهای کارگزاری بورس اوراق بهادار و فرابورس ایران انجام میشود.

خریدار اوراق حق تقدم، باید علاوه بر پرداخت مبلغی که بابت حق تقدم به فروشنده میپردازد، مبلغ مطالبهشده توسط شرکت را هم به حساب شرکت واریز کند. لازم به ذکر است معمولا مهلت استفاده از گواهیهای حق تقدم در خرید سهام جدید، در یک بازه زمانی ۶۰ روزه خواهد بود.

اگر سهامداران در مهلت مقرر برای پذیرهنویسی اقدام نکنند (یعنی مبلغ درخواستی شرکت را واریز نکنند) یا از فروش گواهی حق تقدم خود صرف نظر کنند، شرکت پس از اتمام دوره پذیره نویسی، گواهیهای باقیمانده را به عنوان حق تقدم استفاده نشده از طریق بورس اوراق بهادار در معرض فروش عمومی (پذیرهنویسی عام) قرار میدهد و پس از فروش، مبلغ حاصل از فروش را به حساب سهامداران قبلی واریز میکند. به این صورت افراد جدید میتواند حق تقدم استفاده نشده را بخرند و جایگزین سهامداران قبلی شوند.

۴- افزایش سرمایه از محل صرف سهام با سلب حق تقدم

همان طور که در بخش افزایش سرمایه از محل آورده نقدی بیان کردیم، در صورتی که سهامداران فعلی حق استفاده از حق تقدم را برای خود محفوظ نگه داشته باشند به آن، افزایش سرمایه با استفاده از ارزش اسمی یا صرف سهام میگویند. گاهی ممکن است سهامداران حق استفاده از حق تقدم را از خود سلب کنند و سهام جدید را به سهامداران جدید واگذار کنند. به این مورد افزایش سرمایه از محل سلب حق تقدم گفته میشود که در آن از عواید حاصل از صرف سهام واگذار شده به سهامداران جدید، سهام اضافه به سهامداران گذشته تعلق میگیرد.

شما میتوانید با مطالعه مثال شماره ۹ در همین مقاله، اطلاعات شفافتری در این رابطه به دست بیاورید.

محاسبه قیمتها بعد از افزایش سرمایه

همانطور که در ابتدای افزایش سرمایه از محل آورده نقدی گفته شد فرض بر این است که سهامداران فعلی حق استفاده از حق تقدم را برای خود محفوظ داشتهاند که در واقع به آن افزایش سرمایه با استفاده از ارزش اسمی یا صرف سهام میگویند. گاهی ممکن است سهامداران حق استفاده از حق تقدم را از خود سلب کنند و سهام جدید را به سهامداران جدید واگذار کنند. به این مورد افزایش سرمایه از محل سلب حق تقدم گفته میشود که در آن از عواید حاصل از صرف سهام واگذار شده به سهامداران جدید، سهام اضافه به سهامداران گذشته تعلق میگیرد. این روش با مطالعه مثال شماره ۹ شفافتر خواهد شد.

۱- نحوه محاسبه قیمتها پس از افزایش سرمایه از محل سود انباشته

در این روش پس از افزایش سرمایه، قیمت جدید سهام (قیمت تئوریک) را میتوان به صورت زیر محاسبه کرد:

مثال ۱:

فرض کنید قیمت هر سهم شرکت «الف» در بازار بورس تهران ۴,۰۰۰ ریال است و این شرکت از محل سود انباشته ۶۰ درصد افزایش سرمایه میدهد. طبق فرمول مذکور، قیمت هر سهم جدید بعد از افزایش سرمایه به صورت زیر محاسبه خواهد شد:

همان طور که میبینید با افزایش سرمایه، قیمت هر سهم کاهش مییابد اما از طرف دیگر به میزان درصد افزایش سرمایه به تعداد سهام هر سرمایهگذاری هم اضافه خواهد شد. در این مثال، اگر شخصی قبل از افزایش سرمایه، ۱,۰۰۰ سهم ۴,۰۰۰ ریالی داشته باشد؛ هم اکنون با افزایش ۶۰ درصدی سرمایه شرکت، تعداد سهام او هم ۶۰ درصد بیشتر میشود. یعنی ۱,۶۰۰ سهم ۲,۵۰۰ ریالی خواهد داشت. به عبارت بهتر، آن ۶۰۰ سهام جدید، سهام جایزه او هستند.

مثال ۲:

به یک مثال واقعی از این نوع افزایش سرمایه توجه کنید:

طبق اعلامیه صدور مجوز افزایش سرمایه بانک دی مورخ ۰۸/۰۹/۱۳۹۴ که در سایت کدال درج شده است، این بانک مجاز به افزایش سرمایه ۲۸ درصدی از محل سود انباشته است (قرار است سرمایه بانک از ۵,۰۰۰,۰۰۰,۰۰۰,۰۰۰ ریال به ۶,۴۰۰,۰۰۰,۰۰۰,۰۰۰ ریال افزایش یابد). با توجه به این که قیمت پایانی سهم در آخرین روز معاملاتی قبل از مجمع افزایش سرمایه آن ۱,۵۱۵ ریال بود، قیمت تئوریک سهم را برای روز بازگشایی محاسبه میکنیم.

همانطور که مشاهده میکنید قیمت تئوریک سهم ۱,۱۸۳ ریال خواهد بود که ممکن است در روز بازگشایی بر اثر عرضه و تقاضا بالاتر از این قیمت باز شود در این صورت دارندگان سهم سود خواهند کرد. البته این احتمال دارد که قیمت بازگشایی کمتر از قیمت تئوریک بوده و دارنده سهم با زیان مواجه شود. (توضیحات تکمیلی در مورد بازگشایی در انتهای مطلب).

دارندگان سهام با افزایش سرمایه شرکت، افزایش ۲۸ درصدی در تعداد سهام خود خواهند داشت. یعنی اگر شخصی قبلا ۱۰۰ سهم بانک دی را داشت با افزایش ۲۸ درصدی سهم، دارای ۱۲۸ سهم خواهد شد.

مثال ۳:

فرض کنید قیمت هر سهم شرکت «ب» در بازار بورس تهران ۹,۰۰۰ ریال است و این شرکت از محل مازاد تجدید ارزیابی داراییها، افزایش سرمایهای ۱۲۵ درصدی خواهد داشت. فرمول محاسبه قیمت جدید هر سهم شرکت «ب» مانند فرمول دو مثال قبل است. به این ترتیب میبینیم که:

با افزایش ۱۲۵ درصدی سرمایه شرکت «ب»، تعداد سهام سرمایهگذاران قبلی نیز ۱۲۵ درصد افزایش پیدا میکند. در صورتی که یک سرمایهگذار در زمان افزایش سرمایه شرکت، ۱,۰۰۰ سهم ۹,۰۰۰ ریالی داشته باشد اکنون۲۲۵۰ سهم ۴,۰۰۰ ریالی خواهد داشت.

مثال ۴:

به یک مثال واقعی از این نوع افزایش سرمایه توجه کنید:

طبق اعلامیه صدور مجوز افزایش سرمایه شرکت فراوردههای نسوز ایران (با نماد کفرا) مورخ ۲۶/۱۲/۱۳۹۴ که در سایت کدال درج شده، این شرکت مجاز به افزایش سرمایه با مشخصات زیر است:

۱۷۴ درصد افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها (افزایش سرمایه شرکت از ۱۳۶,۰۰۰,۰۰۰,۰۰۰ ریال به ۳۷۲,۸۸۵,۷۵۴,۰۰۰ ریال) و قیمت پایانی سهم در آخرین روز معاملاتی قبل از مجمع ۹,۳۹۲ ریال بود. برای محاسبه قیمت تئوریک سهم در روز بازگشایی به صورت زیر عمل خواهیم کرد:

توجه کنید در این مثال با توجه به اعشاری بودن میزان افزایش سرمایه، بعضی ارقام تقریبی محاسبه شده است. همان طور که مشاهده میکنید، قیمت تئوریک سهم ۳,۴۲۵ ریال خواهد بود که ممکن است در روز بازگشایی بر اثر عرضه و تقاضا، با قیمتی بالاتر از این قیمت باز شود، در این صورت دارندگان سهم سود خواهند کرد. با این حال احتمال دارد قیمت بازگشایی، کمتر از قیمت تئوریک باشد و دارنده سهم با زیان مواجه شود. دارندگان سهام با افزایش سرمایه شرکت، به افزایشی ۱۷۴ درصدی در تعداد سهام خود دست پیدا میکنند. یعنی اگر شخصی قبلا ۱۰۰ سهم ۹,۳۹۲ ریالی کفرا داشته است با افزایش ۱۷۴ درصدی سهم، مالک ۲۷۴ سهم ۳,۴۲۵ ریالی میشود.

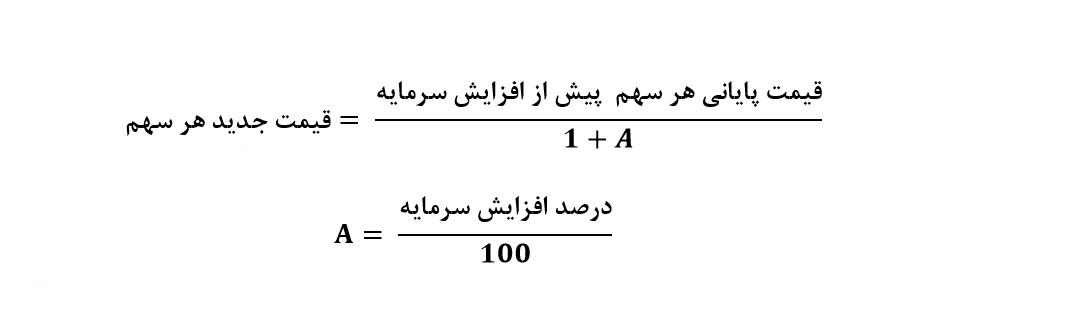

۲- نحوه محاسبه قیمت در روش افزایش سرمایه از محل آورده نقدی سهامداران و مطالبات حال شده

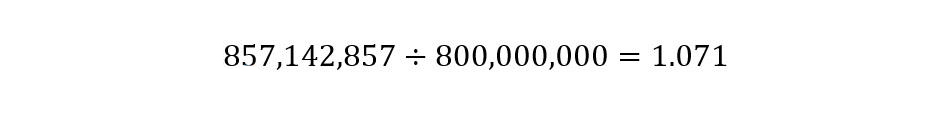

در این روش، برای محاسبه قیمت تئوریک هر سهم پس از افزایش سرمایه، از فرمول زیر استفاده میکنیم:

نکته: در سه مثال زیر افزایش سرمایهها همگی از محل آورده نقدی سهامداران و مطالبات آنها هستند و فرض بر این است که سهامداران فعلی حق استفاده از حق تقدم را برای خود محفوظ نگه داشتهاند.

مثال ۵: افزایش سرمایه از محل صرف سهام

فرض کنید قیمت هر سهم شرکت «ج» در بازار بورس تهران ۶,۰۰۰ ریال است و این شرکت از محل مطالبات و آورده نقدی ۲۰۰ درصد افزایش سرمایه میدهد و به ازای هر سهم جدید ۶,۰۰۰ ریال از سهامداران مطالبه میکند. قیمت هر سهم جدید و همچنین قیمت حق تقدم این سهم به صورت زیر خواهد بود:

همان طور که میبینید، در این مثال قیمت جدید سهم بعد از افزایش سرمایه تغییری نکرد؛ زیرا مبلغی که شرکت برای هر سهم مطالبه کرده، دقیقا همان قیمت بازار است. در اینجا شرکت بابت هر سهم اصطلاحا ۵,۰۰۰ ریال صرف سهام و ۱,۰۰۰ ریال بابت ارزش اسمی سهام از سهامداران دریافت کرده است.

مثال ۶:

فرض کنید قیمت هر سهم شرکت «د» در بازار بورس تهران ۶,۰۰۰ ریال باشد. این شرکت از محل مطالبات و آورده نقدی ۱۵۰ درصد افزایش سرمایه میدهد و به ازای هر سهم جدید ۳,۰۰۰ ریال از سهامداران مطالبه میکند که در حقیقت ۱,۰۰۰ ریال قیمت اسمی هر سهم و ۲,۰۰۰ ریال به عنوان صرف سهام خواهد بود. قیمت هر سهم جدید و همچنین قیمت حق تقدم این سهم به شکل زیر محاسبه میشود:

همان طور که گفتیم در این مثال، شرکت «د» بابت هر سهم ۲,۰۰۰ ریال صرف سهام و ۱,۰۰۰ ریال ارزش اسمی سهام از سهامداران دریافت کرده است. سهامداران قبلی که ارزش هر سهم آنها ۶,۰۰۰ ریال بود در حال حاضر به ازای هر سهم، مجاز به استفاده از ۱٫۵ سهم حق تقدم خواهند بود. به عبارت بهتر، ارزش دارایی آنها تغییری نکرده است چرا که ارزش ۱٫۵ سهم حق تقدم معادل (۱,۲۰۰*۱٫۵)=۱,۸۰۰ ریال و ارزش سهم جدید معادل ۴,۲۰۰ ریال خواهد بود که به لحاظ ارزش برابر با همان ۶,۰۰۰ ریال قبل است. در این شرایط سهامداران میتوانند مبلغ تعیین شده از سوی شرکت را پرداخت و حق تقدم خود را که در آینده تبدیل به سهم خواهد شد، دریافت کنند. همچنین میتوانند حق تقدم خود را در زمان تعیین شده بفروشند.

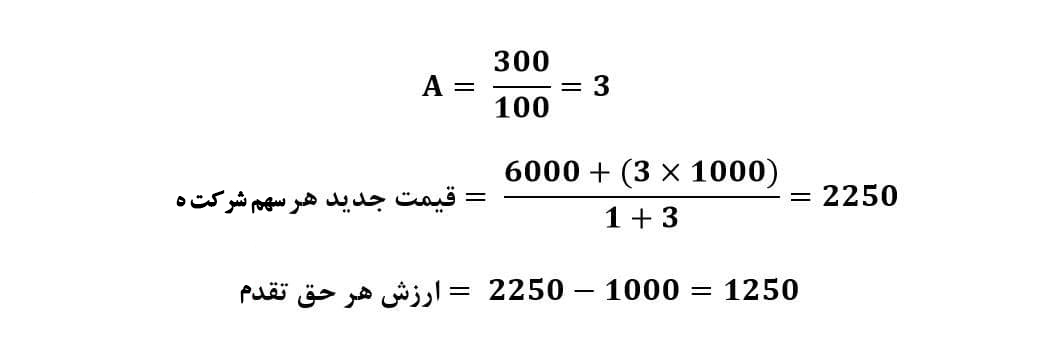

مثال ۷: از محل آورده نقدی به میزان ارزش اسمی

این مثال یکی از متداولترین و رایجترین روشها در ایران است. در این روش فقط به اندازه ارزش اسمی به عنوان آورده نقدی از سهامداران مطالبه میشود. فرض کنید قیمت هر سهم شرکت «ه» در بازار بورس تهران ۶,۰۰۰ ریال است و این شرکت از محل مطالبات و آورده نقدی، ۳۰۰ درصد افزایش سرمایه داده است. همچنین به ازای هر سهم جدید، ۱,۰۰۰ ریال (یعنی همان ارزش اسمی) از سهامداران مطالبه میکند. قیمت هر سهم جدید و همچنین قیمت حق تقدم سهم این شرکت به صورت زیر خواهد بود:

در این مثال به ازای هر سهم، ۳ عدد حق تقدم به سهامداران قبلی تعلق میگیرد. ارزش این حق تقدمها به علاوه قیمت جدید سهام، مساوی با ۶۰۰۰ ریال میشود که یعنی ارزش دارایی سرمایهگذار، قبل و بعد از افزایش سرمایه، یکسان است.

مثال ۸: یک مثال واقعی از این نوع افزایش سرمایه

طبق اعلامیه صدور مجوز افزایش سرمایه شرکت سیمان سپاهان (با نماد سپاها) مورخ ۱۳۹۴/۱۰/۲۷ که در سایت کدال درج شده است، این شرکت مجاز به افزایش سرمایه با مشخصات زیر شد:

۱۶٫۶۷ درصد افزایش سرمایه از محل مطالبات حال شده سهامداران و آورده نقدی (افزایش سرمایه شرکت از ۱,۸۰۰,۰۰۰,۰۰۰,۰۰۰ ریال به ۲,۱۰۰,۰۰۰,۰۰۰,۰۰۰ ریال).

قیمت پایانی سهم در آخرین روز معاملاتی قبل از مجمع ۱,۰۲۳ ریال بود. بنابراین قیمت تئوریک سهم در روز بازگشایی به روش زیر محاسبه میشود:

همان طور که میبینید قیمت تئوریک هر سهم ۱,۰۱۹ ریال خواهد بود. از این پس فرد به ازای هر ۶ سهم، ۱ گواهی حق تقدم دریافت خواهد کرد که اگر بخواهد این حق تقدم را تبدیل به سهم کند، باید به ازای هر ۱ گواهی حق تقدم، ۱۰۰ تومان به حساب شرکت واریز کند.

نکته: در زمان افزایش سرمایه به هر یک از روشها، قیمت سهام آن نماد کاهش پیدا میکند.

بر اساس روش محاسبه قیمت تئوریک هر سهم جدید، با کاهش قیمت سهام پس از افزایش سرمایه، ارزش دارایی افراد تغییری نمیکند؛ چرا که به همان میزان (درصد افزایش سرمایه) بر تعداد سهام سرمایهگذاران قبلی اضافه میشود. در واقع اگر بخواهیم خیلی ساده بیان کنیم مثل این است که بگوییم شما ۱۰ سهم ۵,۰۰۰ ریالی دارید یا ۲۰ سهم ۲۵۰۰ ریالی. در هر دو حالت ارزش دارایی شما ۵۰,۰۰۰ ریال خواهد بود. فرمولهای ارائهشده برای محاسبه قیمت تئوریک سهم پس از افزایش سرمایه است و پیشبینی میشود که سهم پس از افزایش سرمایه در محدوده قیمتهای به دست آمده بازگشایی شود. ممکن است با توجه به روند عرضه و تقاضا در بازار، قیمت جدید سهم، بیشتر یا کمتر از قیمتهای به دست آمده باشد.

سهامداران میتوانند (در صورت تمایل) پس از شرکت در افزایش سرمایه از محل آورده نقدی، در مهلت تعیین شده (که معمولا ۶۰ روز است)، مبلغ مطالبهشده را به حساب شرکت واریز کنند تا در زمان مشخص، حق تقدمهای آنها تبدیل به سهم شود؛ یا این که از طریق سامانه معاملاتی برای فروش حق تقدمها اقدام کنند.

همان طور که در مثال ۷ گفتیم، معمولا این روش در ایران کاربرد بیشتری دارد. در این حالت سهامدار باید به ازای هر سهم جدید، مبلغ یک هزار ریال (قیمت اسمی سهم) را به حساب شرکت واریز کند تا در زمان مشخصی، حق تقدمهای آن تبدیل به سهم شود. توجه کنید که در بعضی موارد اگر سهامدار مطالباتی از شرکت داشته باشد (مثلا مطالبات ناشی از سود سهام)، میتواند این مبلغ را از محل مطالبات پرداخت کند.

۳-نحوه محاسبه قیمت در روش افزایش سرمایه از محل سلب حق تقدم سهام

مثال ۹: یک مثال واقعی از این روش

با توجه به افزایش سرمایه اخیر گروه سرمایهگذاری میراث فرهنگی (سمگا) از طریق سلب حق تقدم، در ادامه روند قیمت جدید این سهم را به همراه نکات مربوطه به عنوان مثال ارائه خواهیم کرد:

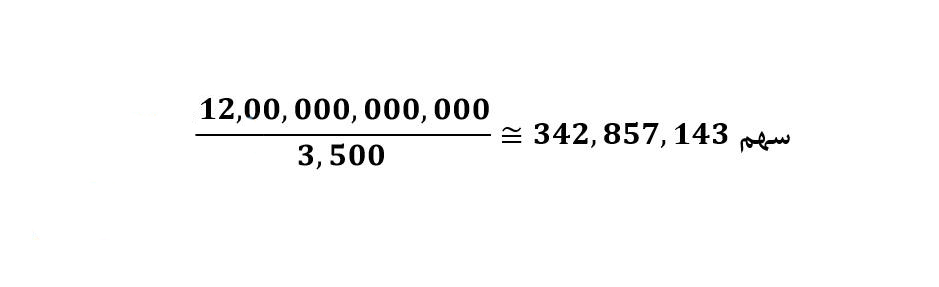

طبق مصوبه مجمع عمومی فوقالعاده شرکت سمگا مورخ ۱۳۹۴/۱۱/۲۰ مقرر شد که سرمایه شرکت از مبلغ ۸۰۰ میلیارد ریال به مبلغ ۲،۰۰۰ میلیارد ریال، از محل آورده نقدی سهامداران جدید (سلب حق تقدم از سهامداران فعلی و اعطای سهام جایزه به آنها) افزایش یابد. به این منظور تعداد ۳۴۲،۸۵۷،۱۴۳ حق تقدم این شرکت برای پذیرهنویسی عمومی از ابتدای وقت اداری روز سه شنبه مورخ ۱۸/۱۲/۱۳۹۴ آغاز و تا پایان وقت اداری روز دوشنبه مورخ ۲۴/۱۲/۱۳۹۴ به مدت ۷ روز عرضه شد. سرمایه قبل از افزایش سرمایه ۸۰۰ میلیارد ریال، سرمایه بعد از افزایش سرمایه ۲۰۰۰ میلیارد ریال (میزان افزایش سرمایه در این شرکت برابر است با ۱۲۰۰ میلیارد ریال) است. ارزش اسمی هر سهم ۱۰۰۰ ریال و مبلغی که شرکت از سهامداران جدید به ازای هر سهم مطالبه میکند، ۳۵۰۰ ریال است.

با توجه به این که سهامداران فعلی حق استفاده از حق تقدم را از خود سلب کردهاند، قیمت تئوریک هر سهم و قیمت هر حق تقدم بعد از افزایش سرمایه چقدر خواهد بود؟ از آن جا که افزایش سرمایه برابر با ۱۲۰۰ میلیارد ریال بوده و قیمت تعیینشده هر سهم برای سهامداران جدید ۳۵۰۰ ریال است؛ تعداد ۳۴۲،۸۵۷،۱۴۳ حق تقدم این شرکت از اول وقت اداری روز سه شنبه مورخ ۱۸/۱۲/۱۳۹۴ تا پایان وقت اداری روز دوشنبه مورخ ۱۲۴/۱۲/۱۳۹۴ به فروش رسید.

یعنی با فروش ۳۴۲۸۵۷۱۴۳ سهم به قیمت هر سهم ۳۵۰۰ ریال به سهامداران جدید، مبلغ ۱۲۰۰ میلیارد ریال تامین میشود و سرمایه به مبلغ ۲۰۰۰ میلیارد ریال میرسد. از طرفی دیگر باید توجه کنید، بر اساس آن که سرمایه ثبت شده در اساسنامه بر مبنای ارزش اسمی (۱۰۰۰ریال) هر سهم است، تعداد برگه سهمهای شرکت باید ۲ میلیارد برگه باشد (تا حاصل ضرب تعداد سهام در قیمت اسمی برابر با ۲۰۰۰ میلیارد ریال شود).

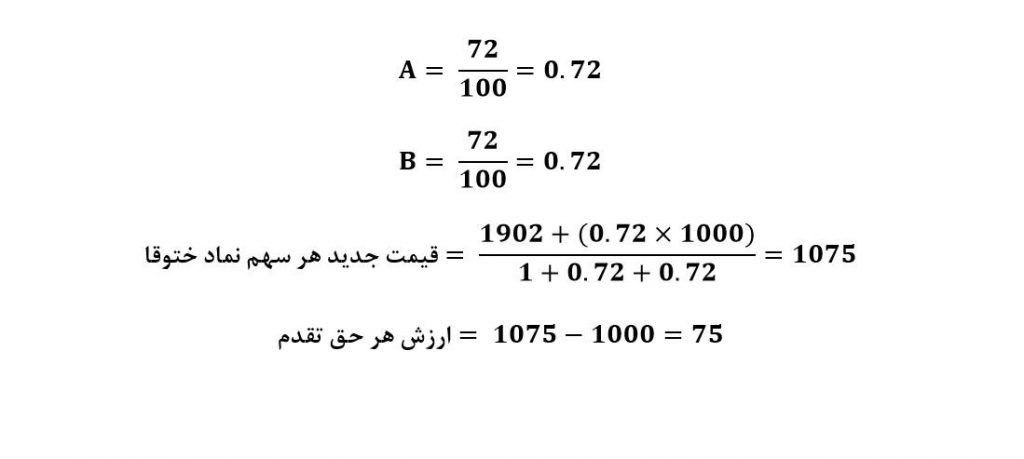

در واقع ۸۰۰ میلیون برگه سهم از قبل وجود داشت و تعداد ۳۴۲۸۵۷۱۴۳ برگه سهم جدید هم که تازگی به فروش رسید و تا رسیدن به ۲ میلیارد برگه سهم، ۸۵۷۱۴۲۸۵۷ برگه سهم باقی میماند. تعداد ۸۵۷۱۴۲۸۵۷ برگه سهم باقیمانده باید بین سهامداران قبلی (به نسبت دارایی سهام آنها) تقسیم شود. حال کافی است ۸۵۷۱۴۲۸۵۷ برگه سهم باقیمانده را بر ۸۰۰ میلیون برگه سهم (تعداد برگههای پیش از افزایش سرمایه) تقسیم کنیم تا به همان نسبت بین سهامداران قبل، سهم توزیع شود.

بنابراین اگر فرض کنیم شما پیش از افزایش سرمایه، صاحب ۱۰۰۰ سهم سمگا بودهاید، اکنون ۱۰۷۱ سهم دیگر به شما تعلق میگیرد و دارای ۲۰۷۱ سهم خواهید بود. قیمت پایانی سهم در ۱۸ بهمن ۱۳۹۴ و قبل از برگزاری مجمع ۸,۵۲۷ ریال بود و بعد از مجمع، اولین قیمت سهم بعد از بازگشایی (۳ اسفند ۱۳۹۴) ۴,۳۵۴ ریال قیمت دارد (البته شرکت ۱,۰۰۰ ریال هم سود تقسیم کرده است).

حالا با مثال شرایط یک سهامدار این شرکت را بعد از حضور در این نوع افزایش سرمایه توضیح میدهیم. فرض میکنیم فردی ۱,۰۰۰ سهم این شرکت را قبل از افزایش سرمایه در قیمت ۸,۵۰۰ تومان خریداری کرده است. بعد از افزایش سرمایه، او دارای ۱,۰۰۰ سهم اصلی و ۱,۰۷۱ سهم جدید است. این فرد باید این ۲,۰۷۱ سهم خود را حدودا به قیمت ۴,۱۰۵ ریال به فروش برساند تا ارزش داراییهای او حفظ شود (در این محاسبه، سود تقسیمی شرکت را لحاظ نکردهایم). در واقع میفهمیم افرادی که سهم خود را قبل از افزایش سرمایه خریدهاند نسبت به افرادی که به تازگی سهم خود را به قیمت ۳,۵۰۰ ریال خریدهاند، بهای بیشتری پرداخت کردهاند.

بار دیگر یادآوری میکنیم در تمامی موارد و مثالهای بالا، ممکن است قیمت تئوریک سهم با قیمت بازگشایی سهم روی تابلو معاملات متفاوت باشد. همچنین ممکن است بر اساس معیارهای مختلفی مثل جو روانی بازار، چشمانداز خود شرکت یا… قیمت بازگشایی با قیمت تئوریک مورد محاسبه ما، اختلاف زیادی داشته باشد که جلوتر توضیح خواهیم داد.

۴-نحوه محاسبه قیمت در روش افزایش سرمایه از محل سود انباشته و آورده نقدی سهامدارن (تلفیق دو روش)

گاهی اوقات شرکتها مقداری از مبلغ افزایش سرمایه را به صورت اندوخته یا سود انباشته در اختیار دارند، ولی این مقدار برای افزایش سرمایه مورد نظر کافی نیست. در این حالت شرکت میتواند برای افزایش سرمایه از روش اول و دوم یعنی افزایش سرمایه از محل سود انباشته و اندوخته و از محل آورده نقدی سهامداران و مطالبات آنها به طور همزمان استفاده کند. در این حالت باید از فرمول تلفیقی زیر استفاده کنیم.

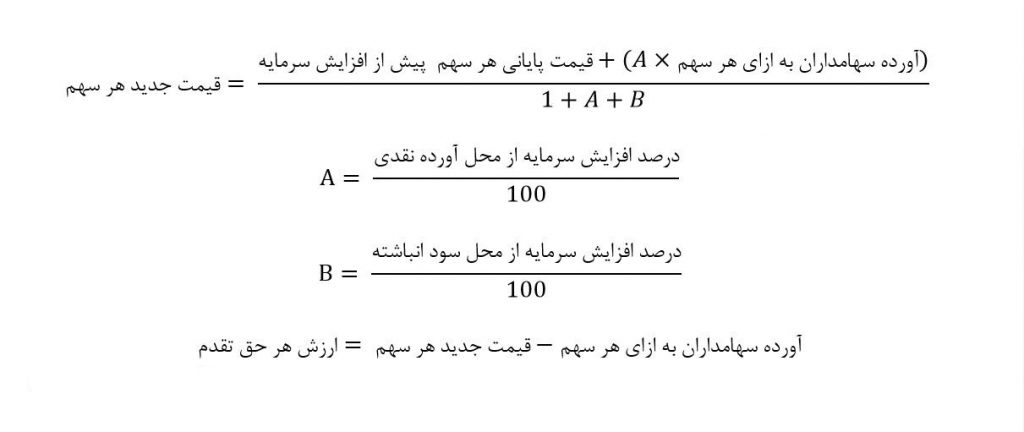

مثال ۱۰: افزایش سرمایه از محل آورده + انباشته

فرض کنید قیمت هر سهم شرکت «و» در بازار بورس تهران ۳۰۰۰ ریال است و این شرکت قصد دارد ۱۵۰ درصد افزایش سرمایه داشته باشد اما ۵۰ درصد این افزایش سرمایه از محل سود انباشته و ۱۰۰ درصد دیگر این افزایش سرمایه از محل آورده نقدی سهامداران خواهد بود. شرکت به ازای هر سهم جدید که در واقع مربوط به آورده سهامداران است، ۱۰۰۰ ریال (یعنی همان ارزش اسمی) از سهامداران مطالبه میکند. قیمت هر سهم جدید و همچنین قیمت حق تقدم این سهم به صورت زیر خواهد بود:

در این مثال فرض کنید فردی ۱۰۰۰ سهم از این شرکت را داشته است. بعد از افزایش سرمایه به ازای هر سهم (بابت افزایش سرمایه از آورده)، ۱ عدد حق تقدم به فرد تعلق میگیرد که اگر ۱۰۰۰ ریال ارزش اسمی سهم را پرداخت کند نهایتا به همراه تعداد سهام تعلق گرفته به فرد از محل انباشته، تعداد سهام فرد به ۲۵۰۰ سهم خواهد رسید.

مثال ۱۱: یک نمونه واقعی از این نوع افزایش سرمایه

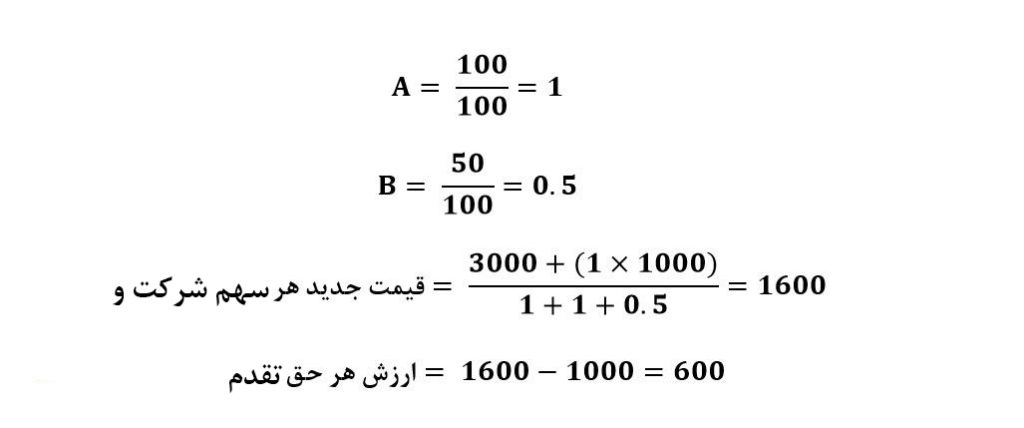

طبق اعلامیه صدور مجوز افزایش سرمایه شرکت قطعات اتومبیل ایران (با نماد ختوقا) مورخ ۰۵ /۰۷/۱۳۹۴ که در سایت کدال درج شده است، این شرکت مجاز به افزایش سرمایه با مشخصات زیر شد:

۱۴۴ درصد افزایش سرمایه از محل آورده + انباشته (افزایش سرمایه شرکت از ۲۶۶,۶۳۰,۰۰۰,۰۰۰ ریال به ۶۵۰,۰۰۰,۰۰۰,۰۰۰ ریال).

از آن جایی که افزایش سرمایه از هر محل برابر است، ۷۲ درصد از محل آورده نقدی سهامداران و مطالبات و ۷۲ درصد از محل سود انباشته خواهد بود. قیمت پایانی سهم در آخرین روز معاملاتی قبل از مجمع، ۱,۹۰۲ ریال است. حال میخواهیم قیمت تئوریک سهم را برای روز بازگشایی محاسبه کنیم. توجه داشته باشید در این مثال به دلیل رقم اعشار در درصد افزایش سرمایه، بعضی ارقام تقریبی محاسبه شدهاند.

در این مثال اگر کسی ۱۰۰ سهم ختوقا را داشت و در افزایش سرمایه شرکت میکرد، ۷۲ عدد حق تقدم و ۷۲ عدد سهم به تعداد قبل او اضافه میشد و با محاسبات بالا میتوانست ارزش تئوریک هر سهم و حق تقدم را محاسبه کند. مجددا باید اعلام کنیم که در روز بازگشایی بر اثر عرضه و تقاضا، ممکن است قیمت بالاتر یا پایینتر از قیمت تئوریک باز شود.

مزایا و معایب افزایش سرمایه

افزایش سرمایه شرکت ها میتواند مزایا و معایب زیادی داشته باشد که در ادامه به برخی از مهمترین آنها اشاره میکنیم.

مزایای افزایش سرمایه

- کاهش قیمت سهام شرکت

- ایجاد جذابیت بیشتر برای معاملهگران برای خرید سهام شرکت

- بینیازی از پرداخت وجه توسط سهامداران

معایب افزایش سرمایه

- وارد نشدن سرمایه جدید و نقدینگی به شرکت

- کاهش مبلغ سود شرکت در کوتاهمدت (این اتفاق در صورتی رخ میدهد که افزایش سرمایه از محل سود انباشته انجام شده باشد)

- احتمال ایجاد زیان انباشته در بلندمدت (این اتفاق در صورتی رخ میدهد که افزایش سرمایه از محل تجدید ارزیابی داراییهای شرکت انجام شده باشد)

افزایش سرمایه به چه کسانی تعلق میگیرد؟

میتوان این سؤال را اینگونه مطرح کرد که در چه صورتی افزایش سرمایه شرکت ها به سهامداران تعلق میگیرد؟ افزایش سرمایه به سهامداری تعلق میگیرد که در تاریخ اجرای مصوبه مجمع عمومی فوقالعاده شرکت مبنی بر افزایش سرمایه، مالک سهام شرکت باشد و اصطلاحا در مجمع عمومی فوقالعاده افزایش سرمایه، شرکت کند.

آیا افزایش سرمایه شرکت ها جذابیتی برای سهامداران دارد؟

یکی از موارد خیلی مهم، وجود بحث جذاب بودن یا نبودن برای حضور در افزایش سرمایه است. در کشور ایران معمولا به محض پخش شدن خبر افزایش سرمایه یک شرکت، معاملهگران برای خرید سهام آن شرکت اقدام میکنند و حتی باعث ایجاد صف خرید میشوند. دسته بزرگی از این معاملهگران، پیش از خرید سهم مذکور هیچ تحقیقی نمیکنند و حتی به دیگران هم توصیه میکنند که سهم مذکور را بخرند.

اما واقعیت امر چیست؟ همان طور که قبلا گفتیم، شرکتها بنا به دلایل مختلف از جمله نیاز به منابع برای طرحهای توسعهای یا تصحیح ساختار مالی شرکت و… اقدام به افزایش سرمایه میکنند. طبق فرمولهای ارائه شده، قرار است ارزش دارایی سهامداران در زمان بازگشایی سهم بعد از افزایش سرمایه تغییری نکند و در واقع بر اساس محاسبات تئوریک، ارزش دارایی سهامداران همان ارزش دارایی در روز قبل از افزایش سرمایه باشد (به عنوان مثال ۵۰ سهم ۱۰۰۰ تومانی برابر است با ۱۰۰ سهم ۵۰۰ تومانی). پس باید به این نکته توجه کرد که طبق تعاریف و فرمولهای تئوریک، قرار نیست بعد از افزایش سرمایه چیزی به داراییهای شما اضافه شود. البته در این میان شاید شنیدن بعضی کلمات مثل سهام جایزه و… کمی گمراه کننده باشد.

در این شرایط مهمترین سوالی که باید از خود بپرسیم این است که چه عاملی موجب رغبت افراد برای خرید اینگونه سهام میشود و آیا ورود ما توجیه دارد یا خیر؟

از آن جایی که این گونه سهام معمولا بعد از برگزاری مجمع افزایش سرمایه بدون محدودیت دامنه نوسان بازگشایی میشوند، ممکن است با سه حالت مواجه شوید:

الف) افزایش قیمت و باز شدن نماد بیشتر از قیمت تئوریک (چون دامنه محدودیت ندارد ممکن است پتانسیلهای مثبت موجود در سهم به یکباره نمایان شود و این رشد قیمت قابل توجه باشد.)

ب) وجود نداشتن اختلاف میان قیمت بازگشایی و قیمت تئوریک

ج) کاهش قیمت و باز شدن نماد با قیمتی کمتر از قیمت تئوریک (چون دامنه محدودیت ندارد ممکن است پتانسیلهای منفی موجود در سهم به یکباره نمایان شود و این افت قیمت قابل توجه باشد.)

به طور کلی بر اساس قانون عرضه و تقاضا، قیمت سهام شرکتها دستخوش تغییر میشوند و هر کس بر اساس استدلالهای خود ارزش یک سهم را تخمین میزند. فرض کنید فردی بر اساس شرایط موجود و چشماندازی که برای یک شرکت متصور است، ارزش یک سهم را ۵۰۰ تومان برآورد کند. حالا اگر قیمت، کمتر از این عدد باشد تمایل به خرید سهم دارد و اگر قیمت این سهم، بیشتر از ارزش برآوردی خود یعنی بالاتر از ۵۰۰ باشد، تمایلی به خرید نخواهد داشت. حتی ممکن است این سهم را داشته باشد و در قیمت ۵۰۰ یا بالاتر فروشنده شود. در نتیجه همین عامل موجب میشود که یکی از سه حالت بالا رخ دهد.

اگر قبل از افزایش سرمایه، قیمت به شدت رشد کرده باشد و شما بیدلیل و فقط بر اساس شنیدن افزایش سرمایه، سهم را خریداری کرده باشید ممکن است بعد از افزایش سرمایه، قیمت کاهش یابد و چون در روز بازگشایی، دامنه نوسان باز است حتی ممکن است با ضرر زیادی مواجه شوید. علاوه بر آن باید دقت کنید سهامی که مشمول افزایش سرمایه شده است تا زمان ثبت آن غیر قابل معامله باشد.

همین طور ممکن است بر عکس این اتفاق هم رخ دهد، یعنی این که سهم قبل از افزایش سرمایه در قیمتهای مناسبی معامله شود و بعد از برگزاری مجمع افزایش سرمایه، غالب افراد چشمانداز مثبتی برای سهم تصور کنند و ارزش سهم را در قیمتهای بالاتری ببینند. در نتیجه در روز بازگشایی قیمتهایی بالاتر از قیمت تئوریک سهم را جذاب بدانند و برای خرید سهم با سایرین رقابت کنند.

همین امر موجب خواهد شد که قیمت افزایش یابد و چون در روز بازگشایی، دامنه نوسان باز است حتی ممکن است ارزش دارایی فردی که قبل از برگزاری مجمع افزایش سرمایه، سهم را خریداری کرده است به مقدار قابل توجهی افزایش پیدا کند. در حالت سوم هم ممکن است اتفاق خاصی نیفتد و قیمت سهم دقیقا در محدودههای قیمت تئوریک باز شود.

توضیحاتی که ارائه دادیم به این منظور است که دقت کنیم، صرفا افزایش سرمایه یک شرکت نمیتواند ارزنده بودن سهام یک شرکت را مشخص کند. اگر بر اساس تحلیلهای صورت گرفته، چشمانداز ما برای سهمی مثبت نیست، با حضور در افزایش سرمایه شرکت، قرار نیست به ما سهم رایگان هدیه کنند و ارزش دارایی ما افزایش یابد. البته باید به این نکته هم توجه داشته باشیم که معمولا افزایش سرمایه برای بهبود شرایط شرکتها صورت میگیرد. میزان این بهبود، باید توسط یک ارزشگذاری مناسب سنجیده و با توجه به چشمانداز آینده شرکت، محاسبه و اندازهگیری شود و بر اساس آن تصمیمات مورد نظر گرفته شود.

گواهی حق تقدم خرید سهام چیست؟

سهامداران یک شرکت، به نسبت سهم خود، مالک آن شرکت محسوب میشوند و پس از افزایش سرمایه از محل آورده نقدی سهامداران و مطالبات در قالب حق تقدم (که قبلا توضیح دادیم)، در خرید سهام جدید شرکت هم در اولویت قرار میگیرند. به این اولویت، حق تقدم خرید سهام میگویند. توجه کنید فقط زمانی که یک شرکت از محل آورده نقدی افزایش سرمایه میدهد، به سهامداران شرکت (نسبت به تعداد سهامی که دارند) حق تقدم خرید سهام، تعلق میگیرد.

نحوه استفاده گواهی حق تقدم خرید سهام چگونه است؟

پس از افزایش سرمایه، سه حالت کلی در مورد گواهی حق تقدم وجود خواهد داشت:

گواهی حق تقدم توسط سهامدار و به قیمت روز تابلو معاملات به فروش میرسد (ارزش این گواهی حق تقدم در مثالها توضیح داده شده است). برای فروش این گواهی در ایران معمولا کافی است از قیمت خود سهم که روی تابلو معاملات مشاهده میکنید ۱,۰۰۰ ریال کسر و محدوده قیمت این حق تقدمها را برآورد کنید. مهلت خرید و فروش این اوراق در یک بازه زمانی ۶۰ روزه خواهد بود.

برای آن دسته از سرمایهگذارانی که انتظار دارند قیمت سهم مورد نظر در آینده افزایش پیدا کند، داشتن سهم جدید جذابیت دارد و همین امر باعث میشود که فرد، مبلغ مطالبه شده توسط شرکت (معمولا در ایران همان ارزش اسمی یعنی ۱,۰۰۰ ریال) را به حساب شرکت واریز کند تا گواهی حق تقدم او تبدیل به سهم شود. مهلت واریز این وجه هم در همان بازه زمانی ۶۰ روزه خواهد بود.

برخی از سهامداران ممکن است به علت اطلاع نداشتن از افزایش سرمایه شرکت یا به هر دلیل دیگر، در مهلت تعیینشده هیچ اقدامی در رابطه با این گواهی انجام ندهند. یعنی سهامدار نه اقدام به فروش میکند و نه مبلغ مطالبهشده را به حساب شرکت واریز میکند. در این صورت شرکت پس از پایان مهلت مقرر، این گواهیها را که اصطلاحا به آن حق تقدم های استفاده نشده میگویند، حداکثر ظرف مدت ۲۰ روز با رعایت مفاد آیین نامه معاملات بورس، با قیمت روز بازار به عموم سرمایهگذاران عرضه میکند. سپس وجوه حاصل از این فروش را، پس از کسر هزینه های مربوطه (هزینه آگهی و هزینههایی از این قبیل که مبلغ چندانی نخواهد بود) به حساب سهامداری که دارنده گواهی حق تقدم بوده، واریز میکند.

توصیه میشود در صورتی که از افزایش سرمایه شرکت آگاهی دارید ولی تمایل به واریز وجه (۱,۰۰۰ ریال) به حساب شرکت و تبدیل حق تقدم به سهم را ندارید، در بازه ۶۰ روزه برای فروش گواهیهای حق تقدم خود اقدام کنید.

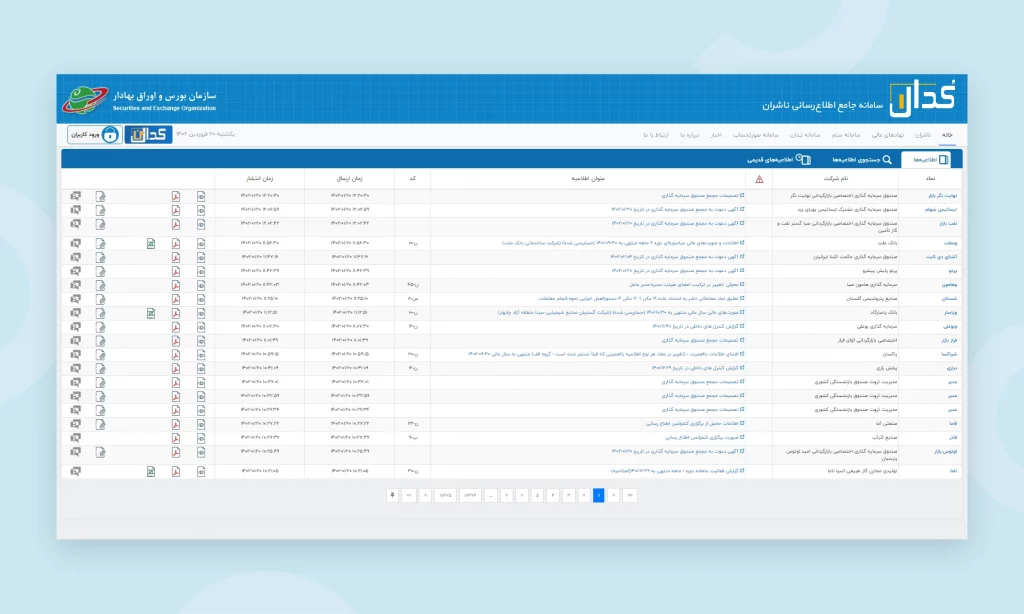

چطور میتوان از افزایش سرمایه شرکتها مطلع شد؟

در حال حاضر تمام اطلاعات شرکتهای بورسی و فرابورسی در سامانه کدال قابل مشاهده است و میتوان علاوه بر گزارشهای مالی، به اطلاعات مربوط به افزایش سرمایه شرکتها هم دسترسی پیدا کرد. طبق قانون بازار اوراق بهادار جمهوری اسلامی ایران «سازمان بورس و اوراق بهادار» در راستای حمایت از حقوق سرمایهگذاران و با هدف ساماندهی، حفظ و توسعه بازار شفاف، منصفانه و کارای اوراق بهادار و به منظور نظارت بر حسن اجرای قانون، اتخاذ تدابیر لازم برای پیشگیری از وقوع تخلفات در بازار اوراق بهادار و نیز نظارت بر افشای اطلاعات با اهمیت توسط شرکتهای ثبت شده نزد «سازمان» بر عهده هیئتمدیره این سازمان است.

در همین خصوص سامانه یکپارچه گردآوری، نظارت و انتشار الکترونیکی اطلاعات به نشانیWWW.CODAL.IR به منظور مکانیزه کردن، جمعآوری، بررسی و انتشار اطلاعات مالی شرکتهای ثبتشده نزد سازمان و سایر اشخاصی که طبق قانون بازار اوراق بهادار ملزم به گزارش اطلاعات خود هستند، طراحی شده است. بنابراین برای به دست آوردن هر گونه اطلاعات مهم مربوط به شرکتهای بورسی و فرابورسی، میتوان از این مرجع قانونی یعنی سامانه کدال استفاده کرد.

مراحل افزایش سرمایه

مراحل کار افزایش سرمایه شرکتها نیز معمولا به صورت زیر است:

- ابتدا عنوانی با نام «پیشنهاد هیئتمدیره به مجمع عمومی فوقالعاده در خصوص افزایش سرمایه» در سامانه کدال قرار میگیرد که در آن گزارش توجیهی هیئتمدیره به منظور پیشنهاد افزایش سرمایه از محل مورد نظر، برای اظهار نظر به حسابرس و بازرس قانونی وجود دارد.

مثلا پیشنهاد هیئتمدیره به مجمع عمومی فوقالعاده در خصوص افزایش سرمایه در نماد دبالک.

بعد از آن مطلبی با عنوان «اظهار نظر حسابرس و بازرس قانونی نسبت به گزارش توجیهی هیئتمدیره در خصوص افزایش سرمایه» در این سامانه قرار میگیرد که حسابرس قانونی سازمان، نظر خود را قید میکند تا بعد از آن، سازمان بر اساس آن تصمیمگیری کند. - «اظهار نظر حسابرس و بازرس قانونی نسبت به گزارش توجیهی هیئتمدیره در خصوص افزایش سرمایه» در نماد دبالک. بعد از بررسی، اطلاعیهای از طرف سازمان بورس و اوراق بهادار صادر میشود و مجوز افزایش سرمایه با عنوان «مدارک مستندات درخواست افزایش سرمایه» روی سامانه کدال قرار میگیرد. پس از آن شروع پذیرهنویسی حداکثر تا ۶۰ روز پس از تاریخ این مجوز برای شرکت امکانپذیر خواهد بود و شروع نشدن پذیرهنویسی در مهلت مقرر، باعث ابطال این مجوز میشود و انجام آن، مستلزم اخذ مجوز جدید از سازمان خواهد بود.

- «مدارک مستندات درخواست افزایش سرمایه» سامانه کدال در نماد دبالک. در مرحله بعد، اطلاعیهای با عنوان «آگهی دعوت به مجمع عمومی فوقالعاده» در این سامانه قرار میگیرد. در این مجمع، تصمیمگیری لازم برای افزایش سرمایه توسط سهامداران صورت خواهد پذیرفت. در صورت تایید سهامداران، شرکت مجاز به انجام افزایش سرمایه خواهد بود. در واقع در این مرحله (همان طور که قبلا گفتیم)، تنها شخصی که سهامدار باشد سهامش مشمول افزایش سرمایه خواهد شد و شخصی که قبل از برگزاری این مجمع، سهام خود را فروخته باشد، مشمول این افزایش سرمایه نخواهد شد.

- «آگهی دعوت به مجمع عمومی فوقالعاده» سامانه کدال در نماد دبالک. بعد از برگزاری مجمع، گزارشی تهیه میشود و با عنوان «تصمیمات مجمع عمومی فوقالعاده صاحبان سهام» در اختیار عموم قرار میگیرد.

- «تصمیمات مجمع عمومی فوقالعاده صاحبان سهام» سامانه کدال در نماد دبالک. اگر افزایش سرمایه از محل آورده باشد، بعد از برگزاری مجمع و بازگشایی نماد، اطلاعیهای در مورد حق تقدم سهم با عنوان «مهلت استفاده از حق تقدم خرید سهام» در این سامانه صادر میشود که در واقع همان مهلت ۶۰ روز را در بازه تاریخی مشخص اعلام میکند.

- «مهلت استفاده از حق تقدم خرید سهام» سامانه کدال در نماد دبالک. در این مرحله و بعد از مهلت ۶۰ روزه، ممکن است برخی سهامداران مبلغ مطالبه شده توسط شرکت (۱۰۰۰ ریال) را واریز نکنند. شرکت موظف است این تعداد حق تقدم را به عموم واگذار و مبلغ دریافتی را به حساب سهامدار گذشته واریز کند (همان طور که قبلا توضیح دادیم). به همین دلیل اطلاعیهای با عنوان «اعلامیه پذیرهنویسی عمومی» صادر میشود و تعداد باقیمانده را در زمانی مشخص (معمولا ۱۰ روز) به افراد جدید واگذار میکند.

- «اعلامیه پذیرهنویسی عمومی» سامانه کدال در نماد دبالک. ممکن است افزایش سرمایه از محل دیگری باشد که در این صورت مرحله ۶ وجود نخواهد داشت. در پایان، زمانی میرسد که افراد میتوانند سهمهای تعلق گرفته از محل افزایش سرمایه را معامله کنند. در این زمان، اطلاعیهای با عنوان «آگهی ثبت افزایش سرمایه» در سامانه کدال قرار میگیرد و پس از آن، افراد میتوانند این اوراق را معامله کنند.

چرا سهمهای جدید از محل افزایش سرمایه در سبد ما دیده نمیشود؟

نکته مهمی که پس از افزایش سرمایه باید به آن توجه کرد، این است که سرمایهگذاران قادر به مشاهده سهام جدید در سبد دارایی خود نیستند. در این مرحله باید به این مورد دقت کنید که آیا هنوز آگهی ثبت افزایش سرمایه در سامانه کدال قرار گرفته است یا خیر؟ اگر هنوز قرار نگرفته است که باید منتظر باشید تا از طرف شرکت، این اطلاعیه صادر شود و سهام مذکور در مرجع ثبت شرکتها به ثبت برسد و قابلیت معامله پیدا کند.

با این حال اگر آگهی ثبت افزایش سرمایه در سامانه کدال قرار گرفته است و شما نمیتوانید سهم مورد نظر را بفروشید، کافی است با کارگزار خود تماس بگیرید و درخواست تغییر ناظر این سهم تبدیل شده را بدهید. بعد از آن میتوانید سهم مذکور را به فروش برسانید. البته گاهی ممکن است اطلاعیه ثبت افزایش سرمایه هم اعلام شده باشد ولی در عمل کمی با تاخیر این اتفاق بیفتد که میتوان از طریق امور سهام شرکت، این موضوع را پیگیری کرد.

نکته: برای کاهش فاصله زمانی بین تصویب افزایش سرمایه و انتشار اوراق جدید، دستورالعمل مراحل زمانی افزایش سرمایه شرکتهای پذیرفته شده در بورس مورخ ۱۹/۶/۱۳۹۴ به تصویب هیئتمدیره سازمان کارگزاران رسیده است.

علاوه بر موارد بالا، اطلاعیههای دیگری هم ممکن است در رابطه با افزایش سرمایه صادر شود که میتوان آنها را از سامانه کدال پیگیری کرد. به طور مثال، اطلاعیه تکمیلی صدور مجوز افزایش سرمایه، تصمیم هیئتمدیره به انجام افزایش سرمایه تفویض شده در مجمع فوقالعاده، زمان تشکیل جلسه هیئتمدیره در مورد افزایش سرمایه و… .

آیا امکان کاهش سرمایه نیز وجود دارد؟

همان طور که امکان افزایش سرمایه برای شرکتها وجود دارد، گاهی ممکن است شرکتها نیازمند کاهش و تقلیل سرمایه خود باشند. کاهش سرمایه ممکن است اختیاری یا اجباری باشد.

کاهش سرمایه در شرایط زیر اتفاق میافتد:

- شرکت وضعیت مطلوبی ندارد و نتوانسته در تحقق هدف خود موفق باشد. در این شرایط با مازاد سرمایه مواجه است.

- برآورد اشتباه شرکا از سرمایه مورد نیاز هم میتواند یکی از علل کاهش سرمایه باشد.

- شرکت سوددهی که به دلیل زیانهای وارده، بخشی از سرمایه خود را از دست داده است. در این شرایط مادامیکه ضرر وارد شده، جبران نشود امکان تقسیم سود وجود ندارد.

کاهش اختیاری سرمایه

در صورتی که شرکت وضعیت مطلوبی نداشته و نتوانسته باشد در تحقق اهداف خود موفق عمل کند یا در مواقعی که سرمایه کنونی شرکت به اشتباه برآورد شده باشد، بخشی از سرمایه تقلیل داده و به سرمایهگذاران بازگردانده میشود.

شرایط کاهش سرمایه در این موارد به قرار زیر است:

۱. تصویب کاهش سرمایه در مجمع عمومی فوقالعاده

بر اساس ماده ۱۸۹ قانون تجارت اصلاحی ۱۳۴۷، کاهش سرمایه با پیشنهاد هیئتمدیره شرکت، باید در مجمع عمومی فوقالعاده به رایگیری سهامداران گذاشته شود.

۲. ارائه پیشنهاد کاهش سرمایه و توجیه لزوم آن

طبق ماده ۱۹۰ قانون تجارت اصلاحی ۱۳۴۷، پیشنهاد کاهش سرمایه به همراه توجیه لزوم کاهش سرمایه لازم است حداقل ۴۵ روز قبل از تاریخ تشکیل مجمع عمومی فوقالعاده توسط هیئتمدیره به بازرس/ بازرسان شرکت تحویل داده شود. علاوه بر آن گزارشی به همراه این پیشنهاد ارائه میشود که دربردارنده امور شرکت از ابتدای سال مالی جاری است. اگر در زمان ارائه این پیشنهاد، تصمیمات مجمع عمومی عادی نسبت به حسابهای سال مالی قبل صورت نگرفته باشد، این گزارش شامل وضع شرکت از ابتدای سال مالی قبل تا زمان تسلیم پیشنهاد خواهد بود.

۳. محدودیت مبلغ کاهش سرمایه و رعایت تساوی حق شرکا

طبق ماده ۵ لایحه قانونی ۱۳۴۷ قانون تجارت، شرکتها نمیتوانند سرمایه خود را به کمتر از مبلغی که برای تشکیل آن در قانون آمده است، کاهش دهند. این مبلغ در مورد شرکتهای سهامی عام حداقل ۵ میلیون ریال، معادل ۵۰۰ هزار تومان و برای شرکت سهامی خاص حداقل یک میلیون ریال، معادل ۱۰۰ هزار تومان است. علاوه بر این طبق ماده ۱۸۹ لایحه مذکور، کاهش سرمایه در صورت رعایت تساوی حقوق صاحبان سهام امکانپذیر است. کاهش سرمایه از نوع اختیاری، تنها به صورت کاهش بهای اسمی سهام به نسبت مساوی است. به این معنا که کاهش سرمایه برای همه سهام شرکت اعمال میشود و نه بخشی از آن.

۴. حفظ حقوق بستانکاران (طلبکاران)

از آن دسته از طلبکارانی که پس از کاهش سرمایه با شرکت داد و ستد داشتهاند، حقی ضایع نخواهد شد اما در مورد طلبکارانی که پیش از کاهش سرمایه به معامله با شرکت پرداختهاند، از آن جا که بخشی از سرمایه شرکت به سهامداران و شرکا بازپرداخت شده است، ضمانت طلب این بستانکاران کاهش پیدا خواهد کرد.

از این رو طبق ماده ۱۹۲ قانون تجارت لایحه اصلاحی ۱۳۴۷، در زمان کاهش سرمایه از نوع اختیاری، هیئتمدیره شرکت موظف است پیش از اقدام به کاهش سرمایه، تصمیم مجمع عمومی را در خصوص کاهش سرمایه، حداکثر طی مدت یک ماه در روزنامه رسمی و روزنامه کثیرالانتشاری که آگهیهای مربوط به تصمیمات شرکت در آن درج میشود، آگهی کند.

طبق ماده ۱۹۳ طلبکاران یا دارندگان اوراق قرضه که منشا بستانکاری آنها قبل از تاریخ انتشار آخرین آگهی موضوع ماده ۱۹۲ باشد، ظرف مدت ۲ ماه از تاریخ انتشار آخرین آگهی، میتوانند اعتراض خود را در مورد کاهش سرمایه شرکت، به دادگاه ارائه کنند. در مورد کاهش اختیاری سرمایه، طبق ماده ۱۹۶ لایحه قانونی ۱۳۴۷ قانون تجارت، هیئتمدیره شرکت موظف است مراتب را طی اطلاعیهای از طریق روزنامه کثیرالانتشاری که آگهیهای مربوط به شرکت در آن درج میشود، به اطلاع تمامی صاحبان سهام رسانده و برای صاحبان سهام با نام، از طریق پست سفارشی ارسال شود.

کاهش اجباری سرمایه

اگر تقلیل سرمایه در اثر برداشت نباشد و زیانهای وارده به قدری باشد که نصف سرمایه شرکت از بین برود، در این صورت قانون، هیئتمدیره شرکت را موظف میکند که مجمع عمومی برگزار کنند تا موضوع انحلال یا بقای شرکت مورد شور و رای قرار بگیرد. البته مجمع عمومی تصمیم به انتشار سهام جدید، کاهش سرمایه یا انحلال شرکت خواهد گرفت. در هر حال مدیران شرکت این تصمیم را مطابق مقررات و قانون به اطلاع مرجع ثبت شرکتها خواهند رساند. اگر مجمع عمومی فوقالعاده، رای به انحلال شرکت ندهد باید در همان جلسه و با رعایت مقرراتی که برای ثبت شرکت لازم است، سرمایه شرکت را به مبلغ سرمایه موجود کاهش دهد؛ البته مشروط بر این که از میزان حداقلی که برای شرکتهای سهامی تعیینشده کمتر نباشد.

سخن آخر

در این مطلب ابتدا به انواع روشهای کاهش سرمایه و افزایش سرمایه در شرکتهای بورسی و فرابورسی پرداخته و سپس نحوه محاسبه قیمت تئوریک سهام پس از هر یک از روشها را بیان کردیم. ممکن است پس از افزایش سرمایه، سهم بر اساس قیمت تئوریک یا بیشتر یا کمتر از آن بازگشایی شود. توجه کنید، افزایش سرمایه یک شرکت لزوما به معنای ارزنده بودن سهام شرکت مورد نظر نخواهد بود. همچنین توضیح دادیم که افزایش سرمایه شرکت ها موجب کاهش قیمت سهام خواهد شد ولی تعداد سهام سهامداران قبلی به همان نسبت افزایش سرمایه، اضافه خواهد شد. به عبارت بهتر، هیچ تغییری در سرمایه سهامداران ایجاد نخواهد شد.

متداولترین روش افزایش سرمایه، افزایش سرمایه از محل آورده نقدی سهامداران و بهرهمندی آنها از گواهی حق تقدم در سهام جدید شرکت است. در این مطلب نحوه استفاده از حق تقدم در مهلت قانونی آن (که معمولا یک مهلت ۶۰ روزه است) را بیان کردیم و گفتیم چنان چه سهامدار از حق تقدم خود در مهلت مقرر استفاده نکند، این گواهی به حق تقدم استفاده نشده تبدیل خواهد شد. همچنین در این مطلب به مراحل انجام افزایش سرمایه از زمان تصمیم هیئت مدیره تا زمان مشاهده آن در سبد دارایی پرداختیم.

سوالات متداول افزایش سرمایه

افزایش سرمایه چیست؟

افزایش سرمایه در شرکتهای سهامی به معنای افزایش تعداد سهام منتشرشده توسط شرکتهای سهامی است.

انواع روش های افزایش سرمایه کداماند؟

افزایش سرمایه از محل سود انباشته، افزایش سرمایه از محل تجدید ارزیابی داراییهای شرکت، افزایش سرمایه از محل آورده نقدی و محل مطالبات حال شده و افزایش سرمایه از محل صرف سهام با سلب حق تقدم، ۴ روش افزایش سرمایه شرکت ها هستند.

چطور از افزایش سرمایه شرکت ها مطلع شویم؟

با مراجعه به سایت کدال میتوانید با تمام شرکتهایی که تصمیم به افزایش سرمایه دارند و اطلاعات مربوط به آنها آشنا شوید.

مجمع فوق العاده افزایش سرمایه چند روز طول میکشد؟

این مجمع معمولا به ۷ روز زمان نیاز دارد.

با عرض سلام

از خواندن مقاله های آموزشی لذت میبرم

از ارائه اطلاعات مفید و موثر تون که با مثال همراه است غالبا" ممنونم

سلام

۱- آیا تا کنون یک شرکت سهامی عام اقدام به کاهش سرمایه کرده است اگر جواب مثبت است لطفا یکی دو مورد را بفرمایید .

۲- آیا قیمت سهم شرکتی که بدون انجام افزایش سرمایه مثل تحدید ارزیابی افت شدید کرده است و پایین تر از ۵۰ ت آمده است و هیج سودی هم تقسیم نمی کند می تواند در بورس باقی بماند ؟ اگر می تواند بماند لز چه راهکاری بهره می گیرد ؟بطور مثال سهم وملت که افت زیادی داشته است حتی به فرا بورس هم نرفت

با تشکر

سلام

در خصوص سوال اول، موردی یافت نشد.

در مورد سوال دوم: قیمت سهام ملاک تغییر تابلو معاملاتی نیست، همانطور که سهام شرکت نفت تهران با قیمتهای بالا ۶۰ هزار تومان در فرابورس معامله میشد. روند سود آوری با توجه به چشم انداز آینده و مقدار سرمایه شرکت، سهام شناور و مواردی از این دست که در مطلب "آشنایی با بازار سرمایه ایران" بیان شد، شرایط ماندن و یا ورود به تابلوهای معاملاتی هستند.

با سلام و تشکر از مطالب آموزنده و مفیدتون .

اگه امکانش هست در مورد تحلیل تکنیکال و زمان ورود و خروج به یک سهم هم مطلب بذارید . با تشکر

سلام

برای تحلیل نمادها باید به سایت همفکران مراجعه فرمایید.

با سلام. مطالب بسیار مفید و قابل توجهی بود. لطفا به نگارش و غلط های املایی موجود نظارت بیشتری داشته باشید.

بسیار ممنون

سلام

ممنون از لطف و دقت نظرتون.

سلام مطالب بسیار خوب و آموزنده بود سپاس😍😍