الگوهای کندل استیک در بورس چیست؟

- تاریخ درج ۲۱ خرداد ۱۳۹۶

- تاریخ ویرایش ۲۶ فروردین ۱۴۰۳

- ۶۷ نظر

- ۱۷۴۲۰۰ مشاهده

بسیاری از معاملهگران موفق در بازارهای مالی برای تصمیمگیریهای مالی خود از تحلیل تکنیکال استفاده میکنند. ابزارهای متعددی در این نوع تحلیل وجود دارند که مورد استفاده تحلیلگران قرار میگیرند و کندل استیکها یکی از کاربردیترین آنها هستند. کندل استیکها نمایشی بصری از روانشناسی بازار و عملکرد قیمت را به معاملهگران ارائه میدهند و مزایای زیادی برای معاملهگران دارند. به عنوان مثال، سهولت در استفاده و امکان تشخیص روند صعودی یا نزولی سهم به صورت مجزا دو مورد از مزایای کندل استیک ها هستند؛ البته شرط استفاده از کندل استیکها این است که تغییرات قیمتی سهم دارای روند صعودی یا نزولی باشد. آشنایی با کندل استیکها و روش تحلیل آنها اطلاعات زیادی را در اختیار شما قرار میدهد. به همین دلیل در این مطلب به معرفی انواع الگوهای کندل استیک و معنای هرکدام میپردازیم.

کندل چیست؟

کندل یا همان شمع، ابزاری مهم برای تحلیل تکنیکال است که تغییرات قیمت در یک بازه زمانی خاص را روی یک نمودار (معمولا نمودار قیمت) نشان میدهد. معاملهگران میتوانند با تجزیه و تحلیل الگوی کندل استیکها در نمودار قیمت، اطلاعات قابل توجهی در مورد تغییرات روند بازار و تغییرات احتمالی قیمت در آینده به دست آورند. این نمودارها به دلیل شفافیت بصری و توانایی انتقال موثر اطلاعات، ابزاری ضروری برای تحلیل تکنیکال در بازار سهام به شمار میروند.

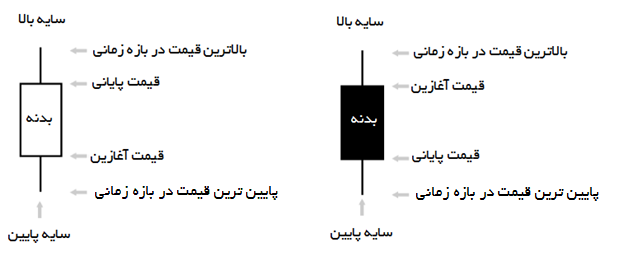

به طور کلی یک کندل استیک از چهار بخش اصلی تشکیل شده است. این چهار بخش عبارتند از:

- قیمت ابتدایی (open)

- قیمت پایانی (close)

- بالاترین قیمت در بازه زمانی (High)

- پایینترین قیمت در بازه زمانی (Low)

تصویر یک کندل استیک در شکل زیر نمایش داده شده است.

اندازه بدنه و سایه پایین و بالا در کندل استیک اهمیت بسیار زیادی دارند. زمانی که شمع تو خالی یا سبز است و سایه کوتاهی دارد، به این معنی است که قیمت پایانی بالاتر از قیمت ابتدایی است. بر عکس این حالت، زمانی است که قیمت پایانی کوچکتر از قیمت ابتدایی باشد که در این حالت شمع به صورت تو پر یا قرمز رسم میشود.

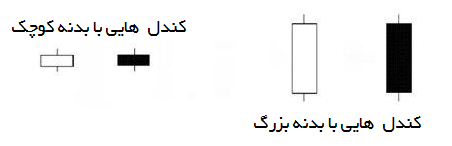

بدنه کندل استیکها

اندازه بدنه بزرگ در کندل استیکها نشانگر قدرت زیاد خرید یا فروش است؛ یعنی هر چقدر بدنه کندل بزرگتر باشد، قدرت خریداران یا فروشندگان بیشتر است. حال برای تعیین فروشندگان یا خریداران میتوان به رنگ بدنه کندل رجوع کرد. اگر رنگ بدنه سبز باشد، بیانگر قوی بودن خریداران هست. مثلا بدنه بلند کندل و رنگ سبز آن یکی از بهترین حالتها است، زیرا نشاندهنده فشار قوی خریداران است.

سایهها در نمودارهای کندل استیک

سایههای بالایی و پایینی نیز دارای معانی خاصی هستند. سایه بلند یک کندل نشانگر این است که معاملات انجام گرفته روی سهم، در خارج از محدوده قیمت باز و بسته شدن شکل گرفته است. اگر سایه بالایی یک کندل بلند باشد، خریدار قوی سهم را نشان میدهد که منجر به افزایش قیمت سهم شده است، اما با فروشندگان قوی نیز همراه شده و قیمت سهم در محدوده قیمت پایانی، بسته شده است.

شرایط و قوانین استفاده از کندل استیکها

از کندل استیکها زمانی استفاده میشود که تغییرات قیمت سهم دارای روند باشد. پیشتر هم اشاره کردیم که از کندل استیکها معمولا در روند صعودی و نزولی استفاده میشود. الگوهای کندل استیک معمولا در نقاط حمایت و مقاومت سهم (اگر الگویی تشکیل شده باشد) مورد توجه قرار میگیرند. انتخاب قیمتهای مناسب برای خرید سهام جزو نقاط قوت الگوهای کندل استیک است، در حالی که این الگوها برای قیمتهای خروج از سهم معمولا عملکرد مناسبی ندارند.

انواع الگوهای کندل استیک

در ابتدا برای آشنایی با الگوهای کندل استیک، چند مورد از الگوهای منفرد را بررسی میکنیم.

۱- ماروبزو (Marubozu)

ماروبزو قرمز به این شکل تعریف میشود: کندل دارای روند نزولی است و سایه بالایی و پایینی در آن دیده نمیشود. فشار بیشتر فروشندگان، از جمله نتایجی است که از این نوع کندل استنباط میشود. درنتیجه، روند بازار به سمت نزول یا ادامه همان روند نزولی است. قیمت باز شدن برابر قیمت سقف و قیمت بسته شدن برابر قیمت کف است.

در مقابل ماروبزو مشکی، ماروبزو سبز قرار دارد. ماروبزو سبز نشاندهنده روند صعودی بازار است. در این حالت نیز سایه بالایی و پایینی دیده نمیشوند. فشار بیشتر خریداران از جمله نتایجی است که از این نوع کندل استنباط میشود. در نتیجه بازار به سمت بالا است. زمانی که این نوع شمع تشکیل شود، اولین مرحله از شروع روند صعودی (بازگشتی) رخ داده است. در این حالت، قیمت باز شدن برابر قیمت کف و قیمت بسته شدن برابر قیمت سقف است.

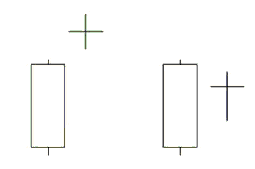

۲- دوجی (Doji)

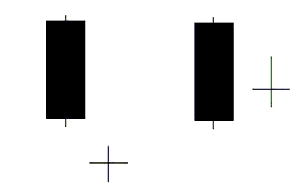

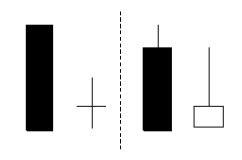

مفهوم دوجی به نمودارهای شمعی اشاره دارد که قیمت شروع و پایان آنها یکسان است. دوجیها یک بدنه نازک دارند که معمولا به صورت یک خط نازک و باریک نشان داده میشود. تردید بین خریداران و فروشندگان سهم، مهمترین نتیجهای است که از دوجیها استنباط میشود. در بعضی از حالات، دوجیها بعد از ماروبزوی سبز دیده میشوند. این حالت نشانگر این است که خریداران قدرت خود را از دست دادهاند و برای ادامه روند صعودی سهم، نیاز به خریداران جدید دارند. حال اگر دوجی بعد از ماروبزوی سیاه دیده شود، نشانگر این است که فروشندگان سهم کم هستند و برای ادامه روند نزولی سهم نیاز به فروشندگان جدید باقوت بیشتری است.

- دوجی بعد از ماروبزو سفید: خریداران قوت خود را ازدستدادهاند و برای ادامه روند صعودی سهم نیاز به خریداران جدید است.

-

دوجی بعد از ماروبزو سیاه: فروشندگان قوت خود را از دست دادهاند و برای ادامه روند نزولی سهم نیاز به فروشندگان جدید است.

انواع الگوی دوجی

دوجیها در چهار دسته تقسیمبندی میشوند اما در ادامه سه گروه از دوجیها بررسی خواهند شد:

- دوجی پایه بلند (Long leg doji)

- دوجی سنگ قبر (Grave Stone)

- دوجی سنجاقک (Dragon Fly)

۱.دوجی پایه بلند (Long leg Doji):

این نوع شمعها بیانگر برابر بودن قیمت شروع و پایان هستند. برابری قدرت خریداران و فروشندگان در آن بازه زمانی نتیجهای است که از این نوع دوجی استنباط میشود.

۲.دوجی سنگ قبر (Grave Stone):

همان طور که در تصویر مشخص است این نوع دوجی فاقد سایه پایین است (سایه پایین خیلی کوتاه دارد). این نوع از دوجیها هم نشانگر قیمت شروع و پایان یکسان هستند.

۳.دوجی سنجاقک (Dragon Fly):

این نوع از دوجیها دارای سایه پایین بلند هستند.

۳- الگوی چکش (Hammer):

الگوی چکش معمولا در یک روند نزولی و در انتهای آن تشکیل میشود. این الگو سه خصوصیت اصلی دارد. اول این که بدنه کندل در قسمت بالای آن قرار دارد. دوم، سایه پایینی بلند (دو تا سه برابر اندازه بدنه) است. سومین خصوصیت اصلی الگوی چکش، نداشتن سایه بالایی (سایه بالایی خیلی کوتاه) است. در الگوی چکش، رنگ بدنه اهمیت زیادی ندارد؛ اما اگر رنگ بدنه سبز باشد، نشاندهنده قدرت بالای الگو برای بازگشت است. به عبارت بهتر، قیمت سهم به سمت افزایش خواهد رفت.

در ادامه میتوانید ویدئوی مربوط به کندل دوجی را برای کسب اطلاعات بیشتر مشاهده کنید.

۴- الگوی چکش معکوس (INVERTED HAMMER):

این الگو شباهت زیادی به الگوی چکش دارد که در قسمتهای قبلی مورد بررسی قرار گرفت. الگوی چکش معکوس همانند الگوی چکش در انتهای روند نزولی شکل میگیرد. در این نوع الگو، بدنه در انتهای کندل قرار دارد و اندازه بدنه یک دوم سایه بالایی است. در این نوع الگو رنگ بدنه سبز نشاندهنده قدرت بیشتر الگو برای بازگشت روند است.

بیشتر بخوانید: کندل چکش و چکش معکوس چیست؟

۵- الگوی دار آویز (Hanging Man):

این نوع الگو در انتهای روند صعودی تشکیل میشود و بیانگر تغییر الگو به سمت روند نزولی است (در خط مقاومت سهم تشکیل میشود). در این الگو بدنه کندل در بالای آن قرار دارد و همین مورد از مهمترین خصوصیات این الگو به شمار میآید. از دیگر خصوصیات این نوع کندل میتوان به این نکته اشاره کرد که اندازه سایه پایین حداقل دو برابر بدنه کندل است. معمولا این نوع کندل سایه بالایی ندارد یا این که سایه بالایی آن بسیار کوتاه است. در الگوی دار آویز، رنگ بدنه اهمیت زیادی ندارد ولی معمولا رنگ بدنه قرمز نشانگر قدرت بالای الگو برای برگشت است.

۶- الگوی ستاره ثاقب (Shooing Star):

الگوی ستاره ثاقب در انتهای روند صعودی شکل میگیرد. در این نوع الگو، بدنه در انتهای پایینی کندل قرار دارد و اندازه سایه بالایی آن دو برابر بدنه است.

۷- الگوی هارامی (Harami):

لغت هارامی در زبان ژاپنی به معنای باردار بودن است. الگوی هارامی شامل دو کندل است که کندل اول (کندل بزرگ) نقش مادر و کندل دوم (کندل کوچک) نقش فرزند را دارد. متوقف شدن یا کند شدن روند حرکت، مهمترین نتیجهای است که پس از مشاهده این کندل میتوان به آن پی برد. معمولا رنگ کندلها در این الگو متفاوت است. بهطور مثال، اگر کندل مادر سبز باشد، کندل کودک معمولا به رنگ قرمز است. رنگ سبز به معنای مثبت بودن و رنگ قرمز به معنای منفی بودن است.

۸- الگوی انبرک پایینی:

این الگو دارای دو شمع با رنگهای متفاوت است. در ابتدا شمع نزولی به رنگ قرمز تشکیل میشود. اندازه بدنه شمع نزولی، بزرگ است و سایه ندارد. پس از تشکیل شمع اول، نوبت به تشکیل شمع دوم میرسد که در محدوده قیمتی شمع اول خواهد بود. شمع دوم معمولا به صورت دوجی یا چکش معکوس شکل میگیرد.

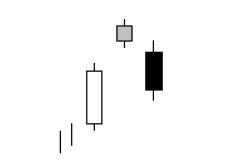

۹- الگوی ستاره صبحگاهی:

این الگو دارای سه شمع است. مهمترین نتیجهای که از الگوی ستاره صبحگاهی استنباط میشود، شروع روند صعودی در انتهای روند نزولی است. معمولا این الگو در انتهای روند نزولی شکل میگیرد و هر شمع، شامل پیامی است. شمع اول نزولی و پرقدرت است. شمع دوم معمولا فاقد بدنه بزرگ و سایه است و میتواند به شکل صعودی یا نزولی شکل بگیرد. در انتها شمع سوم ظاهر میشود که نسبت به شمع دوم، حالت صعودی دارد.

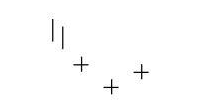

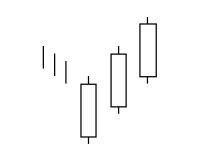

۱۰- الگوی سه ستاره صعودی (Bullish Tri-Star):

این الگو نیز از سه شمع تشکیل شده است. اگر بین شمع اول و دوم یک شکاف نزولی و بین شمع دوم و سوم یک شکاف صعودی تشکیل شود، میتواند پیامی مبنی بر تغییر روند از نزولی به صعودی از آن استخراج کرد.

۱۱- الگوی ستاره عصرگاهی:

این الگو شامل سه شمع است. مهمترین خروجی این الگو، شروع روند نزولی در انتهای روند صعودی است. وضعیت شمعها در این الگو به شکل زیر است:

- شمع اول: صعودی و بسیار پرقدرت است.

- شمع دوم: بدنه شمع دوم کوچک و معمولا بدون سایه است.

- شمع سوم: نزولی است

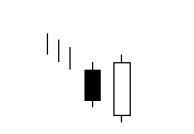

۱۲- الگوی پوشاننده صعودی (Bullish Engulfing Pattern):

دو شمع در این الگو وجود دارند که دارای رنگهای متضاد هستند. این الگو در انتهای روند نزولی تشکیل میشود. شمع دوم که دارای بدنهای به رنگ سبز است، روند صعودی را نشان میدهد. در این الگو، شمع دوم کل شمع اول را که به رنگ قرمز است، پوشش میدهد. در الگوی پوشاننده صعودی، وجود داشتن یا نداشتن سایهها مهم نیست.

۱۳- الگوی سه مکعب سبز (Three White Soldiers):

این الگو دارای سه شمع است که همگی به رنگ سبز هستند. بین شمعها شکاف نزولی وجود دارد که بیانگر تغییر بسیار پرقدرت روند نزولی به صعودی است. روند همه شمعها در این الگو صعودی است.

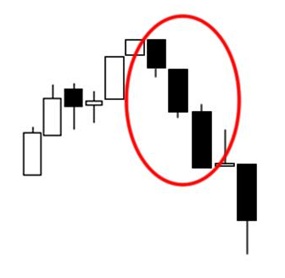

۱۴- الگوی ابر تیره:

این الگو دارای دو شمع است و شمعها رنگهای متفاوتی دارند. رسیدن سهم به قیمت مقاومت از جمله مهمترین نتایجی است که میتوان از این الگو برداشت کرد. هر دو شمع در این الگو دارای بدنه بزرگ هستند. ابتدا شمع اول با رنگ سبز تشکیل میشود و سپس شمع دوم که حداقل ۵۰ درصد از شمع اول را پوشش داده است، شکل میگیرد. اگر این شمعها در نقاطی بالاتر از سایر شمعها شکل بگیرند، بیانگر تغییر روند از صعودی به نزولی هستند.

۱۵- الگوی رسوخگر:

این الگو نقطه مقابل الگوی ابر تیره است. در این الگو ابتدا شمع قرمز تشکیل میشود و سپس شمع سبز که حداقل ۵۰ درصد از شمع قرمز را پوشش داده است. افزایش قیمت سهم و تغییر روند از نزولی به صعودی از جمله نتایج قابل استنباط از این الگو است.

در ادامه میتوانید ویدئوی الگوی شمع پوشش ابر سیاه و رسوخگر را برای کسب اطلاعات بیشتر مشاهده کنید.

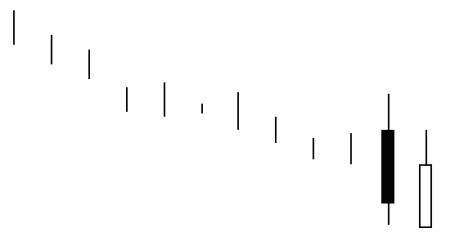

۱۶- الگوی سه کلاغ سیاه (Three Black Crows):

این الگو معمولا برای معاملهگران خبرهای بدی در خصوص قیمت سهم دارد. ادامه روند نزولی و ادامه کاهش قیمت سهم، از مهمترین نتایج مشاهده این الگو است. الگوی سه کلاغ سیاه دارای سه شمع است که با رنگهای قرمز و پشت سر هم تشکیل میشوند و معمولا اندازه بدنه آنها با یکدیگر برابر است.

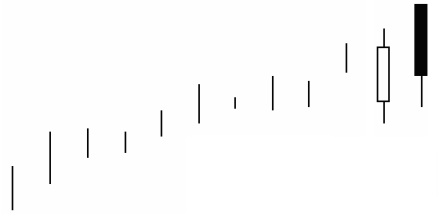

۱۷-الگوی سه سرباز سبز (Three White Soldiers):

این الگو که نقطه مقابل الگوی سه کلاغ سیاه است، معمولا در یکروند صعودی شکل میگیرد. الگوی سه سرباز سبز معمولا حاوی پیامهای مثبت و خوشحالکنندهای برای معاملهگران است. این الگو دارای سه شمع با رنگ سبز است که به صورت صعودی و پشت سر هم تشکیل میشوند. الگوی سه سرباز سبز بیانگر خریداران پر قدرت در سهم است و معمولا بعد از مشاهده این الگو، قیمت سهم افزایش مییابد.

سخن پایانی

در این مقاله درباره نمودارهای کندل استیک و الگوهای مختلف آن صحبت کردیم. الگوهای کندل استیک از طریق نمایش بصری حرکات قیمت و روند بازار، اطلاعات ارزشمندی را در مورد تغییرات احتمالی قیمت در آینده به معاملهگران میدهند. البته به یاد داشته باشید که الگوهای کندل فقط نکاتی را درباره حرکت بازار به ما نمایش میدهند. بنابراین بهتر است از این الگوها در کنار انواع دیگر ابزارهای تحلیل تکنیکال استفاده کنید و برای اخذ تصمیمات معاملاتی فقط به آنها اعتماد نکنید.

سوالات متداول

۱- کندل استیک چیست؟

کندل استیک یکی از نمودارهای تحلیل تکنیکال است که حرکات قیمت در یک بازه زمانی خاص را نشان میدهد. با تجزیه و تحلیل الگوهای کندل استیک، تحلیلگران اطلاعات مهمی درباره تغییرات روند بازار به دست میآورند.

۲- بهترین زمان برای بررسی کندل استیکها چه موقعی است؟

بهترین زمان برای بررسی کندل استیکها به استراتژیها و اهداف تجاری خودتان بستگی دارد؛ اما طبق نظر بسیاری از معاملهگران، ساعات اول و آخر معاملات زمان بهتری است. زیرا حدود ۶۰ درصد کل معاملات روزانه در این زمان اتفاق میافتد.[/vc_column_text][/vc_column][/vc_row]

مبحث خیلی جامع و کامل بود. واقعا مفید

با تشکر

با سلام وقبولی طاعات همکاران عزیز

قطعا تلاش در جهت ارتقاء دانش بورسی کاربران ،باعث افزایش دانش و ضرر کمتر آنها، بخصوص افراد تازه کار خواهد شد.ممنون از تلاشتان.خداقوت.

سلام

از لطف شما سپاسگزاریم.

سلام ؛

در مبحث از اصطلاحات سختی بکار برده شده که لازم بیش از چندین بار مطالعه شود؟چرا این مطالب رانمی توان کپی در فایل کرد؟

سلام.

کپی مطالب با استفاده از دستور copy و paste امکان پذیر است.

سلام

به نکات کاربردی و مفهومی اشاره شد که می توان با تجربه و بررسی آن بر روی سیستم تحلیل تکنیکال آسا نتایج خوبی به دست آورد.

با تشکر

سلام

ممنون از آموزشهاتون

آیا بغیر از الگوهایی که در این بخش ذکر شده بازهم الگوهای دیگری نیز وجود دارند ؟

از این الگوها معمولا در چه بازه های زمانی استفاده میشود و کدوم یکی از این بازه ها برای تحلیل از دقت بیشتری برخوردار است؟

سلام

قطعاً الگوهای معتبر دیگری وجود دارد، اما سعی شده مهمترین ها معرفی شود.

از کندل استیک ها برای ترید های کوتاه مدت استفاده می شود.